- 2021-05-18 发布 |

- 37.5 KB |

- 22页

申明敬告: 本站不保证该用户上传的文档完整性,不预览、不比对内容而直接下载产生的反悔问题本站不予受理。

文档介绍

【行业报告】2018年游戏行业买量市场洞察报告

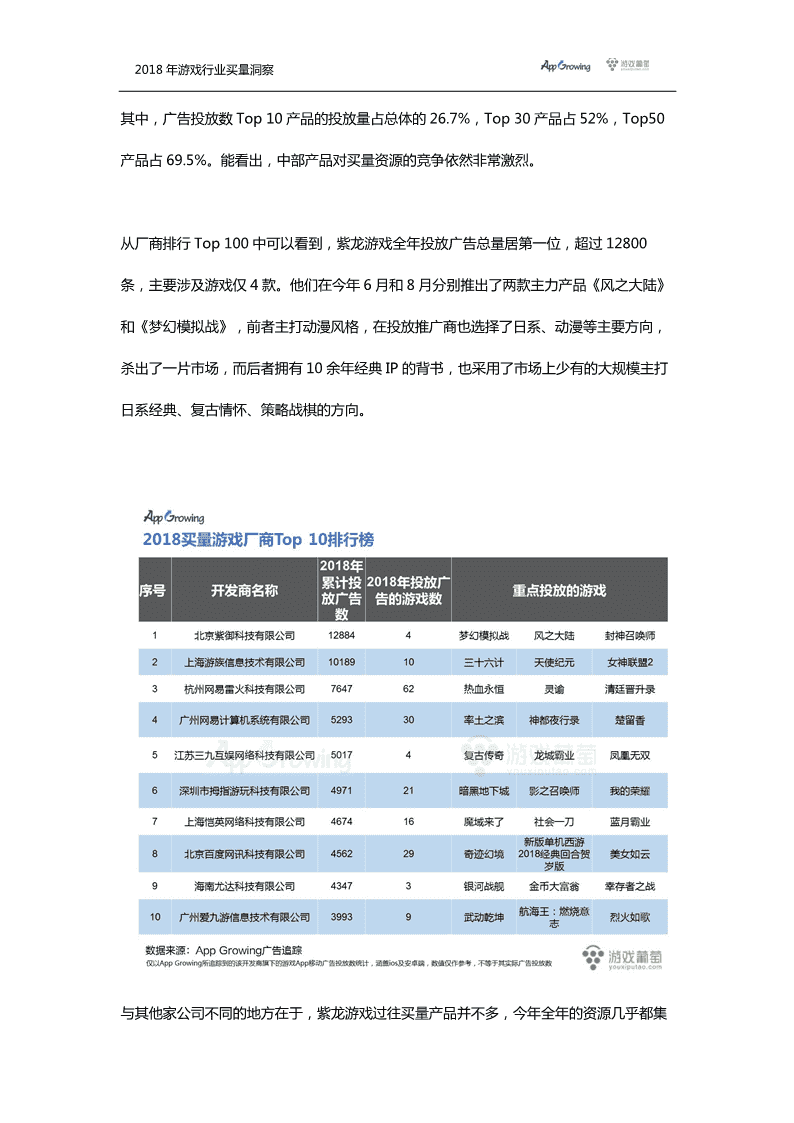

2018 年游戏行业买量洞察 2018 游戏买量 Top 100 排行大起底:谁在霸占今年的买量市场? 导读:买量市场骤变的一年。2018 买量 Top 100 排行大起底:谁在霸占今年的买量市 场? 当高性价比流量越来越少的时候,买量市场便进入了红海。今年,游戏行业收入增长率首 次迎来明显拐点,较去年仅增幅 5.2%,而早在两年前的 2016 年,市场整体的用户量增长 就已经跌破 10%。也正是从这个时候开始,买量市场的价格开始飙涨,市场越发难做。 到了今年,买量市场在流量红海的大环境下,产生了不少以往没有的变化。根据统计, 2018 年全年共有超过 4000 款产品参与买量,在今年 9 月买量产品的总数达到峰值,共有 超过 1900 款产品参与竞争。所有产品总计投放广告数接近 50 万条,仅今年下半年的投放 量就超过 35 万条,说明 Q3、Q4 期间市场进入白热化竞争阶段。 年初,为了追求差异化买量打法,今年涌现出了以二次元题材为主的产品,以《苍之纪 元》为代表,迅速席卷了买量市场。年中,曾经南方厂商占据买量市场头部的传统被紫龙 游戏打破,先后两个买量爆款《风之大陆》《梦幻模拟战》让这块市场产生了不小的化学 反应。同时贯穿全年,随着如抖音一类新渠道的崛起,竖屏视频广告也开始成为一些厂商 摸索的新领域。 可以说今年是买量市场骤变的一年,而个中细节也值得更进一步探讨和分析。在即将翻过 2018 年的关头,游戏葡萄联合 App Growing 推出 2018 全年买量市场分析报告,希望能 2018 年游戏行业买量洞察 在从业者的实际运作当中起到一些帮助。文中所有数据由 App Growing 监测并提供,部 分数据与实际情况可能存在小范围误差,仅供从业者参考。 本文包含 2018 买量游戏厂商 Top 100 排行榜、2018 买量游戏产品 Top 100 排行榜、产 品投放趋势分析、投放渠道分析,以及典型案例分析,篇幅较长,预计阅读需要 8 分钟。 买量 Top 100 排行,紫龙游戏包揽厂商、产品榜 Top 1,游族、网易表现强势 今年少数北方公司在广告投放领域投入巨大。按照公司旗下产品投放广告总数量排序,得 出 2018 年买量游戏厂商 Top 100 排行榜(详见文末附图),排行前列依次为紫龙游戏、 游族网络、网易、三九互娱、拇指游玩科技、恺英网络、百度网讯、尤达科技以及爱九 游。 其中,Top 10 的买量厂商可以占据市场中近 32.7%的投放量,Top 30 的厂商可以占据 62.0%以上的投放量,Top 50 的厂商可以占据 78.0%的投放量,这说明买量资源依然比 较集中在头部厂商。 另按照单产品全年投放广告总数量,可以得出 2018 年买量游戏产品 Top 100 排行(详见 文末附图),排行前列依次为《梦幻模拟战》《复古传奇》《风之大陆》《三十六计》 《银河战舰》《天使纪元》《魔域来了》《叫我万岁爷》《三国杀名将传》,以及《王国 纪元》。 2018 年游戏行业买量洞察 其中,广告投放数 Top 10 产品的投放量占总体的 26.7%,Top 30 产品占 52%,Top50 产品占 69.5%。能看出,中部产品对买量资源的竞争依然非常激烈。 从厂商排行 Top 100 中可以看到,紫龙游戏全年投放广告总量居第一位,超过 12800 条,主要涉及游戏仅 4 款。他们在今年 6 月和 8 月分别推出了两款主力产品《风之大陆》 和《梦幻模拟战》,前者主打动漫风格,在投放推广商也选择了日系、动漫等主要方向, 杀出了一片市场,而后者拥有 10 余年经典 IP 的背书,也采用了市场上少有的大规模主打 日系经典、复古情怀、策略战棋的方向。 与其他家公司不同的地方在于,紫龙游戏过往买量产品并不多,今年全年的资源几乎都集 2018 年游戏行业买量洞察 中到了这两款产品身上,不光策略上有差异化,走了动漫风、日系经典两个市场缺口,还 用集中资源到一点的策略,促成了产品本身爆炸式的市场效应。 从广告数 Top 100 手游排行中可以看到,《梦幻模拟战》全年投放广告量居第一位,达到 8000 条,单月投放量最大达到 4400 条,而《风之大陆》也以 4400 条的量级排在第三 位,单月最高投放量达到 2700 条。 可以说,在具体的投放策略上,这两款产品的思路都比较一致,上线首月投放广告量几乎 占到总投放量的一半,往后逐月削减消耗另一半预算。 2018 年游戏行业买量洞察 买量周期上,这两款产品上线至今依然在持续不断进行广告投放,截止 12 月的数据, 《梦幻模拟战》依然保持每月 250 条以上的广告投放量,《风之大陆》的广告投放量已经 逐渐收缩至不足 100 条。 除了紫龙游戏之外,北方涉足买量的公司依旧并不多,大都依托于产品本身的发布节奏, 在适当时机配合市场营销,选择在买量领域做投入。广告投放量上,百度网讯,新浪网拥 有自家广告渠道资源的游戏厂商,全年广告投放量级较高,维持在 3000~5000 条,而完 美世界,乐元素,柠檬微趣,壳木软件,畅游网络这五家传统游戏厂商则相对维持在 1000 条左右。 2018 年游戏行业买量洞察 南方厂商中,排在第一位的是游族网络,该公司全年投放广告总数超过 10000 条,总计涉 及 10 款产品。游族网络投放最多的便是新品《三十六计》,以及《天使纪元》《女神联 盟 2》等过往主力产品,这款产品在今年 5 月份上线,目前累计投放广告数超过 4000 条,单月最大广告投放量也达到了 1000 条以上。而从市场声音来看,这款产品目前还比 较低调。 2018 年游戏行业买量洞察 《三十六计》投放素材 随后网易旗下两家公司紧随游族之后,排在厂商总榜第三、第四位,投放广告数量分别超 过 7600 和 5200,总共涉及 92 款产品。可以看出,比起单点突破,网易明显更在意整体 产品的流量获取情况,广告投放量最多的产品为《率土之滨》。 《率土之滨》投放素材 此外,三九互娱的《复古传奇》和尤达科技的《银河战舰》广告投放量都超过了 4000 条,单产品上的买量力度非常大。而恺英网络的《魔域来了》、点触信息的《叫我万岁 2018 年游戏行业买量洞察 爷》、游卡网络的《三国杀名将传》、IGG 的《王国纪元》、卓杭网络的《放置奇兵》、 星辉游戏的《苍之纪元》等产品,广告投放量均超过 2000。 需要注意的是,南方游戏厂商在投放产品时并没有过多采用爆量策略,绝大多数厂商单月 投放广告数量维持在 1000 以内,仅有个别厂商为配合产品热度投放超过 1000 条广告。 可以看出南方厂商更在意持续导量带来的稳定效果。而值得注意的是,南方厂商买量阵容 极为庞大,排名前 20 的厂商,单月投放广告的数量就可以达到 12000 条以上。 9 月首次投放产品超 700 款,买量越来越讲究新打法 2018 年游戏行业买量洞察 从每个月的具体数量来看,首次投放的产品量在 Q1、Q2 都处于比较沉寂的状态,每月首 次投放产品量不超过 300 款,大部分时间都维持在 200 款前后。而到了 9 月、10 月,首 次投放的产品几乎翻了 3 倍左右,分别为 737 款和 731 款。从 11 月开始,又出现了回落 的趋势。 从占比情况来看,1 月份首次投放产品的量级还能达到总体投放产品的一半以上,2~6 月 则维持在 30%以上,到了 7 月、8 月上升至 40%。而 Q4 首次投放产品的占比连续下滑, 跌至 20%左右。 2018 年游戏行业买量洞察 可以看出,今年初春节后,版号问题对买量市场造成了一定的压力,但暑期档国庆档依旧 是产品集中发动力的关键节点,同时几个买量爆款的影响,也给这一领域带来不少信心, 因此国庆后的两个月,依然有远高于 Q1、Q2 平均水平的产品参与买量。而年底版号影响 加剧,新增买量产品数量明显下滑。 考虑到就在上周,版号问题有了新的进展,或许在明年初,新品变少的情况会有所缓解, 可能会有高于今年同期水平的产品加大买量力度。 进一步来看,今年买量市场涌现出了不少差异化题材的产品。以过去 3 个月的情况为例, 主打仙侠、传奇、魔幻、战争、三国这几个标签的产品依然占据大头,平均每月投放广告 的量级能达到每个标签 10000 条广告以上(含多标签的广告)。 日韩、动漫题材的产品由于差异化明显,导致这类标签的广告量级超过西游、神话等标 签,抢占了第二梯队,每月能有 3000~5000 条广告投向市场。此外,模拟、塔防、宫斗 类产品标签也同样维持着不小的热度。 2018 年游戏行业买量洞察 随着买量标签的逐步细分,应对不同风格都需要更有针对性的打法,才能发挥更长久的效 果。另一个角度,买量中部、头部市场也在逐步延伸出精品化的趋势,只有产品底子能满 足用户的预期,对于细分标签的买量操作,才有更多施展的空间。这种趋势推动着买量市 场打法整体的扩展。 同时,广告投放形式也在产生演变。从广告素材投放类型来看,投放占比最多的依旧是纯 图片和常规视频形式,其次出现较多的还有组图、全屏视频等形式。尤其是短视频社交平 台的爆红带火了一大波游戏,使得很多游戏厂商对竖视频广告投放也跃跃欲试。 2018 年游戏行业买量洞察 竖屏视频广告运用最多的,除了大量铺广告的传奇类产品外,一部分大厂也比较喜欢尝试 这种形式,比如网易的《梦幻西游》。而大多数情况下,采用这类视频广告形式的产品, 本身就具备竖屏的特征。比如智明星通的《COK》、雷霆游戏的《不思议迷宫》等。 2018 年游戏行业买量洞察 相比起形式上的变化,今年广告文案的热词显得并没有太多爆点,最大的爆款热词就是 “鲲”系列,这一系列衍生概念从北冥有鲲,到大鲲吞小鲲进化,再到各种五花八门的衍 生版本,着实为买量圈带来了不少炙手可热的流量。 而除此之外,绝大多数热门文案还是比较保守的内容,比如常规的“不花钱”类、“烧 2018 年游戏行业买量洞察 钱”类、“情怀”类,以及日系产品衍生出来的“抽卡送卡”类等。可以说在某种程度 上,题材和形式的细分,给今年买量圈带来的效果更多。不过题材与文案仍然需要紧密结 合起来,才能发挥最大的效用。 今日头条成买量厂商必争之地,其中传奇广告最泛滥 头部买量渠道本身在今年的格局变化并不大,今日头条和百度信息流占据最大的两个广告 输出口,单渠道投放广告量在 10 万条以上,它们与腾讯社交广告、阿里汇川、网易易效 占据了买量市场今年 80%以上的广告投放量。 2018 年游戏行业买量洞察 不同渠道对相应用户挖掘的能力也开始逐渐区分开来。就 Top 3 的渠道而言,今日头条最 为下沉,传奇类广告占该渠道投放广告总量的 19%,其次为仙侠、魔幻,相比较之下,日 韩、动漫类广告在今日头条中的占比较少,可见主打新兴、细分题材的产品对今日头条的 诉求并不高。 百度信息流中仙侠类广告占比最多,高达 21.09%,考虑到仙侠类用户对 PC 游戏的需求依 旧明显,加之贴吧等社区对用户粘性的提升,这类产品在百度上更容易找到目标用户。而 百度中,传奇类广告占比不高,或许是受传奇类用户向移动端迁移的影响所致。 2018 年游戏行业买量洞察 而腾讯社交广告中,除了仙侠类广告最多之外,其他类型的广告占比分布非常均匀,这或 许与腾讯系产品长期以来培养的用户群属性有关。值得注意的是,该渠道棋牌、日韩、动 漫类用户较多,或与腾讯自身 QQ 的社区属性,以及腾讯动漫相关布局聚集起来的用户有 关。 再来看不同渠道投放广告最多的产品,更容易发现一些规律。腾讯社交广告中,日系 IP 改 编的《梦幻模拟战》投放广告最多,今日头条中《复古传奇》投放广告最多,阿里汇川则 是《西游单机版》,网易易效是《银河战舰》,百度信息流是宫斗类游戏《叫我万岁爷》 2018 年游戏行业买量洞察 投放最多。 总体来看,今年买量市场变化非常大,而这种变化很大程度是基于产品品质提升,以及新 用户群体挖掘带来的,不论是年初的主打差异化的《苍之纪元》、卖相奇特突然爆红的鲲 系列,短视频广告一波推起的爆款,还是下半年打法独特的《梦幻模拟战》,他们的表现 都值得更进一步研究。而流量的迁移、变化,上升和下沉,在市场竞争不断加剧的大环境 下,或许将成为找到流量缺口的关键。 最后,附上 2018 买量游戏厂商 Top 100 排行榜、2018 买量游戏产品 Top 100 排行榜。 2018 年游戏行业买量洞察 2018 年游戏行业买量洞察 2018 年游戏行业买量洞察 2018 年游戏行业买量洞察 2018 年游戏行业买量洞察 ———————————————————————————————————— 本报告数据来源于,为 App Growing 联合游戏葡萄共同制作,报告中所有的文 字、图片、表格均受有关商标和著作权的法律保护。如有部分文字和数据采集于公开信 息,所有权为原著者所有。报告内容仅供一般性参考,不应视为针对特定事务的意见或 依据。如需转载本报告,请注明来源于 App Growing。查看更多