- 2021-09-08 发布 |

- 37.5 KB |

- 13页

申明敬告: 本站不保证该用户上传的文档完整性,不预览、不比对内容而直接下载产生的反悔问题本站不予受理。

文档介绍

2020学年高中政治 第三单元第八课 财政与税收 2 征税和纳税学案 新人教版必修1

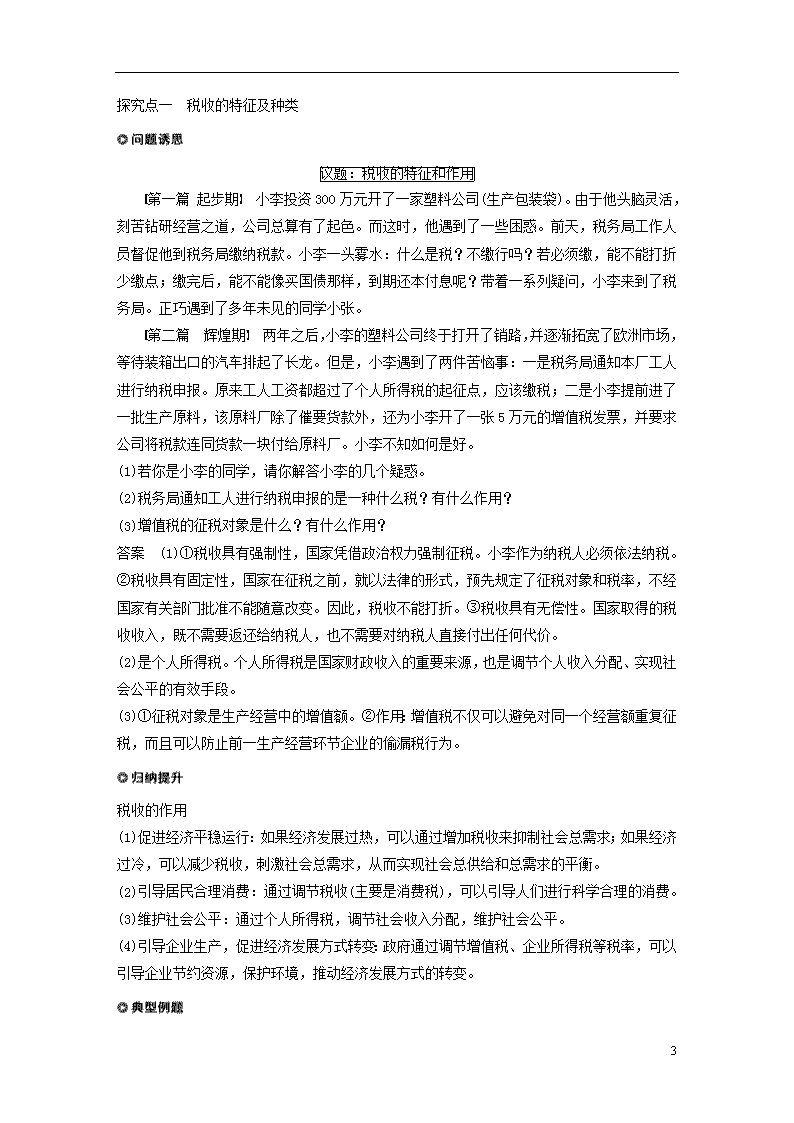

学案2 征税和纳税 课标要求 税收的基本特征(a);增值税和个人所得税(b);依法纳税是公民的基本义务(c);违反税法的行为及应承担的法律责任(a) 学习目标 1.了解税收的含义和基本特征。2.理解税收基本特征之间的关系;增值税、个人所得税的作用;几种违反税法的行为。(重点)3.结合实际,说明公民诚信纳税、依法纳税的必要性。(难点) 一、税收及其种类 1.税收的含义与特征 (1)税收的含义:人们习惯将税和税的征收合称为税收。 (2)税收的本质:税收是国家为实现其职能,凭借政治权力,依法取得财政收入的基本形式。 (3)税收的基本特征 ①税收具有强制性、无偿性和固定性的特征。这些特征是税收区别于其他财政收入形式的主要标志。 ②税收的三个基本特征是紧密联系、不可分割的。税收的无偿性要求它具有强制性,强制性是无偿性的保障。税收的强制性和无偿性又决定了它必须具有固定性。 试判断:税收是国家财政收入的主要来源,要充分发挥财政的作用,就要提高税率。( ) 提示 F。税收虽是国家财政收入的主要来源,但税收具有固定性,税率不是可以随意提高的;而且税率提高了,财政收入不一定就必然增加。 2.我国税收的种类 13 (1)根据征税对象划分,目前我国税收分为流转税、所得税、资源税、财产税和行为税五大类。 (2)影响最大的两个税种:增值税和个人所得税。 ①增值税可以避免对一个经营额重复征税,也可以防止前一生产经营环节企业的偷漏税行为。 ②个人所得税是国家财政收入的重要来源,也是调节个人收入分配、实现社会公平的有效手段。 二、依法纳税 1.依法纳税的原因 (1)在我国,税收取之于民、用之于民,国家利益、集体利益、个人利益在根本上是一致的。 (2)国家的兴旺发达、繁荣富强与每个公民息息相关,国家各项职能的实现,必须以社会各界缴纳的各种税收作为物质基础。 (3)每个公民在享受国家提供的各种服务的同时,必须承担义务,自觉诚信纳税。 2.违反税法的行为:偷税、欠税、骗税、抗税。 试判断:现实生活中一些商家拒绝向消费者开具发票,拒开发票的行为是骗税行为。( ) 提示 F。用欺骗、隐瞒的方式不缴或少缴应纳税款的行为,属于偷税。 3.怎样依法纳税 (1)自觉诚信纳税,反对任何违反税法的行为。 (2)增强监督意识,关注国家对税收的征管和使用,对贪污和浪费国家资财的行为进行批评和检举,以维护人民和国家的利益。 试判断:征税对象就是纳税人。( ) 提示 F。征税对象是征税所指向的客体,表明对什么东西征税。征税对象可以是商品、所得财产,也可以是资源、行为等。纳税人是缴纳税款的主体。 13 探究点一 税收的特征及种类 第一篇 起步期 小李投资300万元开了一家塑料公司(生产包装袋)。由于他头脑灵活,刻苦钻研经营之道,公司总算有了起色。而这时,他遇到了一些困惑。前天,税务局工作人员督促他到税务局缴纳税款。小李一头雾水:什么是税?不缴行吗?若必须缴,能不能打折少缴点;缴完后,能不能像买国债那样,到期还本付息呢?带着一系列疑问,小李来到了税务局。正巧遇到了多年未见的同学小张。 第二篇 辉煌期 两年之后,小李的塑料公司终于打开了销路,并逐渐拓宽了欧洲市场,等待装箱出口的汽车排起了长龙。但是,小李遇到了两件苦恼事:一是税务局通知本厂工人进行纳税申报。原来工人工资都超过了个人所得税的起征点,应该缴税;二是小李提前进了一批生产原料,该原料厂除了催要货款外,还为小李开了一张5万元的增值税发票,并要求公司将税款连同货款一块付给原料厂。小李不知如何是好。 (1)若你是小李的同学,请你解答小李的几个疑惑。 (2)税务局通知工人进行纳税申报的是一种什么税?有什么作用? (3)增值税的征税对象是什么?有什么作用? 答案 (1)①税收具有强制性,国家凭借政治权力强制征税。小李作为纳税人必须依法纳税。②税收具有固定性,国家在征税之前,就以法律的形式,预先规定了征税对象和税率,不经国家有关部门批准不能随意改变。因此,税收不能打折。③税收具有无偿性。国家取得的税收收入,既不需要返还给纳税人,也不需要对纳税人直接付出任何代价。 (2)是个人所得税。个人所得税是国家财政收入的重要来源,也是调节个人收入分配、实现社会公平的有效手段。 (3)①征税对象是生产经营中的增值额。②作用:增值税不仅可以避免对同一个经营额重复征税,而且可以防止前一生产经营环节企业的偷漏税行为。 税收的作用 (1)促进经济平稳运行:如果经济发展过热,可以通过增加税收来抑制社会总需求;如果经济过冷,可以减少税收,刺激社会总需求,从而实现社会总供给和总需求的平衡。 (2)引导居民合理消费:通过调节税收(主要是消费税),可以引导人们进行科学合理的消费。 (3)维护社会公平:通过个人所得税,调节社会收入分配,维护社会公平。 (4)引导企业生产,促进经济发展方式转变:政府通过调节增值税、企业所得税等税率,可以引导企业节约资源,保护环境,推动经济发展方式的转变。 13 例1 (2016·浙江4月学考)国务院决定,自2016年5月1日起,全面推开营业税改增值税试点,并提出“营改增”要确保所有行业税负只减不增,以推动产业转型、结构优化。这一改革( ) ①有利于增加财政收入,实现国家职能 ②通过运用财政政策,调节宏观经济 ③有利于避免重复征税,降低生产成本 ④通过调节收入分配,实现社会公平 A.①③ B.②③ C.②④ D.①④ 答案 B 解析 “营改增”有利于降低企业税负,但在一定程度上会减少国家财政收入,①与题意不符;④是征收个人所得税的意义,与题意不符。 探究点二 依法纳税 图一 图二 图三 图四 (1)四幅漫画反映了纳税人的什么行为?有什么共同特点? (2)你认为应从哪方面解决漫画中的行为? 答案 (1)四幅漫画分别反映了部分纳税人的偷税、欠税、骗税和抗税行为。图中纳税人的四种行为均属于违反税法的行为,都应受到法律的制裁。 (2)应从两个方面解决:从税务机关看,应加强税收的监管与税收宣传,有效防止偷税、欠税、骗税和抗税行为的发生;从纳税人角度看,应提高纳税人意识,依法自觉诚信纳税。 1.违反税法的四种行为比较 行为 不同点 相同点 实施手段 目的 ①都是违反税法的行为 13 ②都要受到法律的处罚和制裁 偷税 欺骗或者隐瞒 不缴或少缴 欠税 超出缴税期限 不缴 骗税 欺骗以获得税收优惠 骗取税收优惠 抗税 暴力、威胁等 不缴 2.全面理解依法纳税的必要性 (1)从我国税收的性质看,公民依法诚信纳税,是由我国税收的性质决定的。我国税收是取之于民、用之于民的新型税收,国家利益、集体利益和个人利益在根本上是一致的。 (2)从税收的作用看,有国必有税,国家各项职能的实现必须以社会各界缴纳的各种税收作为物质基础。 (3)从权利与义务的关系看,在我国,公民的权利与义务是统一的,公民在享受国家提供的各种服务的同时,必须承担义务,自觉诚信纳税。 3.公民怎样做到依法纳税 (1)纳税人要依据税法自觉诚信纳税。 (2)公民要自觉监督和举报违反税法的行为。 (3)公民要增强纳税人意识,增强对国家公职人员及公共权力的监督意识,以主人翁的态度积极关注国家对税收的征管和使用,对贪污和浪费国家资财的行为进行批评和检举。 (1)巧分四种违反税法的行为 ①偷税:“偷着不(少)缴”。 ②欠税:“欠着未缴”。 ③骗税:“骗取优惠”。 ④抗税:“抗着不缴”。 (2)比较偷税和骗税的异同 ①同:手段相似,都采用欺骗手段。 ②异:对象不同,偷税指向应纳税款,骗税指向税收优惠。 例2 (浙江省杭州市西湖高级中学2017~2018学年高一月考)淘宝店一家店主通过网上交易半年销售额为290万元,但该店主始终采取不开具发票、不记账的方式,不向税务机关申报纳税。该经营者的行为属于( ) A.偷税 B.骗税 C.欠税 D.抗税 答案 A 13 解析 以欺骗、隐瞒等方式不缴或少缴税款的行为属于偷税;通过出口退税等骗取国家税收优惠政策属于骗税;逾期不缴税款属于欠税;以暴力等手段拒不缴纳税款属于抗税。材料中淘宝店店主“不开具发票、不记账的方式,不向税务机关申报纳税”属于偷税,A符合题意。 营改增已减税2.1万亿,实现增值税对货物服务全覆盖 财政部部长助理许宏才30日表示,截至2017年底,中国营改增已累计实现减税2.1万亿元人民币,实现了增值税对货物和服务的全覆盖,是近年来中国实施的减税规模最大的改革措施。为进一步完善税制,支持制造业、小微企业等实体经济发展,继续为市场主体减负,国务院日前确定了深化增值税改革的措施,决定自2018年5月1日起实施。 1.2018年我国继续实施积极的财政政策和稳健的货币政策。财政政策要更加积极有效,预算安排要适应推进供给侧结构性改革、降低企业税费负担、保障民生兜底的需要。下列措施中符合这一政策要求的是( ) ①全面稳步推进“营业税改征增值税”改革 ②进一步上调最低工资标准 ③增收减支,降低企业征税起征点 ④优化支出结构,加大民生支出 A.①② B.②③ C.③④ D.①④ 答案 D 解析 全面稳步推进“营业税改征增值税”改革、优化支出结构,加大民生支出属于积极的财政政策,①④与题意相符;进一步上调最低工资标准属于企业初次分配,不属于积极财政政策,②与题意不符;增收减支,降低企业征税起征点属于紧缩性财政政策,③与题意不符;正确选项为D。 2.从2017年7月1日起,增值税税率由四档减至17%、11%和6%三档,取消13%这一档税率;将农产品、天然气等增值税税率从13%降至11%。简化增值税税率结构的积极效应有( ) ①优化国家税种结构,拓宽财政收入来源 ②降低企业税收成本,增强企业发展能力 ③促进第三产业发展,助力经济结构调整 ④推进财税体制改革,强化财政支出约束 A.①② B.①④ C.②③ D.③④ 答案 C 解析 拓宽财政收入来源与题意不符,故①排除;“强化财政支出约束”说法不科学,故④排除。②③说法正确且符合题意,故本题答案选C。 13 3.“营改增”一年来,北京市四大行业(建筑业、房地产业、金融业和生活服务业)纳税人总体税负下降15.3%,累计减税规模达435.8亿元;而全链条抵扣政策又大大激发了企业在购进不动产、更新设备、引进先进技术服务等方面加大投入的积极性,在降低税负的同时,更助推了行业技术创新进步,提升了企业应对市场风险的能力;一年来,北京市新办注册纳税人23.2万户,其中第三产业新增21.3万户,第三产业增加值同比增长7.1%。高精尖产业税收增速和比重双提高,对北京市税收贡献过半,金融、科技、信息服务业等优势产业对全市经济增长的贡献率合计达44.4%。 结合材料,运用税收的相关知识,谈谈你对“营改增”税制改革的理解。 答案 (1)必要性:部分企业的税负较重,影响其活力;不同企业在竞争中面对不同的税种和不同的税率,承受的是不公平竞争的巨大压力;在经济下行的压力下,国家利用税收等工具进行宏观调控势在必行。 (2)影响:减轻了企业负担、规范经营管理;促进产业升级,拉动经济增长;助力供给侧改革;为企业创造公平的税收环境。 1.(2017·诸暨月考)针对一些地方的工商管理部门随意增加收费,加重个体工商户创业成本的问题,有专家呼吁将“费”改“税”,这样可减轻个体工商户的负担。这是因为( ) A.税收具有强制性 B.税收具有固定性 C.税收具有无偿性 D.税收金额比收费低 答案 B 解析 呼吁将“费”改“税”,因为税收具有固定性,征税必须按照税法规定,不能随意征收,故B当选;A、C、D与题意不符,排除。 2.环境税也称生态税、绿色税,主要是针对污染、破坏环境的特定行为而征收的税。开征环境税是治理我国环境污染和适应严峻的环境保护形势的需要。国家征收环境税直接引起的连锁反应是( ) A.增加消费者经济负担→提高消费水平→养成文明消费习惯→改善生态环境 B.增加企业的生产成本→减少企业利润→引导企业实现低排放→建设生态文明 C.引导企业实现低排放→降低企业的生产成本→增加企业利润→建设生态文明 D.增加企业的生产成本→增加消费者经济负担→监督企业低排放→改善生态环境 答案 B 解析 环境税主要是针对污染、破坏环境的特定行为而征收的税,国家征收环境税会增加此类企业的生产成本,减少企业利润,从而引导企业实现低排放,达到减少环境污染、建设生态文明的目的,故选项B传导过程正确。 近年来,我国实施大规模减税降费,营改增累计减税近2万亿元,取消、免征、停征和减征1 368项政府性基金和行政事业性收费,涉及减收金额3 690亿元。据此回答3~4题。 13 3.从短期看,对国家而言减税降费直接减少了( ) A.财政收入 B.财政支出 C.财政赤字 D.财政盈余 答案 A 解析 由材料“减税近2万亿元”可知,应选A。 4.国家实施减税降费旨在( ) ①减轻企业的生产负担 ②缩小收入分配的差距 ③促进社会经济的发展 ④抑制过热的市场需求 A.①② B.③④ C.①③ D.②④ 答案 C 解析 ②④不是国家实施减税降费的目的。 5.漫画《漏》中企业的行为是一种( ) A.偷税行为 B.欠税行为 C.骗税行为 D.抗税行为 答案 A 解析 漫画《漏》反映了纳税人有意违反税法偷逃税款用于分红,某企业的这种行为属于偷税行为,A符合题意。B、C、D均与漫画寓意不符。 一、判断题(判断下列说法是否正确,正确的填T,错误的填F) 1.国有企业上缴的利润收入是我国财政收入的最普遍的形式。( ) 答案 F。税收是财政收入最普遍的形式。 2.个人所得税是国家财政收入的重要来源,也是调节个人收入分配,实现社会公平的有效手段。( ) 答案 T。 3.企业用做假账的方式隐匿应税收入来欺骗税务部门,是骗税行为。( ) 答案 F。是偷税行为。 二、选择题 4.国家有关部门公布的广东、天津和福建自由贸易试验区有关进口税收政策明确规定,对设在自贸试验区海关特殊监管区域内的企业生产、加工并销往内地的货物依旧征收进口环节增值税、消费税,而直接销往国外的则不征收。这表明( ) 13 ①税收是国家实现各项职能的物质基础 ②增值税可以避免对一个经营额重复征税 ③税收具有强制性,纳税人必须依法纳税 ④税收具有固定性,要预先规定征税对象 A.①② B.①④ C.②③ D.③④ 答案 D 解析 “对设在自贸试验区海关特殊监管区域内的企业生产、加工并销往内地的货物依旧征收进口环节增值税、消费税,而直接销往国外的则不征收”,体现了税收法定的原则,体现了税收具有强制性,纳税人必须依法纳税,税收具有固定性,要预先规定征税对象,选③④;①②与材料无关。故答案选D。 5.税收区别于其他财政收入形式的主要标志是( ) A.税收是国家凭借政治权力征收的 B.税收是税务机关征收的 C.税收具有强制性、无偿性、固定性的特征 D.税收的法律依据是税法 答案 C 解析 税收是国家为实现其职能,凭借政治权力,依法取得财政收入的基本形式。税收是以国家为主体,采取法律形式的分配关系。税收区别于其他财政收入形式的主要标志是税收具有强制性、无偿性、固定性。故本题答案为C,A、B、D均不符合题目要求,排除。 6.漫画《作茧自缚》体现了税收具有( ) A.无偿性 B.固定性 C.惩罚性 D.强制性 答案 D 解析 税收具有强制性,即国家凭借政治权力强制征税。纳税人必须依法纳税,税务机关必须依法征税。材料中强调了对偷税行为进行打击,体现了税收的强制性,选D;A、B与材料无关;税收不具有惩罚性,C不选。 7.2018年3月18日,财政部副部长史耀斌表示,此次个税改革有两大内涵值得关注:一是提高起征点,二是增加专项扣除。推进个税改革有利于( ) A.调节个人收入,实现社会公平 B.避免对一个经营额重复征税 C.培植税源,增加国家财政收入 D.防止生产经营环节的偷漏税 13 答案 A 解析 本题考查个税的作用,应选A。 8.2016年1月1日,增值税发票系统升级改造完成,即日起增值税电子发票可在全国开出。电子发票与传统纸质发票相比,纳税人申领、开具、流转、查验电子发票等,都可以通过统一的电子发票管理系统在互联网上进行。增值税发票系统的升级有利于( ) ①企业节约相关费用,降低经营成本 ②避免对一个经营额重复征税 ③税务部门提高工作效率,降低管理成本 ④调节个人收入分配,实现社会公平 A.①② B.②④ C.①③ D.③④ 答案 C 解析 本题可用排除法来做。避免对一个经营额重复征税是增值税的作用和意义,②不符合题意,排除;调节个人收入分配,实现社会公平是个人所得税的意义,④不符合题意,排除;增值税发票系统的升级有利于税务部门提高工作效率,降低管理成本,促使企业节约相关费用,降低经营成本,①③符合题意,故本题答案选C。 9.据统计,营改增试点全面推开以来,实现了所有行业税负只减不增的预期目标,其中,2017年1~11月,累计减税7 162亿元。国家推广营改增是基于( ) ①缓解经济下行压力,保持国民经济高速增长 ②释放企业发展活力,提高市场主体竞争力 ③推进结构性减税,降低企业生产成本 ④扩大国家财政赤字,刺激国内消费需求 A.①② B.②③ C.③④ D.①④ 答案 A 解析 根据材料“确保所有行业税负只减不增”可知,推进结构性减税,降低企业生产成本的说法错误,故③排除;④不符合题意,排除;①②符合题意且说法正确,故答案选A。 10.2018年我国深入推进财税体制改革,发挥税收作用。下列关于税收作用的传导过程,正确的是( ) ①推进资源税改革→提高资源开采费用→提高资源利用效率 ②降低个人所得税起征点→调节个人收入分配→实现社会公平 ③优化财税结构→拓宽财政收入增长空间→促进国家经济发展 ④对高档消费品征收消费税→高档消费品价格上涨→高档消费品消费减少 A.①② B.①③ C.②④ D.③④ 答案 D 解析 根据题意,推进财税体制改革,可以优化财税结构,拓宽财政收入增长空间,促进国家经济发展;也可以通过对高档消费品征收消费税,促使高档消费品价格上涨,从而使高档消费品消费减少,故③④入选。推进资源税改革不会直接提高资源开采费用,故排除①。②表述的是降低个人所得税,与题意不符。选D。 13 11.税制改革是深化改革的重要内容之一,而结构性减税将扮演十分重要的角色。下列结构性减税对经济影响的传导中,正确的是( ) ①降低企业所得税起征点→企业税负降低→生产扩大 ②推进资源税改革→提高资源开采和使用成本→促进资源节约和环境保护 ③营业税改增值税→国家财政收入增加→经济持续健康发展 ④健全和完善个人所得税制度→调节收入分配→扩大居民消费需求 A.①③ B.①④ C.②③ D.②④ 答案 D 解析 推进资源税改革,可能会提高资源开采和使用成本,从而促进资源节约和环境保护,②正确;个人所得税制度改革,有利于调节个人收入,促进社会公平,刺激居民消费,④正确;提高企业所得税起征点,才能减轻企业税负,①错误;“营改增”,可能会导致财政收入减少,③错误。选D。 12.“提高个税起征点”可以说是最近最为热门的民生话题之一。2018年两会《政府工作报告》明确提出,将提高个人所得税征收点,并增加子女教育、大病医疗等专项费用扣除。之所以重视个人所得税改革,是因为个人所得税( ) ①是国家财政收入的重要来源 ②有利于调节个人收入分配,实现社会公平 ③有利于保障中低收入者的收益 ④有利于减轻社会各群体的税收负担 A.①②③ B.①②④ C.②③④ D.①③④ 答案 A 解析 个人所得税是国家财政收入的重要来源,是调节个人收入分配、实现社会公平的有效手段,①②③符合题意;个人所得税实行的超额累进税率的特点是纳税人所得越高,税率越高,所得越低,税率越低,④说法错误。故答案选A。 13.有专家认为,网购市场已通过“税收红利”做大,并对实体经济尤其是现有零售业为代表的流通体系造成了巨大冲击。从市场公平竞争的角度而言,应该全面试点并推行电子商务发票,对电商征税。推行电子商务发票( ) ①有利于形成公平竞争的市场环境 ②能够降低税收征管成本,促进资源节约 ③可以为网购维权提供凭证,杜绝网购侵权现象 ④可以减轻实体经济税负,促进实体经济发展 A.①② B.①③ C.②④ D.③④ 答案 A 解析 推行电子商务发票可以减少纸质发票的使用,降低税收征管成本,促进资源节约,也有利于实体经济和电子商务在同等税负条件下进行公平竞争,①②表述正确且符合题意;③中“杜绝网购侵权”说法绝对,排除;电子商务发票的推行并不能减轻实体经济的税负,④不选。选A。 14.我国在交通运输业和部分现代服务业进行“营业税改增值税”的改革试点。之所以进行“营业税改增值税”的试点,是因为增值税( ) 13 ①不受企业盈亏影响 ②可以避免重复征税 ③税源广且便于征收 ④能防止进货商品的偷漏税行为 A.①② B.①③ C.②④ D.③④ 答案 C 解析 增值税是以生产经营中的增值额为征税对象的一种税,增值税只对增值额征税,这样可以避免对一个经营额重复征税,也可以防止前一生产经营环节企业的偷漏税行为,②④正确;①③是营业税的特征;故本题应选C。 15.某公司通过其控制的多家公司虚设贸易环节,逐步虚增二极管等商品的价格,并在此过程中将套取的增值税专用发票的品名由CPU转换为二极管等商品,虚报出口价格。从税法的角度来讲,该公司的这种行为属于( ) A.偷税 B.欠税 C.骗税 D.抗税 答案 C 解析 本题材料中某公司通过“虚设贸易环节”“虚增二极管等商品的价格”“虚报出口价格”等手段骗取国家税收优惠的行为,属于骗税,故C项符合题意;A、B、D三项在材料中未体现出来,故不能入选。 三、综合题 16.进入新的一年,我国经济开局平稳,供给侧改革效应显著。财政政策积极,为改革发展营造了良好的宏观环境。1~4月份,水利、交通、信息等基础设施投资同比增长19.0%;服务业和高技术产业投资同比分别增长12.4%和15.1%;同时“三措并举”即全面营改增、取消违规政府性基金、免征18项行政事业性收费。 从财政与税收的角度,分析政府实施相关措施的经济意义。 答案 (1)实施积极的财政政策,发挥财政促进经济平稳运行的作用。 (2)加大对基础设施建设的投入,发挥财政促进资源合理配置的作用。 (3)全面实行营改增,有利于避免重复征税,减轻企业负担。 17.依据下面漫画,回答问题。 (1)漫画中富翁的行为是违反税法的何种行为?请简要分析说明。 (2)假如你是一名税务工作人员,现局领导派你向富翁作税收政策解读,请你列出宣讲提纲。 答案 (1)漫画中富翁的行为是有意违反税法规定,用欺骗、隐瞒等方式不缴或少缴应纳税款的行为,这属于偷税行为。 13 (2)①在我国,税收是取之于民、用之于民的新型税收,每个公民的生活都与税收息息相关。②税收是国家组织财政收入的基本形式,是国家实现其职能的物质保障。③公民在享受国家税收提供的各种服务的同时,必须承担义务,自觉依法诚信纳税。④对于违反税法的行为,税务机关在追缴税款的同时,要加收滞纳金甚至并处罚款,触犯刑法的还要由司法部门追究其刑事责任。 13查看更多