- 2021-05-14 发布 |

- 37.5 KB |

- 30页

申明敬告: 本站不保证该用户上传的文档完整性,不预览、不比对内容而直接下载产生的反悔问题本站不予受理。

文档介绍

航运业研究方法

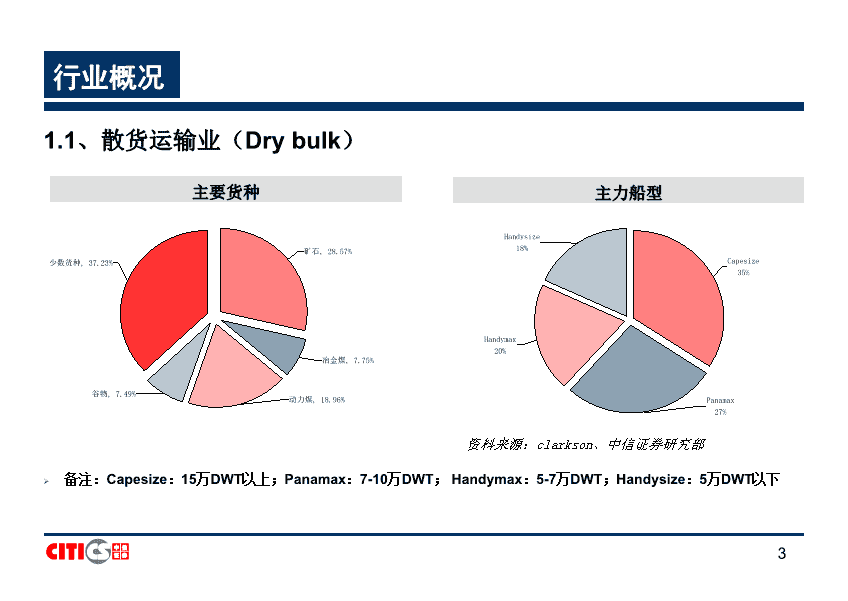

1 n 行业概况 n 行业重要分析指标 n 收入与成本构成 n 定价 n 研究方法与投资逻辑 n 估值方法 n 关于行业的最新观点 目录 2 n 公元前4000-2000年前,地中海水域出现了腓尼基、 迦太基、希腊、罗马等海上强国 历史最悠久的产业 n 按货物种类: Ø 干散货海运(包括铁矿石、煤炭、粮食等) Ø 油品运输(原油、成品油、液态化工品等), Ø 集装箱运输 Ø 特种运输(液态化工品、LNG、大型机械设备、海上 钻井平台、汽车) 基本分类 行业概况 3 资料来源:clarkson、中信证券研究部 1.1、散货运输业(Dry bulk) 主力船型主要货种 Ø 备注:Capesize:15万DWT以上;Panamax:7-10万DWT; Handymax:5-7万DWT;Handysize:5万DWT以下 行业概况 4 资料来源:clarkson、中信证券研究部 1.1、油品运输业(Dry bulk) 主力船型主要货种 Ø 备注:VLCC:20万DWT以上; Suezmax:15-19万DWT; Aframax:11-14万DWT; Panamax:7-10万DWT; Handy:1-7万DWT;Small:1万DWT以下 行业概况 5 资料来源:clarkson、中信证券研究部 1.1、集装箱运输业(Dry bulk) 行业集中度主力船型 Ø 备注:Post—Pan:8000TEU以上; Panamax:5000-8000TEU; Sub—Pan:3000-5000TEU;Handy:2000- 3000TEU;Feedermax:1000-2000TEU; Feeder:1000TEU以下。 行业概况 6 1.2、中国航运集团和上市公司 四大航运央企干散货船队规模 四大航运央企油轮船队规模 主力四大航运央企集装箱船队规模 四大航运央企船队规模 行业概况 7 1.2、中国航运集团和上市公司 n A股上市航运公司:9家 n 中国远洋(601919)、中远航运(600842)、中海发展 (600026)、中海集运(601866)、中海海盛(600896)、 招商轮船(601872)、长航油运(600087)、长航凤凰 (000520)、宁波海运(600798) n H股上市航运公司 n 中国远洋(1919.HK)、中海发展(1138.HK)、中海集运 2866.HK)、平洋航运(2343.HK)、中外航运(0366.HK) 行业概况 8 2.1、行业重要指标 n 生产指标 n 产能:载重吨(DWT)、单船营运天、可用总营运天 n 产量:吨、周转量(吨/千海里) n 效率指标:Lord Factor(载运率) n 单位指标 n 单箱收入(元/TEU)=总收入/总箱量 *适用于集装箱运输 n 单位收入(美元/吨)=总收入/总运量 *适用于散货和油轮程租经营 n TCE(Time Charter Equivalent):(总运费-港口费-燃油费)/营运天 n TC(Time Charter):美元/天 *适用于期租经营 n 燃油单耗(公斤/吨千海里):单船年耗油量/运营天 n 单船成本(美元/天):(总成本-燃油费-港口费) /营运天 行业重要分析指标 9 2.2、行业需求增长的预测 n 经验判断:航运业和全球GDP具有强相关性。具体到各子行业: n 散货海运量:主要跟踪钢铁产业的需求和产能增长情况 n 油品运输量:主要跟踪全球主要油品消耗国成品油需求和炼厂产能增长情况 n 集装箱运输量:主要跟踪欧美经济增长率,PMI具有明显领先意义 行业重要分析指标 10 百万吨 欧洲 欧洲增长率 日本 日本增长率 中国 中国增长率 全球 全球增长率 2005 156.6 -2.37% 132.3 -1.93% 275.2 32.24% 715.4 11.10% 2006 160.2 2.30% 134.4 1.59% 326 18.46% 761.7 6.47% 2007 160.7 0.31% 138.9 3.35% 383.7 17.70% 822.4 7.97% 2008 161.6 0.56% 140.5 1.15% 441.1 14.96% 888.5 8.04% 2009E 126.3 -21.84% 124.1 -11.67% 398.3 -9.70% 779.4 -12.28% 2010E 115.4 -8.63% 116.6 -6.04% 452.5 13.61% 817.5 4.89% 2011E 118.4 2.60% 119.5 2.49% 497.8 10.01% 876.6 7.23% 2012E 121.6 2.70% 122.4 2.43% 547.5 9.98% 940.9 7.34% 2013E 125 2.80% 124.5 1.72% 602.3 10.01% 1009.9 7.33% 2.2、行业需求增长的预测—干散货海运需求预测的例子 年份 矿石 增长率 冶金煤 增长率 动力煤 增长率 谷物 增长率 少数货种 增长率 合计 增长率 2005 715.4 11.10% 207 5.61% 468 3.08% 211.9 2.12% 1048.9 2.33% 2651.2 4.94% 2006 758.8 6.07% 239.3 15.60% 529.2 13.08% 221.1 4.34% 1101.3 5.00% 2849.7 7.49% 2007 811.8 6.98% 246.4 2.97% 586.7 10.87% 227.8 3.03% 1155.3 4.90% 3028 6.26% 2008E 888.5 9.45% 253.4 2.84% 578.8 -1.35% 239.8 5.27% 1195.7 3.50% 3156.2 4.23% 2009E 832.2 -6.34% 242.5 -4.30% 581.1 0.40% 220.6 -8.01% 1201.7 0.50% 3078.1 -2.47% 2010E 861.11 3.47% 245.4 1.20% 588.6 1.29% 233.2 5.71% 1241.4 3.30% 3169.71 2.98% 行业重要分析指标 11 2.2、行业需求增长的预测—先行指标的前瞻作用 BDI与进口矿石价格(元/吨) 进口矿价格(元/吨)和钢价指数 VLCC运费和OPEC产量 集装箱运费和美国PMI 行业重要分析指标 12 2.3、行业供给增长的预测 n 经验判断:运力供给主要根据船舶订单交付计划和船舶拆解量预测 n 订单交付计划:Clarkson的订单交付计划表非常详尽,具体到每条船交付的日期都有。 n 船舶拆解:根据船龄结构进行预测。通常远洋船舶使用年限为25年,沿海船舶使用年 限为33年。 n 特殊情况:在行业剧烈波动时,船舶转换(如VLCC转化为VLOC)、订单延迟和取消 也会成为重要变量。 行业重要分析指标 13 2.3、行业供给增长的预测—干散货运力供给预测的例子 2003 2004 2005 2006 2007 2008 2009 2010 2011 干散货贸易量(百万吨) 2368 2526 2651 2850 3028 3156.2 3085 3177 3329.5 % Change 6.09% 6.67% 4.95% 7.51% 6.25% 4.23% -2.47% 2.98% 4.80% 船队规模(百万载重吨) 303.8 322.6 345.2 368.5 392.6 417.8 443.6 535.1 601.4 % Change 2.70% 6.19% 7.01% 6.75% 6.54% 6.42% 6.18% 20.63% 12.39% 新船交付(百万载重吨) 10.4 19.6 23.1 26 22.3 27.5 40.8 116.5 76.3 拆解量(百万载重吨) 2.4 0.3 0.7 1.7 0.5 5 15 25 10 转换(百万载重吨) 2.7 Handysize Handymax Panamax Capesize 合计 艘 万DWT 艘 万DWT 艘 万DWT 艘 万DWT 艘 万DWT 2008 102 284 120 655 75 588 38 415 334 2750 2009E 167 496 188 1,043 94 766 91 1218 540 4080 2010E 329 1,007 396 2,223 282 2313 339 5355 1345 11648 2011E 196 641 219 1,240 228 1889 210 2805 853 7631 2012E 136 456 121 684 136 1090 130 1326 523 4885 2013E 32 104 36 201 52 430 48 366 169 1736 行业重要分析指标 14 3.1、收入构成—绝大部分来自国际和国内货运 中海发展内、外贸收入(千元)中海发展内、外贸周转量(亿吨海里) 中国远洋、中海集运、中远航运、招商轮船以国际货运为主,中海发展和长航油运国际、 国内兼顾,宁波海运、中海海盛和长航凤凰以国内货运为主。 行业收入与成本构成 15 n 何谓FFA:FFA是“Forward Freight Agreements”的缩写,即“远期运费协议” ,协 议规定了具体的航线、价格、数量等,且双方约定在未来某一时点,收取或支付依据BDI与合 同约定价格的运费差额。FFA目前主要包括散货和油运。 n 参与方:主要包括航运商、贸易商、生产商、金融企业 n 场内和场外交易:场内交易是标准化交易,采取保证金方式,交易规则类似期货市场;场 外交易是非标准化交易,交易双方协商确定合约内容,无需保证金但存在履约信用风险。 n FFA的影响:本质是基于航运业运费高度波动产生的套保工具,但2007年以来随着大量 投资银行加入场内交易,投机性越来越强。 3.1、FFA的影响 行业收入与成本构成 16 3.2、航运公司的成本构成 中国远洋散货业务成本构成中国远洋集运业务成本构成 注意:对于集运业务,与集装箱运量相关的设备及货物运输成本占比最大;对散货和油轮业务,与船舶相关的 固定成本影响最大。 行业收入与成本构成 17 Capsize Panamax Handymax 平均船龄 12 12.4 12 旧船价格 4000 2770 2325 期租租金 26333 12986 9417 盈亏平衡点 16354 12551 10968 成本 运营成本 6525 5745 5255 折旧 4343 3007 2524 利息 5486 3799 3189 合计 16354 12551 10968 全年毛利 349 15 (54) 毛利率 37.90% 3.35% -16.47% 3.2、航运公司的成本差异 长期看船东竞争力差异取决于购船成本散货行业平均盈亏平衡点计算 注意:由于油价和港口费不受船东控制,船东 成本的差异主要取决于购船的成本。 行业收入与成本构成 18 4.1、定价方式:完全市场定价 n 集运公司(类似公交车): u 制定单箱运价(美元/TEU) u 根据旺季、燃油价格、汇率、港口装卸费率征收各种附加税 u 定期调整(美线5月1日调整,欧线每季度调整) n 散货和油运(类似包车): u 程租:根据货物种类、数量、航线和航程收取总运费 u 航次期租:单个航次船东收取的费用不包括燃油和港口费。 u 期租:船东在一定时期内将船舶租出,收费规则类似航次期租。 u 光船租赁:可以是航次期租或期租,租赁方负责支付燃油、港 口费、船员工资。 行业定价 19 5.1、研究方法 n 基本框架:波特的“五力模型”— 供给、需求、竞争结构、新进入者、 替代品 n 同质化强的特点决定行业应主要采 用“自上而下”的研究方法。 n 把握好行业的拐点。 n 行业趋势好的时候,选择业绩弹性 最大的公司。 研究方法和投资逻辑 20 5.2、 行业拐点:需求与供给的力量 对比是核心 n 需求的预测我们主要借助宏观组的判断 n 供给的预测主要观察拆船量和订单量变化 n 大拐点都有共同特征:高点的拆解量和低点 的订单量,或反之 复苏 繁荣 衰退 萧条 第一轮周期:1985-1998 第二轮周期:1998-2010? 复苏 6年超级 繁荣期 超 级 衰 退 BDI均值1300点 12.31 12.21 下个高点? 研究方法和投资逻辑 21 5.3、短期波动和交易性机会 n 1、供给的短期刚性较强;2、运费短期波动主要观察需求先行指标。3、交易性机会往往伴随 运费大幅反弹出现,而大幅反弹往往出现在短期供需平衡之后。 BDI波动与矿石价格和钢材价格高度相关 油轮运费波动与OPEC产量和油价高度相关 研究方法和投资逻辑 22 5.4、 数据的获得: u 行业指数和运费数据:Bloomberg、Clarkson、Drewry、Fearnley u 行业年度生产数据: Clarkson、Drewry、Fearnley、IEA u 公司月度生产数据:各公司网站或邮件发送,一般月中披露上月数据; u 上市公司 u 卖方研究 研究方法和投资逻辑 23 5.4、投资逻辑 n 属于高BETA行业,波动性大,更适合趋势性投资; n 当行业景气周期与大盘牛市发生共振时,股价呈爆发性上涨 ; n 牛市时,提高配置比例,选择行业龙头和弹性最大的股票,如中国 远洋、中海集运、长航油运; n 弱市时,降低配置比例,任何公司都不具备防御性 研究方法和投资逻辑 24 熊市中航运板块走势略弱于大盘 牛市中航运板块走势远远强于大盘 n 牛市中(2006.12.6-2007.12.6),上证指 数上涨242%,航运板块上涨427% n 熊市中(2007.12.6-2008.12.6),上证指数 下跌68%,航运板块下跌77%,跌幅略高 于大盘 航运公司的牛熊市表现 25 6.1、估值方法——综合使用多种方法,相互验证 8.21P/E估值 u 主要依据短期定价,简单易行。弊端是容易受主观可比样本及市场情绪影响较大 u 长期来看航运业的P/E估值水平波动非常大 u 在牛市且行业处于景气周期时才用PE估值,在熊市且近期衰退时PE估值无效 8.2 P/B估值 u 主要依据账面价值进行定价,弊端在于对盈利能力反映不足 u 长期来看航运业的P/B估值水平相对稳定 u 中国航运公司无破产风险,在熊市或行业不景气时可以1倍P/B作为估值底线 8.3 重置成本法 u 根据公司拥有船舶的市场价格波动来对公司进行估值。 u 可以给出相对明确的估值水平 估值方法 26 6.2、估值方法——PE和PB的历史波动 估值方法 27 6.3、估值方法——如何运用重置成本法 油轮自有船舶 VLCC Panamax MR 3万吨以下 特种船 数量 0 3 11 6 目前市场价格(万美元) 9,300 4,600 4,200 3,000 市场价值(万美元) 0 13,800 46,200 18,000 8,000 合计(万美元) 86,000 合计(RMB) 584,800 油轮订单 VLCC MR 数量 16 22 目前市场价格(万美元) 16200 5250 公司订单价格(万美元) 11,000 3,500 折扣后的价格价格(万美元) 10,800 4,200 溢价幅度(万美元) -3,200 15,400 溢价合计(万美元) 12,200 溢价合计(RMB) 82,960 已支付造船款 313,726 订单价值(RMB) 396,686 2008年6月30日净现金/负债 -414,459 重估价值 567,027 2008年6月30日总股本 161,066 每股重置价格 3.52 估值方法 28资料来源:Bloomberg,中信证券研究部 国外可比航运公司估值 国际油轮公司 PE PB ROE 2010 2011 2012 2010 2010 TEEKAY SHIPPING 52.17 18.15 13.57 0.84 2.82 FRONTLINE LTD 9.88 9.87 9.40 2.97 29.67 OVERSEAS SHIPPING #N/A N/A 19.30 16.80 0.58 -2.42 GENERAL MARITIME 8.77 9.54 9.97 1.79 23.19 TSAKOS ENERGY #N/A N/A 17.93 7.63 0.93 -5.66 KNIGHTSBRIDGE TA 23.02 9.79 6.54 0.61 3.68 ARLINGTON TANKER 7.81 7.10 7.22 1.24 15.96 均值 20.33 13.10 10.16 1.28 9.61 国际散货公司 PE PB ROE 2010 2011 2012 2010 2010 DIANA SHIPPING 8.21 8.52 9.68 0.96 11.48 EAGLE BULK SHIPP 12.46 18.14 19.26 0.47 3.86 GENCO SHIPPING 4.06 6.05 7.62 0.51 13.36 DRYSHIPS INC 5.72 4.49 3.57 0.46 5.65 EXCEL MARITIME 10.62 13.64 19.61 0.28 7.66 PRECIOUS SHIPPIN 15.40 8.90 6.34 1.12 7.50 KAWASAKI KISEN 11.98 10.02 8.03 0.84 7.49 PACIFIC BASIN 12.83 11.25 68.43 0.92 7.06 均值 10.16 10.13 17.82 0.69 8.01 29 资料来源:Bloomberg,中信证券研究部 国外可比航运公司估值 国际集运公司 PE PB ROE 2010 2011 2012 2010 2010 马士基 12.83 11.09 8.97 1.30 10.79 DANAOS CORPORATION 4.63 3.92 #N/A N/A 0.63 13.42 中海集运 44.07 18.57 15.05 1.18 1.15 东方海外 6.08 11.55 70.77 0.97 21.90 阳明海运 17.30 15.04 22.04 1.68 7.85 长荣海运 15.87 11.22 11.99 1.28 8.97 均值 16.80 11.90 25.77 1.17 10.68 30 致谢!查看更多