- 2021-10-12 发布 |

- 37.5 KB |

- 72页

申明敬告: 本站不保证该用户上传的文档完整性,不预览、不比对内容而直接下载产生的反悔问题本站不予受理。

文档介绍

会计类专业实训教材

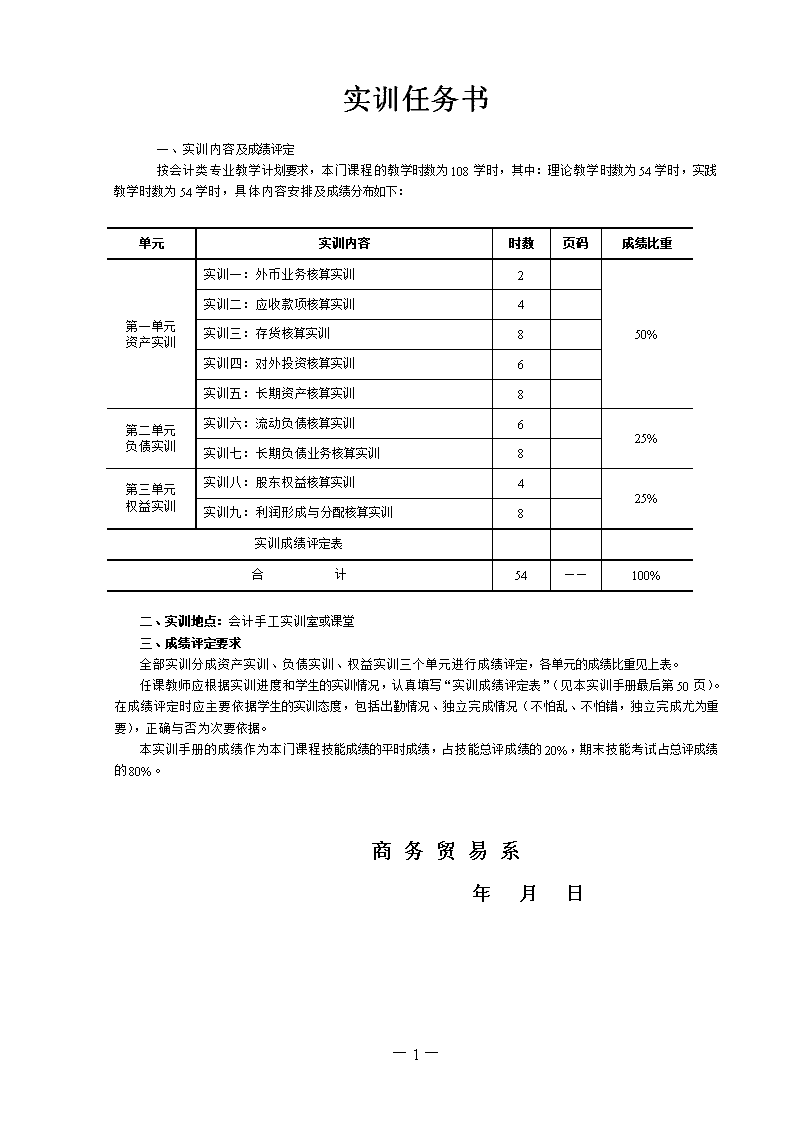

会计类专业实训教材 财务会计 ( —— 学 年 学 期 ) 刘 兴 淼 编 写 专业: 班级: 姓名: 学号: 辽宁商贸职业学院商务贸易系 2008年8月 实训任务书 一、实训内容及成绩评定 按会计类专业教学计划要求,本门课程的教学时数为108学时,其中:理论教学时数为54学时,实践教学时数为54学时,具体内容安排及成绩分布如下: 单元 实训内容 时数 页码 成绩比重 第一单元 资产实训 实训一:外币业务核算实训 2 50% 实训二:应收款项核算实训 4 实训三:存货核算实训 8 实训四:对外投资核算实训 6 实训五:长期资产核算实训 8 第二单元 负债实训 实训六:流动负债核算实训 6 25% 实训七:长期负债业务核算实训 8 第三单元 权益实训 实训八:股东权益核算实训 4 25% 实训九:利润形成与分配核算实训 8 实训成绩评定表 合 计 54 —— 100% 二、实训地点:会计手工实训室或课堂 三、成绩评定要求 全部实训分成资产实训、负债实训、权益实训三个单元进行成绩评定,各单元的成绩比重见上表。 任课教师应根据实训进度和学生的实训情况,认真填写“实训成绩评定表”(见本实训手册最后第50页)。在成绩评定时应主要依据学生的实训态度,包括出勤情况、独立完成情况(不怕乱、不怕错,独立完成尤为重要),正确与否为次要依据。 本实训手册的成绩作为本门课程技能成绩的平时成绩,占技能总评成绩的20%,期末技能考试占总评成绩的80%。 商 务 贸 易 系 年 月 日 — 49 — 实训一:外币业务核算实训 一.实训目的: 通过本次实训,掌握外币交易与结算业务、货币兑换业务、资产负债表日的外币折算与汇兑损益的账务处理。 二.实训资料: (一)A公司以人民币为记账本位币,从事进出口业务,其外币业务只涉及美元,发生外币业务按业务发生当日市场汇率折合。该公司2008年3月1日全部外币货币性项目金额如下表所示: 科目名称 美元 汇率 人民币 银行存款——美元 30 000 7.25 217 500 应收账款——C公司 80 000 7.25 580 000 应付账款——M公司 60 000 7.25 435 000 短期借款——W银行 20 000 7.25 145 000 (二)该公司2008年3月发生下列外币业务: 业 务 分录用纸 1、进口材料一批,货款30000美元以存款支付,材料入库。当日市场汇率1美元=7.27元人民币。 2、用人民币从银行买入20000美元,当日美元买入价1美元=7.22元人民币,卖出价1美元=7.29元人民币,市场汇率为1美元=7.26元人民币。 3、出口产品一批给N公司,货款7200美元尚未收到。当日市场汇率为1美元=7.26元人民币。 4、以存款20 000美元偿还前欠M公司部分货款(见月初余额)。当日市场汇率为1美元=7.27元人民币。 5、收回N公司前欠货款7200美元存入银行(见业务3)。当日市场汇率为1美元=7.27元人民币。 6、从W银行借入10000美元短期借款存入银行,当日市场汇率为1美元=7.28元人民币。 7、将5000美元存款兑换为人民币存款,当日美元买入价1美元=7.22元人民币,卖出价1美元=7.29元人民币,市场汇率为1美元=7.26元人民币。 (三)2008年3月31日国家公布的市场汇率为1美元=7.30元人民币。 三.实训步骤: 1、根据3月份的外币业务编制有关会计分录(业务旁边已留出分录的位置); 2、根据月初余额和分录登记有关外币明细账户(格式见下页); 3、编制2008年3月31日外币科目余额调整计算表(格式见下页); 4、根据外币科目余额调整计算表的数据编制3月末结转汇兑差额的会计分录(用纸见下页); 5、根据3月末结转汇兑差额的会计分录登记有关外币明细账户并结帐。 — 49 — “银行存款——美元”明细账 业务号 借方 贷方 余额 原币 汇率 本位币 原币 汇率 本位币 原币 汇率 本位币 “应收账款——C公司(美元)”明细账 业务号 借方 贷方 余额 原币 汇率 本位币 原币 汇率 本位币 原币 汇率 本位币 “应收账款——N公司(美元)”明细账 业务号 借方 贷方 余额 原币 汇率 本位币 原币 汇率 本位币 原币 汇率 本位币 “应付账款——M公司(美元)”明细账 业务号 借方 贷方 余额 原币 汇率 本位币 原币 汇率 本位币 原币 汇率 本位币 “短期借款——W银行(美元)”明细账 业务号 借方 贷方 余额 原币 汇率 本位币 原币 汇率 本位币 原币 汇率 本位币 3月31日外币科目余额调整计算表 科目名称 美元余额 月末汇率 调整后 人民币余额 调整前 人民币余额 差额 (借或贷:财务费用) 合 计 — 49 — 实训二:应收款项核算实训 一、实训目的: 通过本次实训,掌握应收账款、应收票据、预付账款和其他应收款的常规核算以及坏账准备的核算。 二、实训2.1:应收账款 吉安公司2008年3月份发生下列有关应收账款业务,请写出吉安公司会计分录: 业 务 分录用纸 1. 3月2日,向兴安公司销售产品一批,专用发票列明:价款80000元,增值税13600元,该批产品已发出并办妥委托银行收款手续。在发货时,以转帐支票代垫运杂费2000元。 2. 3月4日,销售给大华公司产品一批,专用发票列明:价款35000元,增值税5950元。销货合同规定:现金折扣条件为2/10,n/30,折扣按不含增值税的价款计算。 3. 3月4日,赊销给兴盛公司一批产品,付款条件为n/30。按价目表上的单价计算,全部价款为60000元,由于兴盛公司购买的数量较大,企业给予该公司10%的折扣。签发专用发票列明:价款56000元,增值税9520元。 4. 3月8日,接到银行收款通知,收回3月2日兴安公司的购货款,款项已收存。 5. 3月14日,收到3月4日大华公司购货款,按合同规定给予其现金折扣为700元,实际收到转帐支票40250元存入银行。 6. 若大华公司于3月15日付款又如何呢? 三、实训2.2:应收票据 兴盛公司2007年发生以下票据业务,写出全部与票据有关的会计分录。 业 务 分录用纸 1. 5月31日销售一批商品给乙企业,货已发出。专用发票上注明:价款200000元,增值税34000元。当日收到乙企业签发的不带息商业承兑汇票一张,面值234000元、期限为4个月。 2. 7月7日,兴盛公司将上述票据向银行贴现(银行保留追索权),贴现率为7.2%。(一年按360天计) 3. 7月31日,将贴现息采用实际利率法分期(假设按月)确认为利息费用。月实际利率0.6% — 49 — 1. 9月30日,上述票据到期,乙企业如数付款给贴现银行。则兴盛公司应做分录: 2. 若9月30日,上述票据到期,乙企业无款付给贴现银行。则贴现行行使追索权,向兴盛公司追讨票据款。分别写出兴盛公司付款和无款可付的分录。 3. 若上述票据没有贴现,于9月30日到期,写出兴盛公司收回票据款和乙企业无款可付的兴盛公司分录。 4. 10月10日收到M企业为偿还前欠货款而签发的银行承兑汇票。面值100000元、年利率6%、期限为6个月。 5. 12月31日,将2007年的利息确认为收入。(一年按360天计) 6. 2008年2月3日,兴盛公司将上述票据向银行贴现,贴现率为7.2%。(一年按360天计) 7. 若上述票据没有贴现,于4月10日到期,写出兴盛公司收回票据款和M企业无款可付的兴盛公司分录。 四、实训2.3:其他应收及预付款项 广盛公司2008年3月份发生下列有关其他应收及预收款业务,请写出广盛会计分录: 业 务 分录用纸 1~1、 3月2日,与兴安公司签订协议,采用预付款方式向兴安公司购入一批材料。协议约定,该批材料价格100万元,增值税额为17万元;广盛公司在协议签订时预付60%的货款(按材料价格计算),剩余货款于两个月后支付。 1~2、 5月4日,按3月2日协议,如数收到兴安公司材料和专用发票:价款100万元元,增值税17万元。并以支票支付其余款项。 1~3、 若5月4日,由于原料供应不足,兴安公司不能如数按3月2日协议提供材料,只提供了50%的料,收到材料和专用发票:价款50万元,增值税8.5万元。余款以转帐支票收回(忽略索赔等)。 — 49 — 2~1、 8月8日,由于厂部办公室经常发生管理方面的零星支出,故厂部决定对厂办建立定额备用金制度。以现金支付厂办定额备用金5000元。 2~2、 8月31日,厂办持有关票据报销各种管理方面的零星支出3600元。以现金支付。 3~1、 9月2日,采购员王进出差,预借差旅费3200元,企业以现金支付。 3~2、 9月8日,采购员王进出差回来,报销差旅费2900元,并交回现金300元。 五、实训2.4:坏账准备 广盛公司从2005年末开始对应收账款采用备抵法核算坏账损失,按年末应收账款余额的0.5%估计坏账并计提坏账准备。2005年以来该公司有关坏账及坏账准备计提情况如下,请写出广盛公司与坏账及坏账准备有关的会计分录: 业 务 分录用纸 1、 2005年末计提应收账款的坏账准备,应收账款年末余额为800万元。年末计提坏账准备 2、 2006年3月10日确认已逾期3年尚未收回的A公司账款5万元为坏账。 3、 2006年末计提应收账款的坏账准备,应收账款年末余额为610万元。 4、 2007年8月10日,由于A公司开发新产品获得成功,财务状况有了较大好转,归还前欠购货款3万元(已于2006年3月10日确认坏账)。 5、 2007年末计提应收账款的坏账准备,应收账款年末余额为700万元。 6、 2008年3月3日,由于C公司长期亏损而破产,应收C公司账款120000元,只收回82000元,其余已无法收回。 — 49 — 实训三:存货核算实训 一.实训目的: 通过本次实训,掌握存货发出的计价方法、存货清查与期末计价核算、原材料按实际成本收发核算、原材料按计划成本收发核算、包装物与低值易耗品领用摊销核算等。 二.实训3.1:存货发出的计价方法 (一)实训资料:某公司A材料2008年3月份的材料收发存资料如下(单位:千克、元): 业 务 收 入 发出数量 结存数量 数 量 金 额 3月1日月初结存 1500(单价10元) 3月2日发出 800 700 3月8日购入 1000 11750 1700 3月10日发出 1200 500 3月18日购入 1500 17250 2000 3月25日发出 1000 1000 (二)实训步骤: 1、根据上述资料分别按不同计价方法的要求设置A材料明细账(附后)。 2、分别采用先进先出法、移动平均法和月末一次加权平均法,进行A材料发出的计价,并登记明细账。 材料明细账(先进先出法) 材料名称:A材料 单位:千克、元 2008年 凭证 字号 摘要 收 入 付 出 结 存 月 日 数量 单价 金额 数量 单价 金额 数量 单价 金额 材料明细账(移动加权平均法) 材料名称:A材料 单位:千克、元 2008年 凭证 字号 摘要 收 入 付 出 结 存 月 日 数量 单价 金额 数量 单价 金额 数量 单价 金额 — 49 — 3月8日平均单价= 3月18日平均单价= 材料明细账(月末一次加权平均法) 材料名称:A材料 单位:千克、元 2008年 凭证 字号 摘要 收 入 付 出 结 存 月 日 数量 单价 金额 数量 单价 金额 数量 单价 金额 本月平均单价= 三.实训3.2:原材料按实际成本收发核算 (一)实训资料:永新公司发出材料按月末一次加权平均法计价,2007年5月份甲材料明细账的月初结存见明细账(附后);5月有关甲材料的收发业务如下: 业 务 分录用纸 1、 1日,向星火厂发出甲材料采购订单一份,数量5 000千克,总价款24900元,增值税4233元,订单中说明付款方式为见货付款。 2、 6日,从本市三丰厂购入甲材料,专用发票列明:数量1 000千克,单价4.90元/千克,价款4900元,增值税833元,以银行存款支付,材料已验收入库。 3、 10日,收到向星火厂订购的5 000千克甲材料及相应的增值税专用发票,当即开出银行汇票一张支付货款。另以支票的方式向运输单位支付运费400元(其中增值税28元)。材料验收入库。 4、 11日,基本生产车间制造产品领用甲材料8 000千克。 5、 13日,以支票从盛兴厂购入甲材料,专用发票列明:数量15000千克,单价4.70元/千克,价款70500元,增值税11985元。并支付运费600元(其中增值税42元),材料尚未到达。 6、 14日,基本生产车间一般消耗领用甲材料500千克,管理部门领用甲材料600千克。 7、 16日,盛兴厂发来的乙材料已运达企业,仓库验收时发现:实收数量为13 000千克,其中1 000千克属运输途中合理损耗;1 000千克属运输单位责任,应由其赔偿。 — 49 — 1、 17日,向三丰厂发出甲材料采购订单,数量为20 000千克,单价5元,增值税17000元。 2、 25日,向三丰厂订购的甲材料运达,仓库验收入库,但有关结算单据未到。 3、 26日,收到三丰厂传来的增值税专用发票等结算单据及代垫的运费发票一张,运费500元(其中增值税35元)。款项暂欠。 4、 27日,生产车间生产产品领用甲材料15 000千克。 5、 28日,向星火厂采购10 000千克甲材料,单价5元,增值税6800元,材料运达并验收入库,结算单据未到。 6、 31日,编制发料凭证汇总表(附后),并进行材料发出的账务处理。(提示:先登记材料明细账,并计算出平均单位成本,然后编制发料凭证汇总表) 7、 31日,月末生产车间盘点材料,生产产品领用的甲材料有5 000千克尚未投入使用。 (提示:5月31日作假退料处理,6月1日作假领料处理) 8、 31日,对已验收入库,而结算单据未到的材料进行处理(包括5月31日估价入账和6月1日红字冲销)。 (二)实训步骤: 1、根据5月份发生的经济业务编制会计分录(提示:由于发出材料按月末一次加权平均法计价,领料业务平时无法进行账务处理,只登记明细账;月末编制发料凭证汇总表一次性进行发料的账务处理)。 2、处理月末业务:包括13、14、15三笔业务。 3、登记甲材料明细账(在计算加权单价时不考虑暂估款因素)。 4、月末对甲材料明细账进行结帐处理。 材料明细账(月末一次加权平均法) 材料名称:A材料 单位:千克、元 2007年 凭证 字号 摘要 收 入 付 出 结 存 月 日 数量 单价 金额 数量 单价 金额 数量 单价 金额 5 1 略 月初余额 10000 5 50000 — 49 — 平均单位成本= 发料凭证汇总表 用途 甲材料 数量(千克) 平均单价 金额(元) 生产产品领用 车间一般耗用 管理部门耗用 合 计 四、实训3.3:原材料按计划成本收发核算(一) (一)实训资料:北方公司材料按计划成本计价核算,该企业2006年7月初A材料结存数量20000千克(其中1000千克结算单据尚未到达),计划单价20元,材料成本差异明细账户贷方余额8000元。没有在途材料。 7月份和8月份发生业务如下: 业 务 分录用纸 1、 7月2日,收到兴华厂上月1000千克材料的未到单据,专用发票列明:单价19.60元,价款19600元,增值税3332元。另外,供应单位垫付运费700元(其中增值税49元)。全部款项以银行汇票支付。 (提示:只需作分录,不需登记材料明细账,上月已记过了) 2、 7月5日,从本地M公司采购A材料3000千克,专用发票列明:单价20.10元,价款60300元,增值税10251元,材料由本企业运输部门运回并验收入库,款项未付。 3、 7月8日,生产产品领用A材料17500千克,车间一般领用500千克。 4、 7月12日,收到兴华厂A材料的销货发票及提货单。专用发票列明:数量5000千克,单价19.66元,价款98300元,增值税16711元,对方垫付运费1000元(其中增值税70元)。以存款支付款项,材料尚未到达。 — 49 — 1、 7月15日,收到铁路部门提货通知,兴华厂材料已到。本公司的运输车队将其运回并验收入库。 2、 7月19日,兴隆厂发来8000千克A材料,已验收入库,单据尚未收到。 3、 7月22日,兴隆厂8000千克材料的单据到达,专用发票列明:数量8000千克,单价19.7625元,价款158100元,增值税26877元,对方垫付运费2 000元(其中增值税140元),全部款项尚未支付。 4、 7月28日,生产产品领用A材料14 000千克,车间一般耗用1 000千克。 5、 7月31日,以银行存款支付本月22日所欠兴隆厂的货款。 6、 7月31日,编制发料凭证汇总表(附后),进行领料业务的账务处理。 (提示:需先登记材料采购明细账,在登记材料成本差异明细账,计算材料成本差异率) 7、 8月2日,兴华厂根据合同转来A材料的销货发票及提货单。专用发票列明:数量10000千克,单价19元,价款190000元,增值税32300元,对方垫付运费1800元(其中增值税126元)。以存款支付款项,材料尚未到达。 8、 8月5日,收到铁路部门通知,兴华厂材料已到。本公司运输部门运回,仓库验收时发现300千克质量不符要求(与兴华厂联系并暂时入库保管)、150千克运输途中损坏、50千克为运输途中合理损耗。其余9500千克正常入库。 (提示:质量有问题的300千克作备查记录,可不转入待处理财产损益,作在途材料保留在材料采购账户中。) 9、 8月6日,经与铁路部门联系,铁路部门承认是运输不当造成150千克A材料损坏,并同意赔偿。 10、 8月8日,兴华厂来函,承认300千克材料不符质量要求,同意在下一次购料时予以调换。 11、 8月15日,以存款从兴华厂采购A材料。专用发票列明:数量2800千克,单价19.50元,价款54600元,增值税9282元。共运回并验收入库3100千克(其中300千克为调换15日有质量问题的的300千克)。 — 49 — (二)实训步骤: 1.根据以上业务编制会计分录(逐笔结转入库材料的计划成本与成本差异,汇总结转发出材料的计划成本与成本差异)。 2.根据7月份的业务(第1至10笔业务)登记材料明细账、材料采购明细账、材料成本差异明细账(附后)。 材 料 明 细 账 材料名称:A材料 计量单位:千克 计划单位成本:20元/千克 2006年 凭证 字号 摘要 收入数量 发出数量 结 存 月 日 数量 金额 材料成本差异明细账 材料名称:原材料 单位:千克、元 2006年 凭证 字号 摘 要 收 入 付 出 结 存 月 日 计划 成本 借方 差额 贷方 差额 差异 率 计划 成本 成本 差异 计划 成本 借方 差额 贷方 差额 材料成本差异率= 发料凭证汇总表 用途 A材料 …… 计划成本 材料成本差异 (差异率: ) 实际成本 生产产品领用 车间一般耗用 管理部门耗用 …… 合 计 — 49 — 材 料 采 购 明 细 账 材料名称:A材料 计量单位:元 年 记账凭证号 发票帐单号 供应单位 摘要 借方(实际成本) 年 记账凭证号 收料凭证号 摘要 贷方(计划成本) 材料成 本差异 月 日 买价 运杂费 其他 合计 月 日 计划成本 其他 合计 登记方法:该明细账采用横线登记法,即同一批材料的采购和收料业务在同一行登记。登记的依据是发票帐单和收料凭证。月终,将已入库材料的成本差异结转到“材料成本差异”账户。对于只有借方而无贷方的借方金额表示在途材料,应逐笔转入下月材料采购明细账内。 — 49 — 五、实训3.4:原材料按计划成本收发核算(二) (一)实训资料:北方公司材料按计划成本计价核算。平时只对材料采购业务进行账务处理,材料入库业务(包括计划成本与成本差异)集中在月末进行,7月份发生业务如下: 业 务 分录用纸 1、 7月2日,收到兴华厂上月1000千克材料的未到单据,专用发票列明:单价19.60元,价款19600元,增值税3332元。另外,供应单位垫付运费700元(其中增值税49元)。全部款项以银行汇票支付。 2、 7月5日,从本地M公司采购A材料3000千克,专用发票列明:单价20.10元,价款60300元,增值税10251元,材料由本企业运输部门运回并验收入库,款项未付。 3、 7月12日,收到兴华厂A材料的销货发票及提货单。专用发票列明:数量5000千克,单价19.66元,价款98300元,增值税16711元,对方垫付运费1000元(其中增值税70元)。以存款支付款项,材料尚未到达。 4、 7月15日,收到铁路部门提货通知,兴华厂材料已到。本公司的运输车队将其运回并验收入库。 5、 7月19日,兴隆厂发来8000千克A材料,已验收入库,单据尚未收到。 6、 7月22日,兴隆厂8000千克材料的单据到达,专用发票列明:数量8000千克,单价19.7625元,价款158100元,增值税26877元,对方垫付运费2 000元(其中增值税140元),全部款项尚未支付。 7、 7月30日,从兴隆厂购入材料,专用发票列明:数量1000千克,单价19.70元,价款19700元,增值税3349元。款项以存款支付,料尚未入库。 8、 7月31日,编制收料凭证汇总表(附后),进行收料业务的账务处理。包括材料汇总入库和结转入库材料成本差异 (二)实训步骤:根据以上业务编制会计分录。(材料明细账、材料采购明细账、材料成本差异明细账的登记,汇总结转发出材料的计划成本与成本差异等内容,与前面一样,不再重复。) 收料凭证汇总表 来源 原材料 周转材料 …… 实际成本 计划成本 成本差异 实际成本 计划成本 成本差异 外购 自产 接受投资 …… 合 计 — 49 — 说明:根据领料单进行汇总。 入库材料实际成本= 入库材料计划成本= 六、实训3.5:低值易耗品发出与摊销的核算 (一)实训资料:某服装厂有关低值易耗品的经济业务如下: 业 务 分录用纸 1、 购入管用家具一批,增值税专用发票列明:价款60300元,增值税10251元。家具运回并验收入库,发生运费1000元(其中增值税70元)。所有款项均以银行存款支付。 2、 生产车间领用一批修理用小工具,总价值230元。采用一次摊销法核算。 3、 生产车间报废了一批以前领用的、采用一次摊销法核算的修理用小工具。处理这些小工具获得50元的现金和35元的残料入库。 4~1、 行政管理部门领用管理用家具一批,总价值5400元。采用五五摊销法核算。 4~2、 上述家具请修锁公司修锁花费60元,以现金支付。 4~3、 上述家具使用两年后,予以更换(即报废)。残料作价530元作为燃料入库。 (二)实训要求:编制以上经济业务会计分录。 七、实训3.5:包装物发出与摊销的核算 (一)实训资料:某食品加工厂有关包装物的经济业务如下: 业 务 分录用纸 1、 以支票购入包装容器一批,增值税专用发票列明:价款60100元,增值税10217元。包装容器运回并验收入库,计划成本60000元。 2、 生产加工车间为包装产品而领用包装容器一批,计划成本3000元,成本差异率1%。 3、 销售部门领用实际成本为1200元的包装容器,包装产品并随同产品出售。专用发票列明:产品售价12000元,增值税2040元;包装容器售价1500元,增值税255元。所售款项尚未收到。 — 49 — 1、 销售部门领用实际成本为1200元的包装容器,包装产品并随同产品出售。专用发票列明:售价13500元,增值税2295元。所售款项尚未收到。 5~1、 销售部门为销售产品,领用成本500元的`新包装容器,其中300元借给A顾客使用(收取押金351元),200元租给B顾客使用(收取押金234元,租金20元从押金中扣除)。押金收取现金。该类包装物采用一次摊销法核算。 5~2、 A顾客预期未退包装物,没收其押金。 5~3、 B顾客如期退回包装物,扣除20元租金后的押金以现金退还。 (提示:包装物租金收入征收增值税) 6~1、 销售部门为销售产品,领用成本7000元的新包装容器,其中2000元借给A顾客使用,5000元租给B顾客使用。该类包装物采用五五摊销法核算。(租金与押金问题同上,略) 6~2、 上述出借包装物到期,全部收回,经维修整理后,可继续用于租借。维修中消耗材料60元,以现金支付修理费30元。 6~3、 第8题出租包装物收回时,有1000元包装物不能使用予以报废,收回残料作价45元入库;其余包装物完好无损,可继续用于租借。 7、 销售部门为销售产品,领用成本3000元的`旧包装容器,租给C顾客使用。该类包装物采用五五摊销法核算。 (二)实训要求:编制以上经济业务会计分录。 八、实训3.7:存货跌价准备的核算 (一)实训资料:某服装厂从2003年开始计提存货跌价准备,2003年以后的A产品有关资料如下: 业 务 分录用纸 1、 2003年末,A产品账面成本150000元,可变现净值146800。计提减值准备。 — 49 — 1、 2004年2月,出售A产品一批,账面成本30000元(已提减值准备640元),售价29400元,增值税4998元。款项尚未收到。 2、 2004年末,A产品账面成本186700元,可变现净值183100。计提减值准备。 3、 2005年末,A产品账面成本153000元,可变现净值150150。计提减值准备。 4、 2006年6月8日,对已过期且无转让价值的账面成本15000元(已提减值准备1200元)的A产品进行转销处理。 5、 2006年末,A产品账面成本130000元,可变现净值138000。计提减值准备。 (二)实训要求:编制以上经济业务会计分录。 九、实训3.8:存货清查的核算 (一)实训资料:某服装厂2007年末进行财产清查时,填列的存货盘点报告表如下: 存货盘点报告表 存货 类别 名称规格 计量单位 数量 单价 盘盈 盘亏 盈亏原因 账存 实存 数量 金额 数量 金额 原材料 A 千克 2300 2250 40 50 2000 管理不善毁损 原材料 B 千克 4700 2100 10 2600 26000 自然灾害毁损 库存商品 甲 件 180 185 500 5 2000 记账差错 (二)实训要求:根据报告表编制下列业务的会计分录。 业 务 分录用纸 1、 发现盘盈、盘亏时的分录:毁损的A材料收回残料100元作燃料入库,净损失1900元,与之对应的增值税1900×17%=323元;B材料全部毁损,与之对应的增值税26000×17%=4420元; 2、 审批后的会计分录:自然灾害造成的毁损由保险公司赔偿18000元(保险公司已同意),管理不善造成的毁损由保管员王某赔偿200元。 — 49 — 实训四:对外投资核算实训 一.实训目的: 通过本次实训,掌握交易性金融资产、持有至到期投资、可供出售金融资产、长期股权投资的核算。 二、实训4.1:交易性金融资产 (一)实训资料:M公司发生下列有关交易性金融资产业务: 业 务 分录用纸 1~1、 2007年1月1日,M公司以存款购入某公司2005年7月1日发行、面值100万元,剩余期限2年,票面利率4%,每半年付息一次的债券。价款102.1万元(含2006年下半年利息),另发生交易费0.5万元。M公司将其划为交易性金融资产。 1~2、 2007年1月5日,收到该债券2006年下半年利息。 1~3、 2007年6月30日,该债券的公允价值为101万元(不含利息)。确认债券公允价值变动损益和债券利息收入。 1~4、 2007年7月5日,收到该债券半年利息。 1~5、 2007年l2月31日,该债券的公允价值为100.8万元(不含利息)。确认债券公允价值变动损益和债券利息收入。 1~6、 2008年1月5日,收到该债券2007年下半年利息。 1~7、 2008年3月31日,将该债券出售,取得价款110万元(含利息)。支付交易费用0.1万元。 2~1、 2008年4月1日,以存款购入C公司股票100万股,将其划为交易性金融资产。实际支付价款1050万元,另付交易费4万元。C公司在3月20日宣告于4月20日每股发放现金股利0.2元。 2~2、 2008年4月20日,收到C公司在3月20日宣告发放的股利。 2~3、 2007年6月30日,该股票公允价值为1020万元。 2~4、 2008年9月20日,C公司宣告于10月20日每股发放现金股利0.12元。 2~5、 2008年10月20日,收到C公司在9月20日宣告发放的股利。 — 49 — 2~1、 2008年10月26日,将该股票全部出售,售价为1 030万元,支付交易费用4万元。 (二)实训要求:编制以上经济业务会计分录。 三、实训4.2:持有至到期投资 (一)实训资料:2007年1月1日,M公司支付1000元(含交易费用100元)购入某公司当日发行、5年期、面值1250元、票面利率4.72%、按年付息、到期一次还本的债券。将其划分为持有至到期投资。 (二)实训要求: 1、写出2007年1月1日,M公司购买此债券的分录: 2、进行债券后续期间的会计处理:包括计息并摊销利息调整、收息、收回本金等。 (1)年利息= (2)计算确定该债券的实际利率(目前学生不具备这个能力,故直接给出答案): 设实际利率为r,则:59×(P/A,r,5)+1 250×(P/F,r,5)=1000 当r=9%时,左边=1041.90;当r=10%时,左边=999.81; r =9%+1%×(1041.90-1000)÷(1041.90-999.81)=9.9838%≈10% (3)编制利息调整摊销表(计算结果取整数): 年份 实际利息 ①=上期⑤×10% 票面利息 ②=面值×4.72% 各期利息调整 ③=①-② 利息调整余额 ④=上期④-③ 期末账面价值 ⑤=上期⑤+③ 2007.01.01 2007.12.31 2008.12.31 2009.12.31 2010.12.31 2011.12.31 注:最后一期数字:⑤=面值1250,④=0,③=上期④=59,①=②+③。 账面价值=总账账户余额-减值准备(若为固定资产或无形资产,还需减去累计折旧或累计摊销;可供出售金融资产的账面价值不包括公允价值变动) (4)计息并摊销利息调整会计分录: 科目 2007.12.31 2008.12.31 2009.12.31 2010.12.31 2011.12.31 借:应收利息 持有至到期投资——利息调整 贷:投资收益 (5)收到本金与利息的分录(假设:每年利息于下一年1月2日收到,最后一期利息同本金一起收到) 科目 2008.01.02 2009.01.02 2010.01.02 2011.01.02 2012.01.02 借:银行存款 贷:应收利息 持有至到期投资——成本 — 49 — (6)若2009年11月30日将此债券出售,售价1150元(已扣除交易费用)。写出出售债券的会计分录。 四、实训4.3:可供出售金融资产 (一)实训资料:甲公司发生下列可供出售金融资产业务: 业 务 分录用纸 1~1、 2006年7月13日购入股票100万股,每股市价l5元,手续费3万元,该股票划分为可供出售金融资产。 1~2、 2006年l2月31日仍持有该股票,该股票当时的市价为l6元。确认公允价值变动。 1~3、 2007年2月1日,将该股票全部售出,售价为每股l3元,另支付交易费用3万元。 2~1、 2007年5月6日,甲公司购入乙公司发行的股票200万股,占乙公司股份的0.5%。支付1016万元(含交易费1万元和已宣告的现金股利15万元),将其划分为可供出售金融资产。 2~2、 2007年5月10日收到乙公司发放的现金股利15万元. 2~3、 2007年6月30日,该股票市价为每股5.2元。确认股票的价格变动。 2~4、 2007年12月31日,仍持有该股票;当日,该股票市价为每股5元。确认股票价格变动。 2~5、 2008年5月9日,乙公司宣告发放股利4000万元。 2~6、 2008年5月13日,收到乙公司发放的现金股利。 2~7、 2008年5月20日,以每股4.9元的价格将该股票全部转让。 3~1、 2007年1月1日公司以存款1028.24元(含相关税费),购入F公司当日发行的3年期、面值1000元、票面利率4%、利息每年末支付、本金到期支付的债券。将其划分为可供出售金融资产。 — 49 — 3~1、 计算实际利率并编制摊销表(略)。 实际利率为3%,摊销表参见持有至到期投资(略) 3~2、 2007年l2月31日,年末计息、摊销利息调整。(收到利息分录省略) 3~3、 2007年l2月31日,该债券的市场价格为1000.09元(不含利息),确认公允价值变动。 3~4、 2008年3月20日,以1011.02元价格(已扣除相关税费)将该债券全部转让。 (二)实训要求:写出上述业务的分录。 五、实训4.4:持有至到期投资重分类为可供出售金融资产 (一)实训资料:2007年1月1日,M公司支付l150元(含交易费用100元)购入某公司当日发行、5年期、面值1000元、票面利率8%、到期一次还本付息(单利计息)的债券。将其划分为持有至到期投资。 (二)实训要求: 1、写出2007年1月1日,M公司购买此债券的分录: 2、进行债券后续期间的会计处理:包括计息并摊销利息调整、收息、收回本金等。 (1)年利息= (2)计算确定该债券的实际利率(目前学生不具备这个能力,故直接给出答案): 设实际利率为r,则:(80×5+1 000)÷(1+r)5=1150,解得r =4.01% (3)编制利息调整摊销表(计算结果保留两位小数): 年份 实际利息 ①=上期⑤×4.01% 票面利息 ②=面值×8% 各期利息调整 ③=②-① 利息调整余额 ④=上期④-③ 期末账面价值 ⑤=上期⑤+① 2007.01.01 2007.12.31 2008.12.31 2009.12.31 2010.12.31 2011.12.31 -注:最后一期数字:⑤=本利和1400,④=0,③=上期④=25.86,①=②-③。 (4)计息并摊销利息调整会计分录: 科目 2007.12.31 2008.12.31 2009.12.31 2010.12.31 2011.12.31 借:持有至到期投资——应计利息 贷:持有至到期投资——利息调整 投资收益 — 49 — (5)到期收回收到本息的分录: (6)若2009年11月30日将此债券出售10%,售价129元(已扣除交易费用)。由于出售比重较大,应将其余90%未出售债券重分类为可供出售金融资产(其公允价值为1161元)。写出出售、充分类的分录。 出售分录 重分类分录 (7)编制2009年12月31日及以后的利息调整摊销表(计算结果保留两位小数): 2009年11月30日,可供出售金融资产账面价值= 年份 实际利息 ①=上期⑤×4.01% 票面利息 ②=面值×8% 各期利息调整 ③=②-① 利息调整余额 ④=上期④-③ 期末账面价值 ⑤=上期⑤+① 2009.11.30 2009.12.31 2010.12.31 2011.12.31 -注:最后一期数字:⑤=本利和=900+900×8%×5=1260,④=0,③=上期④=23.27,①=②-③。 (8)计息并摊销利息调整会计分录: 科目 2009.12.31 2010.12.31 2011.12.31 借:可供出售金融资产——应计利息 贷:可供出售金融资产——利息调整 投资收益 (9)若2009、2010、2011年末,该可供出售金融资产的公允价值分别为1170元、1200元、1260元,请进行公允价值变动账务处理。 计算与科目 2009.12.31 2010.12.31 2011.12.31 上期公允价值变动余额 公允价值上升=公允价值-账面价值 -上期公允价值变动余额 借:可供出售金融资产——公允价值变动 资本公积 贷:可供出售金融资产——公允价值变动 资本公积 (10)到期收回收到本息的分录: — 49 — 六、实训4.5:长期股权投资 (一)实训资料: M公司发生下列有关长期股权投资业务: 1、 本公司于2006年3月31日取得B公司70%的股权。经专业评估机构的评估结果:B公司净资产账面价值16000万元、公允价值23000万元。支付评估费用300万元。合并中,本公司支付的资产在购买日的账面价值与公允价值如右表所示(单位:万元)。 土地使用权(自用)与专利技术的原值之和为9200万元,累计摊销合计为800万元。本公司目前有的资本公积350万元。 项 目 账面价值 公允价值 土地使用权 6000 9600 专利技术 2400 3600 银行存款 2400 2400 合 计 10800 15600 请分别写出同一控制下和非同一控制下合并的会计分录。 同一控制下的分录 非同一控制下的分录 2、 M公司通过增发9000万股本公司普通股(公允价1.7元/股,面值1元/股)向C公司的股东换取C公司20%的股权。为增发该部分股份,M公司支付了600万元的佣金和手续费。 3、 M公司以存款购入乙公司20%的股份,实际支付价款8000万元(含已宣告股利30万元)。另外,在购买过程中支付手续费等相关费用200万元。 4~1、 M公司2007年3月2日以存款3100万元购得B公司15%的股份。支付相关税费10万元。采用成本法核算 4~2、 2007年3月5日B公司宣告:于2007年4月1日向投资者支付2006年利润800万元。 4~3、 2007年4月2日,收到B公司2007年3月5日宣告发放的利润。 4~4、 B公司2007年实现净利润7000万元,2008年3月5日宣告向投资者分配利润3000万元。 (收到投资利润略) 4~5、 B公司2008年发生亏损800万元,2009年3月1日宣告向投资者分配利润2500万元。 — 49 — 4~1、 B公司2009年实现净利润2400万元,2010年3月1日宣告向投资者分配利润2000万元。 4~2、 由于B公司遭受了一场严重的火灾,2010年6月30日M公司对B公司的长期股权投资进行减值测试,估计发生减值损失40万元。 4~3、 2010年8月2日,以2800万元的价格转让了对B公司的投资,并支付相关税费9万元。 5~1、 M公司2007年3月2日以存款1510万元购得C公司30%的股份。支付相关税费5万元。此时C公司可辨认净资产公允价值为5200万元。采用权益法核算。 5~2、 2007年3月10日C公司宣告分配现金股利400万元。(收到股利分录略,下同) 5~3、 2007年12月31日,C公司2007年净利润500万元,M公司确认投资收益。 5~4、 2008年3月10日,C公司宣告分配现金股利300万元。 5~5、 2008年12月31日,C公司2008年发生亏损2000万元,M公司确认投资损失。 5~6、 2009年3月10日,C公司宣告分配现金股利100万元。 5~7、 C公司2009年继续发生亏损3100万元,不宣告分配现金股利。 5~8、 C公司2010年扭亏为盈,实现净利润300万元,不宣告分配现金股利。 (二)实训要求:编制以上经济业务会计分录。 — 49 — 实训五:长期资产核算实训 一、实训目的: 通过本次实训,重点掌握固定资产、无形资产、投资性房地产和长期待摊费用的核算。 二、实训5.1:固定资产取得 常青公司发生下列固定资产业务,请写出每笔业务会计分录。 业 务 会计分录 1~1、 购入需要安装的设备一台,取得的专用发票注明:买价10000元,增值税税额1700元,运费和装卸费400元。设备直接交付安装。 1~2、 以存款支付安装费500元。 1~3、 设备安装完毕,交生产车间使用。 2、 以存款购进办公楼一栋,买价7000万元,办理过户手续时的相关税费150万元。 3、 以存款购入旧机床一台,买价85000元,支付运杂费1000元。 4~1、 为建造仓库,以购进建筑材料一批,取得的专用发票注明:买价30万元,增值税额5.1万元,运杂费0.5万元。 4~2、 本公司基建部门领用建筑材料35.6万元,开始建造仓库。 4~3、 结算仓库建筑工程人员职工新酬3万元。 4~4、 以转帐支票支付工程用水电费2.5万元。 4~5、 计算为建造仓库而借入的长期借款利息0.3万元.。 4~6、 以存款支付的工程管理费、征地费、可行性研究费、临时设施费、公证费、监理费等共计1.2万元。 4~7、 工程完工,分配结转待摊支出。 4~8、 工程完工,经验收合格,交付使用。 5、 收到某企业投资投入的旧厂房一栋,帐面原价为100万元,已提折旧40万元;该厂房的目前评估价为80万元,双方同意以评估价确认投资额。 6、 年末对资产进行清查时,发现未入帐的旧设备一台,市场上同类设备的售价为10000元,估计该设备有六成新。 — 49 — 三、实训5.2:固定资产折旧 (一)常青公司2008年2月的有关固定资产折旧的资料如下: 1、2月的固定资产折旧计算表如下(单位:元): 使用 部门 固定资 产项目 上月 折旧额 上月增加固定资产 上月减少固定资产 本月 折旧额 分配 费用 原价 折旧额 原价 折旧额 车间 厂房 机器设备 其他设备 小计 5000 29000 1000 35000 120000 120000 1000 1000 5000 28000 1000 34000 制造 费用 厂部 房屋建筑 运输工具 小计 1200 1800 3000 100000 100000 500 500 1200 2300 3500 管理 费用 合计 38000 100000 500 120000 1000 37500 2、2月份固定资产增减情况: (1)5日,购入车间用设备一台,总价值12万元,采用8年平均年限法计提折旧,预计净残值率4%; (2)12日,购入厂部用面包车一辆,总价值8.64万元,采用工作量法计提折旧,预计该面包车能够行驶72000公里,净残值率10%,2008年3月份实际行驶1550公里; (3)13日,车间一台设备报废,原值58000元,月折旧额480元。 要求: 1、 分别计算2月份购入的设备与面包车在3月份的月折旧额(单位:元); 计算2月份购入的设备在3月份的月折旧额 计算2月份购入的面包车在3月份的月折旧额 2、 编制2008年3月的固定资产折旧计算表(单位:元): 使用 部门 固定资 产项目 上月 折旧额 上月增加固定资产 上月减少固定资产 本月 折旧额 分配 费用 原价 折旧额 原价 折旧额 车间 厂房 机器设备 其他设备 小计 厂部 房屋建筑 运输工具 小计 合计 3、 根据计算表的数据编制2008年3月计提固定资产折旧的会计分录: (二)常青公司2008年3月4日,进口一高新设备,原值36万元,预计使用6年,净残值率10%。采用双倍余额递减法计算该设备2008年和2013年4~7月份的月折旧额(填表,折旧率用分数表示): 年折旧率= 月折旧率= 预计净残值= 双倍余额递减法(折旧额单位:元,精确到角分) 月份 月初净值 月折旧率 月折旧额 累计折旧额 月末净值 2008年4月 2008年5月 — 49 — 2008年6月 2008年7月 …… …… 266878.79 93121.21 2013年4月 —— 2013年5月 —— 2013年6月 —— 2013年7月 —— …… …… …… …… …… …… (三)常青公司2008年3月4日,进口一高新设备,原值36万元,预计使用4年,净残值率10%。采用年数总和法计算该设备2008年至2011年4~5月份的月折旧额(填表,折旧率用分数表示): 应计折旧总额= 年数总和= 年数总和法 (折旧额单位:元,精确到角分) 年份 月份 应计 折旧额 尚可 使用年限 年折旧率 月折旧率 月折旧额 1 2008年4月至2009年3月 2008年4月 2008年5月 …… 2 2009年4月至2010年3月 2009年4月 2009年5月 …… 3 2010年4月至2011年3月 2010年4月 2010年5月 …… 4 2011年4月至2012年3月 2011年4月 2011年5月 …… 四、实训5.3:固定资产综合业务 常青公司发生下列固定资产业务,请写出每笔业务会计分录。 业 务 会计分录 1~1、 年末固定资产盘点发现短少设备一件,原因待查,该设备账面原价20000元,累计折旧12000元。 1~2、 经批准,盘亏设备损失由有关责任人赔偿1000元,其余转入营业外支出 2、 维修一台生产用设备,领用修理用备件3 — 49 — 000元,发生维修人员的工资700元,以存款支付其他费用500元。 3~1、 为了提高现有生产线的生产能力,决定对其进行改造(改造支出符合固定资产确认条件)。该生产线的原价100万元,已提折旧22万元。 3~2、 改造过程中共发生支出18万元,全部以存款支付。 3~3、 改造工程完工,交付车间继续使用。 3~4、 公司重新估计该生产线的剩余使用寿命为8年,预计净残率5%,仍采用年限平均法计提折旧。写出按月计提折旧的分录。 4~1、 2004年9月21日公司以存款购入一台不需安装的设备,总价值175500元(含增值税)。 4~2、 该设备用于产品生产,预计使用寿命为10年,预计净残值率为4%,采用平均年限法计提折旧。计算并写出按月计提折旧的分录。 4~3、 2007年12月31日,在进行财产清查时发现该设备由于超负荷运转,其实体磨损严重,可能发生减值。减值测试结果表明:该设备预计可收回96420元。计算并写出计提减值损失的分录。 4~4、 减值测试之后,预计该设备尚可使用5年,预计净残值7020元。仍采用平均年限法计提折旧。计算并写出按月计提折旧的分录。 5~1、 公司将一台不需用的旧设备出售,账面原价为30万元,累计折旧16万元,售价11万元存入银行。 5~2、 以存款支付出售旧设备的清理费用0.3万元。 5~3、 该设备已出售清理完毕,结转清理净损益。 6~1、 公司一台运输车辆因交通事故而毁损,报经管理当局批准予以清理。账面原价为12万元,累计折旧7万元。 6~2、 以存款支付各种清理费用0.2万元。 6~3、 汽车残体出售收入0.6万元存入银行。 — 49 — 6~1、 与保险公司协商,保险公司同意理赔3.1万元。款项尚未收到。 6~2、 公司决定由肇事司机赔偿0.8万元,所赔款项从该司机每月工资中扣还。 6~3、 各项清理均已完毕,结转清理净损益。 7~1、 2007年12月12日,公司以存款购入一台不需安装的设备,专用发票注明:价款350万元,增值税额59.5万元,运输费1.5万元。 7~2、 该设备于当日投入车间使用,预计使用年限为10年,预计净残值为15万元,采用直线法计提折旧。计算并写出按月计提折旧的分录。 7~3、 2008年12月31日,公司对该设备检查时发现其已发生减值,预计可收回金额为317.4万元;计算并写出计提减值损失的分录。 7~4、 计提减值准备后,该设备原预计使用年限、预计净残值、折旧方法保持不变。计算并写出按月计提折旧的分录。 7~5、 2009年12月31日,公司因生产经营方向调整,决定采用出包方式对该设备进行改良,改良工程验收合格后支付工程价款。该设备于当日停止使用,开始进行改良。 7~6、 2010年3月12日,改良工程完工并验收合格,公司以银行存款支付工程总价款25万元。设备当日投入使用。 7~7、 改良后的设备,预计尚可使用年限8年,采用直线法计提折旧,预计净残值16万元。计算并写出按月计提折旧的分录。 7~8、 2011年12月31日,公司生产经营方向再次调整,恰好有人愿意出260万元购买此设备,因此公司决定将该设备出售。售价已存入银行。 7~9、 以存款支付该设备清理费用0.5万元。 7~10、 各项清理均已完毕,结转清理净损益。 — 49 — 五、实训5.4:无形资产综合业务 常青公司发生下列无形资产业务,请写出每笔业务会计分录。 业 务 会计分录 1~1、 2007年8月18日从B企业购入一项专利权,以存款支付买价59万元和有关费用1万元。 1~2、 预计该项专利权在未来的10年内受法律保护并为本公司带来经济利益。公司决定按10年摊销期在每年年末予以摊销。2007年末摊销的分录。 1~3、 2009年1月1日公司将上项专利权出售给C公司,取得收入70万元存入银行,该项收入应交营业税3.5万元。 2~1、 2007年3月,公司开始自行研究开发某项技术,3月份的研发共领用原材料100500元,发生应付职工薪酬31000元,以存款支付其他费用1700元,合计133200元(其中符合资本化条件的支出为12000元)。 2~2、 2007年3月31日,将本月费用化支出计入当期损益。 2~3、 2008年12月8日,该项技术开发成功并获得了专利,申请专利过程中以存款支付注册费4500元,律师费8000元。 2~4、 该项技术累计发生资本化支出1002960元。获得专利之后将全部资本化支出转为无形资产。 2~5、 该项专利技术的法定有效期为10年,公司决定按10年摊销期在每年年末予以摊销。2009年末摊销的分录 2~6、 2010年3月11日,公司将该专利权的使用权转让给M公司,转让期为3年,在转让时一次性收取转让费720000元(以后不再另外收取转让费)。 2~7、 2010年3月13日,公司派技术人员前往M公司进行技术指导,本公司以现金支付技术人员的差旅费、生活补贴等费用共计12100元。 2~8、 2010年3月31日,确认当月转让收入(按整月算)与营业税(收入的5%)。 2~9、 2010年12月31日,摊销本年的该项专利技术的摊销额。全部计入管理费用。 3~1、 公司获得国家无偿划拨的土地使用权,使用期为50年。该土地使用权当时的公允价值3000万元。 3~2、 按年分配递延收益。 — 49 — 4、 公司将一项专利权的所有权出售,取得收入120万元,应交营业税6万元。该专利权的账面原值150万元,累计摊销20万元,累计减值准备1万元。 六、实训5.5:投资性房地产业务 常青公司发生下列投资性房地产业务,请写出每笔业务会计分录。 业 务 会计分录 1~1、 2007年3月18日,公司存款240万元从B企业购入一块土地的使用权,使用期50年。 1~2、 2007年3月20日至10月31日,公司在这块土地上开始自行建造3号厂房,累计消耗建筑材料600万元,发生工程人员薪酬210万元,以存款支付其他费用190万元。 1~3、 2007年4月末摊销土地使用权。 1~4、 2007年10月31日,3号厂房完工,交付生产车间使用。 1~5、 2007年11月末计提3号厂房折旧,假设月折旧额为4万元。 1~6、 2008年10月31日,由于生产规模萎缩,将3号厂房租赁给乙公司使用(租赁期3年,按月支付租金)。投资性房地产采用成本计量模式。 1~7、 2008年11月末计提3号厂房折旧、摊销其土地使用权。 1~8、 2008年11月收到乙企业的租金收入6万元存入银行。 1~9、 2010年5月3日,对3号厂房作防水处理(属于日常维修),以现金支付相关费用0.5万元。 1~10、 2011年10月31日,乙企业租赁期满。准备将3号厂房租给丙企业,但需要进行一些改造。11月1日开始动工改造。 1~11、 改造过程以承包的形式进行。以存款共支付工程改造款65万元。 1~12、 2012年3月31日,改造工程完工,直接租给丙企业使用(租期2年)。收取租金、计提折旧(略) — 49 — 1~1、 2014年3月31日,丙企业租赁期满。准备将3号厂房收回本公司车间使用。此时,3号厂房累计折旧为92万元,所占土地使用权累计摊销额为33.6万元。 1~2、 若2014年3月31日,丙企业租赁期满。公司将3号厂房(连同土地使用权)以1200万元的价格出售给丁企业。此时,3号厂房累计折旧为92万元,所占土地使用权累计摊销额为33.6万元。 1~3、 计算应交营业税60万元。 2~1、 2007年5月2日,公司为了扩大规模,将车间从市中心搬迁到郊区。将原厂区旧厂房拆除平整后,持有以备增值后转让。土地使用权原值3200万元,累计摊销1100万元,剩余使用期40年。(拆除旧厂房属于固定资产清理——略)。 2~2、 摊销土地使用权时:假设按年摊销。投资性房地产采用成本计量模式。 2~3、 2009年5月2日,将旧厂区出售。售价4250万元存入银行。此时,累计摊销1205万元。 3~1、 2007年11月2日,公司搬迁至新建办公楼,原办公楼租给乙企业使用,从2008年1月1日开始,租期3年。租赁开始日该办公楼公允价值3500万元,原值5000万元,累计折旧1425万元。投资性房地产采用公允价值模式计量。 3~2、 2007年11月收到乙企业的租金收入40万元存入银行。 3~3、 2008年12月31日,该办公楼公允价值3600万元(注:采用公允价值计量的投资性房地产不计提折旧)。 3~4、 2009年5月3日,对该办公楼作防水处理(属于日常维修),以现金支付相关费用0.5万元。 3~5、 2011年1月1日,乙企业租赁期满。准备该办公楼租给丙企业,但需要进行一些改造。1月11日开始动工改造(没有其他公允价值变动)。 3~6、 改造过程以承包的形式进行。以存款共支付工程改造款565万元。 3~7、 2011年6 — 49 — 月31日,改造工程完工,直接租给丙企业使用(租期2年)。 3~1、 2013年6月31日,丙企业租赁期满。准备将办公楼收回本公司使用。此时,该办公楼的公允价值为4200万元,账面记录为:投资性房地产——成本4165万元,投资性房地产——公允价值变动(贷方)123万元。 3~2、 若2013年6月31日,丙企业租赁期满。公司将办公楼以4200万元的价格出售给丁企业。此时,该办公楼的公允价值为4200万元,账面记录为:投资性房地产——成本4165万元,投资性房地产——公允价值变动(贷方)123万元,公允价值变动损益(贷方)25万元,。 3~3、 计算应交营业税210万元。 4~1、 2007年11月2日,公司搬迁至新建办公楼,原办公楼租给乙企业使用,从2008年1月1日开始,租期3年。租赁开始日该办公楼公允价值3600万元,原值5000万元,累计折旧1425万元。投资性房地产采用公允价值模式计量。 4~2、 2007年12月31日,该办公楼公允价值3540万元。 4~3、 2008年12月31日,该办公楼公允价值3590万元。 4~4、 2009年4月3日,公司将办公楼以4000万元的价格出售给丁企业。 七、实训5.6:长期待摊费用业务 常青公司发生下列业务,请写出每笔业务会计分录。 业 务 会计分录 1、 公司于2007年3月18日正式注册成立,当日以支票支付注册登记等费用1230元。 2、 2007年3月22日,以支票支付办公、水电等费用12460元。(尚未正式营业) 3、 2007年3月31日,本月发生职工薪酬12000元。(尚未正式营业) 4、 2007年4月30日,计提固定资产折旧2130元。(尚未正式营业) 5、 2007年7月1日,公司正式营业, — 49 — 租入车间用房一套(经营租入,租期5年),并进行装修,以支票支付装修费120000元。 1、 2007年7月31日,按月摊销租入房屋的装修费。 实训六:流动负债核算实训 一.实训目的: 通过本次实训,掌握短期借款、应付账款、应付票据、预收账款、应付职工薪酬的核算。 二.实训6.1:短期借款业务 常青公司发生下列短期借款业务,请写出每笔业务会计分录。 业 务 会计分录 1~1、 2007年3月18日,公司从银行借入3个月期、年利率8%、到期还本付息的借款30000元。利息费用在还本付息时确认。 1~2、 2007年6月19日,偿还借款本息。 2~1、 2007年7月1日,公司从银行借入9个月期、年利率8%、利息三个月支付一次、到期还本的借款120000元。利息费用在月末确认。 2~2、 2007年7月31日、8月31日,确认本月利息费用(即:月末计息)。(只做一个月的) 2~3、 2007年9月30日,支付第一期利息。 2~4、 (10~12月业务同上,略)2008年1月31日、2月28日,确认本月利息费用。(只做一个月的) 2~5、 2008年3月31日,支付最后一期利息和借款本金。 三.实训6.2:应付账款业务 常青公司发生下列应付账款业务,请写出每笔业务会计分录。 业 务 会计分录 1~1、 3月2日,向兴安公司购入材料一批,专用发票列明:价款80000元,增值税13600元,材料入库。对方垫付运费2000元(其中增值税140元)。经与对方协商,上述款项可于1个月后支付。 1~2、 4月2日,如期以存偿还兴安公司的货款。 — 49 — 2~1、 4月4日,从大华公司购入材料一批,专用发票列明:价款35000元,增值税5950元。合同规定:现金折扣条件为2/10,n/30,折扣按不含增值税的价款计算。材料入库。 2~2、 4月14日,以存款支付4月4日大华公司的购货款。 2~3、 若于4月15日付款又如何呢? 四、实训6.3:应付票据 兴盛公司2007年发生以下票据业务,写出全部与票据有关的会计分录。 业 务 会计分录 1~1、 5月31日从乙企业购入材料一批,专用发票上注明:价款200000元,增值税34000元。当日签发不带息商业承兑汇票一张,面值234000元、期限为4个月。材料尚未入库。 1~2、 9月30日上述票据到期,写出兴盛公司支付票据款和无款可付的分录。 2~1、 10月10日,为偿还M企业前欠货款而签发面值100000元、年利率6%、期限为6个月的银行承兑汇票。 2~2、 12月31日,将2007年的利息确认为费用。(一年按360天计) 2~3、 2008年4月10日,上述票据到期,写出兴盛公司支付票据款和无款可付的分录。 五、实训6.4:预收账款业务 广盛公司2008年3月份发生下列有关预收账款业务,请写出广盛会计分录: 业 务 分录用纸 1、 3月2日,与兴安公司签订协议,采用预收款方式向兴安公司销售一批商品。协议约定,该批商品价格100万元,增值税额为17万元;兴安公司在协议签订时预付60%的货款(按销售价格计算),剩余货款于两个月后支付。 2、 5月4日,按3月2日协议,如数发给兴安公司产品并签发专用发票:价款100万元元,增值税17万元。并收到其余款项存入银行。 — 49 — 1、 若5月4日,由于原料供应不足,不能如数按3月2日协议发给兴安公司产品,只能售给50%的货,签发专用发票:价款50万元,增值税8.5万元。余款以转帐支票退回(对方无异议)。 六、实训6.5:应付职工薪酬业务(一) (一)资料: 1、2008年6月,安吉公司当月应发工资2000万元,其中:生产人员工资1120万元;生产管理人员工资200万元;公司管理人员工资360万元;专设销售机构人员工资100万元;建造厂房人员工资220万元。 2、根据所在地政府规定,公司分别按照应发工资的10%、20%、2%、1%、1%和6%计提医疗保险费、养老保险费、失业保险费、公伤保险、生育保险和住房公积金。 3、公司内设医务室,根据2007年实际发生的职工福利费情况,公司预计2008年应承担的职工货币性福利费义务金额为工资总额的2%,职工福利的受益对象为上述所有人员。 4、公司分别按照工资总额的2%和2.5%计提工会经费和职工教育经费。 (二)要求: 1、进行应付职工薪酬分配的账务处理(合并成一个分录)。 2、进行应付职工薪酬支付的账务处理(按下列步骤进行)。 业 务 分录用纸 2~1、 结转医务室人员工资3.2万元(由职工福利承担)。 2~2、 结转代扣款项(含医务室人员):包括个人所得税33.4万元,个人负担的住房公积金120万元、各项保险费220万元、房租11万元(未付)、水电费29.3万元(已付)。 2~3、 发放工资(含医务室人员工资):委托银行代发“实发工资”1589.5万元。 2~4、 以支票上交住房公积金240万元,其中个人负担部分为120万元。 — 49 — 2~1、 以支票上交社会保险费900万元,其中个人负担部分为220万元。 2~2、 以支票上交住房公积金240万元,其中个人负担部分为120万元。 2~3、 以支票转交房租11万元。 2~4、 以支票向企业工会拨付工会经费40万元。 2~5、 职工报销医疗费2.5万元、向部分困难职工发放困难补助5.3万元。以现金支付。 2~6、 以支票支付职工技术培训费16万元。 七、实训6.6:应付职工薪酬业务(二) 2008年6月,安吉公司发生下列非货币性福利业务,写出有关会计分录。 业 务 分录用纸 1、 6月23日,公司将自产的10台液晶彩电作为春节福利发给公司中层管理人员,每台成本10000元,每台市场售价14000元、增值税2380元。 2、 6月23日,公司以存款外购100台电暖气,作为春节福利发给公司生产工人,每台买价1000元、增值税170元。 3、 公司为5名副总裁以上高级管理人员每人租赁一套住房,并每人提供一辆桑塔纳汽车,免费使用。假定每辆桑塔纳汽车每月计提折旧500元;住房月租金为每套4 000元。 八、实训6.7:应付职工薪酬业务(三) (一)资料:2008年9月,安吉公司为了能够在下一年度顺利实施转产,管理层制定了一项辞退计划:从2009年1月1日起,将以职工自愿方式,辞退生产车间职工。辞退计划的详细内容(见表)已与职工沟通,并达成一致意见。辞退计划已于当年12月10日经董事会正式批准,将于下一个年度内实施。2008年l2月31日,公司预计各级别职工拟接受辞退职工数量的最佳估计数及其应支付的补偿如表所示。 公司2009年辞退计划一览表 金额单位:万元 职位 辞退数量 工龄(年) 每人补偿 接受数量 补偿金额 车间正副主任 10 10以下 10 5 50 10~20 20 2 40 20以上 30 1 30 高级技工 50 10以下 8 20 160 10~20 18 10 180 20以上 28 5 140 一般技工 100 10以下 5 50 250 — 49 — 10~20 15 20 300 20以上 25 10 250 合计 160 123 1400 (二)要求:写出实施该辞退计划的全部会计分录。 实训七:长期负债实训 一.实训目的: 通过本次实训,掌握长期借款、应付债券和长期应付款的核算。 二.实训7.1:长期借款 A公司发生下列长期借款业务,请写出每笔业务的会计分录。 业 务 会计分录 1~1、 2007年1月1日,公司为建造一幢厂房,借入两年期、年利率9%、每年付息一次、期满一次还本的借款100万元,款项已存入银行。 1~2、 2007年12月31日,计算本年长期借款利息。(该厂房于2008年8月底完工) 1~3、 2008年1月1日,支付第一年利息。 1~4、 2008年8月底,计算1~8月长期借款利息。 1~5、 2008年12月31日,计算9~12月长期借款利息。 1~6、 2009年1月1日,支付第二年利息和借款本金。 2~1、 2007年1月1日,公司借入三年期、年利率8%、到期一次还本付息的流动资金借款120万元,款项已存入银行。 2~2、 2007、2008、2009年12月31日,计算本年长期借款利息。(只做一个) 2~3、 2010年1月1日,归还借款本息。 三、实训7.2:应付债券业务(一) (一)资料:2007年12月31日,甲公司为了建造厂房(厂房于2008年12月31日竣工),经批准发行5年期、年利率6%、每年1月1日付息、到期一次还本的债券。发行面值总额1000万元,扣除发行费后共收到发行款10432948元。 (二)要求: 1、写出2007年12月31日发行债券的分录 2、进行债券后续期间的会计处理:包括计息并摊销利息调整、付息、偿还本金等。 — 49 — (1)年利息= (2)计算确定该债券的实际利率(目前学生不具备这个能力,故直接给出答案): 设实际利率为r,则:600000×(P/A,r,5)+10000000×(P/F,r,5)=10432948 当r=5%时,左边=10432948;r =5% (3)编制利息调整摊销表(金额单位:元,精确到角分): 年份 实际利息 ①=上期⑤×5% 票面利息 ②=面值×6% 各期利息调整 ③=①-② 利息调整余额 ④=上期④-③ 期末账面价值 ⑤=上期⑤-③ 2007.12.31 2008.12.31 2009.12.31 2010.12.31 2011.12.31 2012.12.31 注:最后一期数字:⑤=面值10000000,④=0,③=上期④=95238.50,①=②-③。 (4)年末计息并摊销利息调整会计分录: 科目 2008.12.31 2009.12.31 2010.12.31 2011.12.31 2012.12.31 借:在建工程 财务费用 应付债券——利息调整 贷:应付利息 (5)偿还本金与利息的分录(每年利息于下一年1月1日支付,最后一期利息同本金一起支付) 科目 2009.01.01 2010.01.01 2011.01.01 2012.01.01 2013.01.01 借:应付利息 应付债券——面值 贷:银行存款 四、实训7.3:应付债券业务(二) (一)资料:2007年12月31日,甲公司经批准发行5年期、年利率4%、到期一次还本付息债券。发行面值总额1000万元,扣除发行费后共收到发行款9402314元。 (二)要求(金额单位:元,精确到角分): 1、写出2007年12月31日发行债券的分录 2、进行债券后续期间的会计处理:包括计息并摊销利息调整、还本付息等。 (1)年利息= (2)计算确定该债券的实际利率(目前学生不具备这个能力,故直接给出答案): 设实际利率为r,则:(10000000+400000×5)÷(1+r)5=9402314,解得: r=5% (3)编制利息调整摊销表: 年份 实际利息 ①=上期⑤×5% 票面利息 ②=面值×6% 各期利息调整 ③=①-② 利息调整余额 ④=上期④-③ 期末账面价值 ⑤=上期⑤+① 2007.12.31 2008.12.31 — 49 — 2009.12.31 2010.12.31 2011.12.31 2012.12.31 注:最后一期数字:⑤=本利和=12000000,④=0,③=上期④=171428.56,①=②+③。 (4)年末计息并摊销利息调整会计分录: 科 目 2008.12.31 2009.12.31 2010.12.31 2011.12.31 2012.12.31 借:财务费用 贷:应付债券——应计利息 ——利息调整 (5)还本付息的分录 科 目 2009.01.01 2010.01.01 2011.01.01 2012.01.01 2013.01.01 借:应付债券——面值 ——应计利息 贷:银行存款 五、实训7.4:长期应付款业务 (一)资料:2007年12月31日,甲公司采取分期付款方式购入一条需安装的生产流水线,总价款(含增值税)1500万元分5次于每年年末等额支付300万元。金融机构同类贷款利率6%。以支票支付运杂费110000元,支付安装调试费58000元(安装时间很短,不考虑利息计入在建工程)。 (二)要求(金额单位:元): 1、计算等额支付款项现值(直接给出):现值=3000000×(P/A,6%,5)=12637091元 2、写出购入、安装、交付使用的分录 3、分期付款并摊销未确认融资费用 (1)编制未确认融资费用摊销表(计算结果取整数): 年份 各期利息 ①=上期④×6% 应付本息 ②=上期④+① 每期支付额 ③ 未付本金 ④=上期④-③ 未确认融资费余额 ⑤=上期⑤-① 2007.12.31 12637091 2362909 2008.12.31 2009.12.31 2010.12.31 2011.12.31 2012.12.31 注:最后一期数字:④=0,②=③ =3000000,①=②-上期④。 — 49 — (2)分期付款并摊销未确认融资费用的会计分录: 科目 2008.12.31 2009.12.31 2010.12.31 2011.12.31 2012.12.31 借:长期应付款 贷:银行存款 借:财务费用 贷:未确认融资费用 实训八:股东权益核算实训 一.实训目的: 通过本次实训,掌握实收资本或股本、资本公积的核算。 二.实训步骤: 写出下列有关股东权益的会计分录。 业 务 会计分录 1、 甲、乙、丙共同出资设立有限责任公司A。公司注册资本为1000万元,甲、乙、丙持股比例分别为50%、30%和20%。2007年1月5日,A公司如期收到各投资者一次性缴足的款项。 2、 B股份有限公司发行普通股2000万股,每股面值l元,发行价格6元。收到股款11994万元(扣除相关税费)。 3、 A有限责任公司由甲、乙二人共同投资设立,原注册资本为2000万元。甲、乙出资分别为1500万元和500万元。经批准,A公司按照原出资比例将资本公积500万元转增资本。 4、 B公司截至2006年l2月31日累计发行股票3000万股,面值1元,资本公积(股本溢价)600万元,盈余公积400万元。经股东大会批准,公司以现金回购本公司股票300万股并注销。假定B公司按照每股4元回购股票。 5、 A公司委托B证券公司代理发行普通股200万股,每股面值l元,按每股1.2元的价格发行。公司与受托单位约定:按发行收入的3%收取手续费,从发行收入中扣除。股款已存入银行。 6、 丙以1100万元货币向A公司投资并拥有三分之一股权,A公司目前的实收资本2000万元(甲1000万元、乙1000万元)。写出A公司分录。 7、 丙欲以货币向A公司投资并拥有20%股权,A公司目前的股东权益2780万元,其中:实收资本2000万元(甲1500万元、乙500万元)、盈余公积320万元、未分配利润460万元。问:丙并至少需要投入多少资金?丙以此金额投资将拥有多少实收资本?写出A公司接受此金额投资的分录。 — 49 — 1、 企业收到富城公司投入的生产A产品的商标权,双方确认价值15万元。 2、 企业收到富城公司投资投入的原材料一批,专用发票列明:价款40000元,增值税6 800元,材料已验收入库,该批材料的计划成本为39200元。双方同意按发票价格作为投资额。 实训九:利润形成与分配核算实训 一.实训目的: 通过本次实训,掌握收入形成、营业成本形成、利润形成、利润分配的核算。 二.实训9.1:一般销售业务综合核算 (一)资料:顺达股份有限公司产成品收发按实际成本计价(产品发出采用月末一次加权平均法——即:平时无法进行产品出库的账务处理,包括结转销售成本和将库存商品转为发出商品,这些业务在月末计算出产品平均单位成本后再作处理),产品销售退回数量直接冲减本期销售数量(即:不需将退回产品的销售成本转回),2007年12月份产品生产销售情况如下。 (二)要求:按下列顺序和要求进行账务处理: 业 务 会计分录 1、 3日,向甲企业销售A产品50件,总价款875000元,增值税148750元。价税款收存银行。 2、 5日,A产品完工入库120件,总成本1182000元。 3、 6日,发给乙公司210件A产品,委托其代销,协议约定:不含增值税售价16500元/件,手续费按不含增值税售价的10%计算。 4、 8日,采用以旧换新方式销售A产品20件,总价款336000元,增值税57120元;收回的20件同类旧商品,共作价42000元作原料入库;实际收入存款351120元。 5、 18日,因质量问题以前所售10件A产品被退回。已办理退货并收回增值税发票:总价款178000元,增值税30260元,价税款尚未收取。 6、 18日,收到乙公司开来的代销清单,注明已代销A产品130件。给乙公司开具增值税发票:总价款2145000元,增值税364650元。 7、 19日,A产品完工入库150件,总成本1480500元; 8、 19日,甲企业来函提出12月3日购买的A产品质量不合格,经协商按售价10%给予折让,并办理退款手续和开具红字增值税发票。 9、 20日,收到银行通知,乙公司代销货款(扣除手续费)2295150元已收存银行。 — 49 — 1、 23日,向甲企业销售A产品80件,总价款1400000元,增值税238000元。收到不带息商业汇票1638000元。 2、 28日,A产品完工入库100件,总成本986500元。 3、 30日,发给M公司40件A产品,委托其代销,协议约定:总价款624000元,增值税106080元;M公司在取得代销商品后,无论是否能够卖出、是否获利,均与本公司无关。发票已签,货款尚未收到。 4、 31日,计算本月应交消费税525400元,城市维护建设税58912元,教育费附加33664元。 5、 登记库存商品明细账(明细账附后),并计算月末加权平均单位成本(结果取整数)。 6、 结转发出商品成本和销售成本 库存商品明细账 产品名称:A产品 单位:件、元 2007年 凭证 字号 摘要 收 入 付 出 结 存 月 日 数量 单价 金额 数量 单价 金额 数量 单价 金额 12 1 月初结存 170 9970 1694900 三、实训9.2:分期收款销售业务核算 (一)资料: 2005年1月1日,甲公司采用分期收款方式向乙公司销售一套大型设备(甲公司的产成品),合同约定的不含增值税销售价格为2000万元,分5次于每年12月31日等额收取400万元(同时收取对应的增值税68万元)。该大型设备成本为l 560万元。在现销方式下,该大型设备不含增值税的销售价格为l 600万元。 — 49 — (按税法规定:分期收款销售在合同约定的收款日和金额确认销售额并计算有关税金)。 (二)要求:按下列顺序进行相应的账务处理(单位:万元,保留两位小数)。 1、写出2005年1月1日销售与结转销售成本的分录: 2、编制未实现融资收益摊销表: (1)计算实际利率(直接给出答案):r=7.93% (2)编制未实现融资收益摊销表 年份 各期利息 ①=上期④×7.93% 应收本息 ②=上期④+① 每期收回额 ③ 未收本金 ④=上期④-③ 未实现融资收益 ⑤=上期⑤-① 2005.01.01 2005.12.31 2006.12.31 2007.12.31 2008.12.31 2009.12.31 注:最后一期数字:④=0,②=③ =3000000,①=②-上期④。 (2)分期收款(含增值税)并摊销未实现融资收益的会计分录: 科目 2005.12.31 2006.12.31 2007.12.31 2008.12.31 2009.12.31 借:银行存款 贷:长期应收款 应交税费 借:未实现融资收益 贷:财务费用 四、实训9.3:其他单项销售业务核算 (一)委托代销:甲公司发生下列委托代销业务,请写出有关分录: 业 务 会计分录 1、 委托乙公司销售商品100件,协议价为200元/件。成本为l20元/件。代销协议约定,乙企业在取得代销商品后。无论是否能够卖出、是否获利,均与甲公司无关。这批商品已经发出,货款尚未收到,甲公司开出的增值税专用发票上注明:总价款20000元,增值税3400元。 2、 2月5日,委托丙公司销售商品80件,商品已经发出,每件成本1200元。合同约定:丙公司应按每件2200元(不含增值税)对外销售,甲公司按售价的5%向丙公司支付手续费。 2月22日,收到丙公司开具的代销清单,已对外销售50件。向丙公司开具增值税专用发票:价款为110000元,增值税额为18700元。 2月25日,代销款项扣除手续费后的余额收存银行。 2~1、商品发出时: 2~2、收到代销清单时: — 49 — 1、 2~3、收到代销款时: (二)附有销售退回条件的商品销售: 甲公司是一家健身器材销售公司。2007年1月1日,向乙公司销售0.5万件健身器材,售价500元/件,成本400元/件。开出的增值税专用发票上注明:销售价款250万元,增值税42.5 万元。协议约定,乙公司应于2月1日之前支付货款,在6月30日之前有权退还健身器材。健身器材已经发出,款项尚未收到。健身器材发出时纳税义务已经发生;实际发生销售退回时有关的增值税额允许冲减。 要求:区分能否估计退货率分别进行账务处理。 估计退货率约为20%(即0.1万件) 无法估计退货率 1、1月1日发出健身器材时: 2、1月31日确认估计的销售退回时: 3、2月1日前收到货款时: 4、6月30日退回l 000件,款项已退还: 5、如果实际退货量为800件时: 1、1月1日发出健身器材时: 2、2月1日前收到货款时: 3、6月30日退货期满没有发生退货时: 4、6月30日退货期满,发生2000件退货时: 6、如果实际退货量为l 200件时: — 49 — (三)售后回购销售: 2007年5月1日,甲公司向乙公司销售一批商品,开出的增值税专用发票上注明的销售价款为120万元,增值税额为20.4万元。该批商品成本为92万元;商品已经发出,款项已经收到。协议约定,甲公司应于9月30日将所售商品购回,回购价为140万元(不含增值税额)。 要求:按下列步骤进行账务处理: 业 务 会计分录 1、 5月1日发出商品、收到款项时: 2、 回购价大于原售价的差额,应在回购期间按期计入当期财务费用。由于回购期短,采用直线法计提。 3、 9月30日回购商品时,收到的增值税专用发票上注明:价格为140万元,增值税23.8万元。假定商品已验收入库,款项已经支付。 (四)提供劳务销售: 2007年4月1日,A建筑公司接受一项建筑安装工程,合同工期2年,合同总收入300万元,分别在2007、2008、2009年的4月1日等额支付100万元。估计总成本为200万元(全部为工资费用),2007年实际支付70万元,2008年实际支付90万元,2009年实际支付20万元,共实际支付180万元。采用完工百分比法确认劳务收入。作出会计处理。 要求:按下列步骤进行账务处理: 1、计算2007年、2008年和2009年应确认的劳务收入与结转劳务成本数额。 项 目 2007年12月31日 2008年12月31日 2009年4月1日 完工进度 年末确认劳务收入 年末结转劳务成本 2、写出2007年、2008年和2009年发生成本、收取劳务款、确认劳务收入、结转劳务成本的分录: 项目与分录 2007年 2008年 2009年 1、 实际发生劳务成本时: 2、 预收劳务款时: 3、 年末确认劳务收入时: 4、 年末结转劳务成本时: — 49 — (五)其他业务: 业 务 会计分录 1~1、 企业销售材料一批,价款7000元,增值税1190元。款项收存银行 1~2、 结转上述材料销售成本5000元。 2~1、 将不需用设备租给外单位使用,收取本月租金3000元存入银行。 2~2、 计提出租设备本月折旧额1760元。 2~3、 计算租金收入应交营业税150元,应交城建税10.50元,应交教育费附加6元。 3~1、 企业为销售产品,在市区繁华地段租入一栋房屋作销售门市,以存款支付该门市租金5000元。 3~2、 该门市部本月销售人员薪酬12100元,办公用具折旧费1200元,业务费2100元(以存款支付)。 3~3、 该门市部因免费品尝而消耗库存商品若干,按成本计算为520元,按市价计算800元,对应增值税136元。 3~4、 以支票支付将产品从企业运往该门市部的运杂费1300元(其中:增值税70元)。 4、 企业销售科报销招待客户的饭费540元,以现金支付。 5、 以现金支付厂部办公费1080元。 6、 以存款支付合同纠纷诉讼费2100元。 7、 企业接受捐赠一台不需安装的设备,专用发票列明:价款120000元,增值税20400元。 8、 企业以存款购入37600元的救灾物资捐赠给灾区。 五、实训9.4:政府补助业务核算 (一)资料:2007年2月,甲企业欲购置一台环保设备,预计价款为500万元。因资金不足。按相关规定向有关部门提出补助210万元的申请。2007年3月1日,政府批准了甲企业的申请并拨付甲企业210 — 49 — 万元财政拨款(同日到账)。 (二)要求:写出甲企业下列业务的会计分录: 业 务 会计分录 1、 2007年3月1日实际收到财政拨款210万元,确认政府补助。 2、 2007年4月31日,以存款购入不需安装环保设备,实际成本为480万元。 3、 2007年5月起每个月末计提折旧,同时分摊递延收益。该设备使用寿命10年,采用平均年限法计提折旧(假设无残值)。 4、 2015年4月,甲企业出售了这台设备,取得价款120万元。 5、 2015年4月,转销递延收益余额。 六、实训9.5:利润形成与分配业务核算 (一)资料:A股份有限公司的股本为10000万元,每股面值l元。2007年年初未分配利润为贷方8000万元。在2007年度决算时,各损益类账户的余额如表所示(单位:万元): 账户名称 余额方向 账户名称 余额方向 账户名称 余额 借方 贷方 借方 借方 贷方 主营业务收入 49110 营业税金及附加 669 资产减值损失 9 主营业务成本 36970 销售费用 1760 投资收益 1170 其他业务收入 360 管理费用 4120 营业外收入 820 其他业务成本 280 财务费用 58 营业外支出 394 所得税 2200 (二)要求:按下列步骤进行利润形成与分配的账务处理: 业 务 会计分录 1、 结转2007年度损益。 2、 计算并结转2007年度净利润。 3、 经董事会批准,按照2007年实现净利润的10%提取法定盈余公积,5%提取任意盈余公积。 — 49 — 1、 结转利润分配。 2、 经董事会批准,向股东按每股0.2元派发现金股利;同时按每10股送3股的比例派发股票股利。 3、 2008年3月15日,公司以存款支付了全部现金股利,新增股本也已经办理完股权登记和相关增资手续(即:支付了股票股利)。 实训成绩评定表 单元 项 目 成绩比重 总评成绩 第一单元 资产实训 实训学时:28学时 50% 实训内容:外币业务、应收款项、存货、对外投资、长期资产核算实训 实训体会(学生填写): 教师评语: 成绩(百分制): 第二单元 负债实训 实训学时:14学时 25% 实训内容:流动负债、长期负债业务核算实训 实训体会(学生填写): 教师评语: 成绩(百分制): 第三单元 权益实训 实训学时:12学时 25% 实训内容:股东权益、利润形成与分配核算 实训体会(学生填写): 教师评语: — 49 — 成绩(百分制): 合 计 100% — 49 — 实训一:外币业务核算实训 一、会计分录 — 69 — 1、借:原材料 218100 贷:银行存款—美元 30000×7.27=218100 2、支付人民币=20000×7.29=145800 借:银行存款——美元 20000×7.26=145200 财务费用 600 贷:银行存款——人民币 145800 3、借:应收账款—N公司(美元)7200×7.26=52272 贷:主营业务收入 52272 4、借:应付账款—M公司(美元)20000×7.25=145000 财务费用 400 贷:银行存款—美元 20000×7.27=145400 5、借:银行存款——美元 7200×7.27=52344 贷:应收账款—N公司(美元)7200×7.26=52272 财务费用 72 6、借:银行存款——美元 10000×7.28=72800 贷:短期借款—W银行(美元)10000×7.28=72800 7、收到人民币=5000×7.22=36100 借:银行存款——人民币 36100 财务费用 200 贷:银行存款——美元 5000×7.26=36300 — 69 — 二、根据分录登记有关外币明细账户 “银行存款——美元”明细账 业务号 借方 贷方 余额 原币 汇率 本位币 原币 汇率 本位币 原币 汇率 本位币 月初 30000 7.25 217500 2 20000 7.26 145200 50000 362700 4 20000 7.27 145400 30000 217300 5 7200 7.27 52344 37200 269644 6 10000 7.28 72800 47200 342444 7 5000 7.26 36300 42200 306144 汇兑损益 1916 42200 7.30 308060 合计 37200 272260 25000 181700 42200 7.30 308060 “应收账款——C公司(美元)”明细账 业务号 借方 贷方 余额 原币 汇率 本位币 原币 汇率 本位币 原币 汇率 本位币 月初 80000 7.25 580000 汇兑损益 4000 80000 7.30 584000 合计 4000 80000 7.30 584000 “应收账款——N公司(美元)”明细账 业务号 借方 贷方 余额 原币 汇率 本位币 原币 汇率 本位币 原币 汇率 本位币 3 7200 7.26 52272 7200 7.26 52272 5 7200 7.26 52272 —0— —0— 合计 7200 52272 7200 52272 —0— —0— “应付账款——M公司(美元)”明细账 业务号 借方 贷方 余额 原币 汇率 本位币 原币 汇率 本位币 原币 汇率 本位币 月初 60000 7.25 435000 4 20000 7.25 145000 40000 7.25 290000 汇兑损益 2000 40000 7.30 292000 合计 20000 145000 2000 40000 7.30 292000 “短期借款——W银行(美元)”明细账 业务号 借方 贷方 余额 — 69 — 原币 汇率 本位币 原币 汇率 本位币 原币 汇率 本位币 月初 20000 7.25 145000 6 10000 7.28 72800 30000 217800 汇兑损益 1200 30000 7.30 219000 合计 10000 74000 30000 7.30 219000 三、编制2008年3月31日外币科目余额调整计算表 3月31日外币科目余额调整计算表 科目名称 美元余额 月末汇率 调整后 人民币余额 调整前 人民币余额 差额 (借或贷:财务费用) 银行存款——美元 42200 7.30 308060 306144 贷:1916 应收账款——C公司 80000 7.30 584000 580000 贷:4000 应收账款——N公司 0 7.30 0 0 0 应付账款——M公司 40000 7.30 292000 290000 借:2000 短期借款——W银行 30000 7.30 219000 217800 借:1200 合 计 贷:2710 四、根据外币科目余额调整计算表的数据编制3月末结转汇兑差额的会计分录 结转汇兑差额的会计分录:借:银行存款——美元 1916 应收账款——C公司 4000 贷:应付账款——M公司 2000 短期借款——W银行 1200 财务费用 2710 五、根据3月末结转汇兑差额的会计分录登记有关外币明细账户并结帐(见明细帐) 实训二:应收款项核算实训 — 69 — 一、实训2.1:应收账款 1、借:应收账款——兴安公司 95600 贷:主营业务收入 80000 应交税费——应交增值税(销项税额)13600 银行存款 2000 2、借:应收账款——大华公司 40950 贷:主营业务收入 35000 应交税费——应交增值税(销项税额) 5950 3、借:应收账款——兴盛公司 65520 贷:主营业务收入 56000 应交税费——应交增值税(销项税额) 9520 4、借:银行存款 95600 贷:应收账款——兴安公司 95600 5、借:银行存款 40250 财务费用 700 贷:应收账款——大华公司 40950 6、借:银行存款 40950 贷:应收账款——大华公司 40950 二、实训2.2:应收票据 1、借:应收票据——乙企业 234 000 贷:主营业务收入 200 000 应交税费——应交增值税(销项税额) 34 000 2、到期日为9月30日,贴现期=24+31+30=85天 贴现息=234000×7.2%×85÷360=3978元 借:银行存款 230022 短期借款——利息调整 3978 贷:短期借款——成本 234 000 3、利息费用=230022×0.6%÷30×24=1104元 借:财务费用 1104 贷:短期借款——利息调整 1104 4、借:短期借款——成本 234 000 贷:应收票据——乙企业 234 000 5、借:短期借款——成本 234 000 贷:银行存款(无款可付,该分录不做) 234000 借:应收账款——乙企业 234 000 贷:应收票据——乙企业 234 000 6、借:银行存款 234 000 (无款则借:应收账款——乙企业) 贷:应收票据——乙企业 234 000 7、借:应收票据——M企业 100000 贷:应收账款——M企业 100000 8、计息天数=11+30+31=72天 利息=100000×6%×72÷360=1200元 借:应收票据——M企业 1200 贷:财务费用 1200 9、到期日为4月10日,贴现期=26+31+10=67天 到期值=100000+100000×6%×6÷12=103000元 贴现息=103000×7.2%×67÷360=1380.20元 贴现净额=103000-1380.20=101619.80元 借:银行存款 101619.80 贷:应收票据——M企业 101200 财务费用 419.80 10、借:银行存款 103000 (无款则借:应收账款——M企业) 贷:应收票据——M企业 101200 — 69 — 财务费用 1800 四、实训2.3:其他应收及预付款项 1~1、预付金额=100×60%=60万元 借:预付账款——兴安公司 60 贷:银行存款 60 1~2、借:原材料 100 应交税费——应交增值税(进项税额)17 贷:预付账款——兴安公司 117 借:预付账款——兴安公司 57 贷:银行存款 57 1~3、借:原材料 50 应交税费——应交增值税(进项税额)8.5 贷:预付账款——兴安公司 58.5 借:银行存款 1.5 贷:预付账款——兴安公司 1.5 2~1、借:其他应收款——厂办 5000 贷:库存现金 5000 2~2、借:管理费用 3600 贷:库存现金 3600 3~1、借:其他应收款——王进 3200 贷:库存现金 3200 3~2、借:管理费用 2900 库存现金 300 贷:其他应收款——王进 3200 五、实训2.4:坏账准备 1、应提数=8000000×0.5%=40000元 补提数=40000-0=40000元 借:资产减值损失 40000 贷:坏账准备——应收账款 40000 2、借:坏账准备——应收账款 50000 贷:应收账款——A公司 50000 3、应提数=6100000×0.5%=30500元 补提数=30500-(40000-50000)=40500元 借:资产减值损失 40500 贷:坏账准备——应收账款 40500 4、借:应收账款——A公司 30000 贷:坏账准备——应收账款 30000 借:银行存款 30000 贷:应收账款——A公司 30000 5、应提数=7000000×0.5%=35000元 补提数=35000-(30500+30000)= -25500元 借:坏账准备——应收账款 25500 贷:资产减值损失 25500 6、借:银行存款 82000 坏账准备——应收账款 38000 贷:应收账款——C公司 120000 — 69 — 实训三:存货核算实训 材料明细账(先进先出法) 材料名称:A材料 单位:千克、元 2008年 凭证 字号 摘要 收 入 付 出 结 存 月 日 数量 单价 金额 数量 单价 金额 数量 单价 金额 3 1 略 月初余额 1500 10 15000 2 发出 800 10 8000 700 10 7000 8 购入 1000 11.75 11750 700 1000 10 11.75 18750 10 发出 700 500 10 11.75 12875 500 11.75 5875 18 购入 1500 11.50 17250 500 1500 11.75 11.50 23100 25 发出 500 500 11.75 11.50 11625 1000 11.50 11500 31 合 计 2500 29000 3000 32500 1000 11.50 11500 材料明细账(移动加权平均法) 材料名称:A材料 单位:千克、元 2008年 凭证 字号 摘要 收 入 付 出 结 存 月 日 数量 单价 金额 数量 单价 金额 数量 单价 金额 3 1 略 月初余额 1500 10 15000 2 发出 800 10 8000 700 10 7000 8 购入 1000 11.75 11750 1700 11.03 18750 10 发出 1200 11.03 13236 500 11.03 5514 18 购入 1500 11.50 17250 2000 11.38 22764 25 发出 1000 11.38 11380 1000 11.38 11384 31 合 计 2500 29000 3000 32616 1000 11.38 11384 — 69 — 3月8日平均单价=(7000+11750)÷(700+1000)=11.03元/千克 3月18日平均单价=(5514+17250)÷(500+1500)=11.38元/千克 材料明细账(月末一次加权平均法) 材料名称:A材料 单位:千克、元 2008年 凭证 字号 摘要 收 入 付 出 结 存 月 日 数量 单价 金额 数量 单价 金额 数量 单价 金额 3 1 略 月初余额 1500 10 15000 2 发出 800 700 8 购入 1000 11.75 11750 1700 10 发出 1200 500 18 购入 1500 11.50 17250 2000 25 发出 1000 1000 31 合 计 2500 29000 3000 11 33000 1000 11 11000 本月平均单价=(15000+29000)÷(1500+2500)=11元/千克 三.实训3.2:原材料按实际成本收发核算 — 69 — 1、不作处理 2、借:原材料——甲 4900 应交税费——应交增值税(进项税额) 833 贷:银行存款 5733 3、与1有关 借:原材料——甲 24900+400–28=25272 应交税费——应交增值税 4233+28=4261 贷:银行存款 400 其他货币资金 24900+4233=29133 4、材料明细账登记数量,月末集中作分录(因单价不知) 5、借:在途物资 70500+600–42=71058 应交税费——应交增值税 11985+42=12027 贷:银行存款 83085 6、材料明细账登记数量,月末集中作分录(因单价不知) 7、第5笔业务的在途物资71058是15000千克材料的总成本 每千克成本=71058÷15000=4.7372 入库的13000千克的总成本=(13000+1000)×4.7372 =66320.80 损失的1000千克的总成本=1000×4.7372=4737.20 第5笔业务的应交税费11985是15000千克材料的总税金 每千克税金=11985÷15000=0.799 损失的1000千克的总税金=1000×0.799=799 借:原材料——甲 66320.80 贷:在途物资 66320.80 借:其他应收款 5536.20 贷:在途物资 4737.20 应交税费 799 8、不作处理 9、明细账登记数量,不作分录。单据到时(或月末)作分录并登记金额。 10、与8、9有关 借:原材料——甲 20000×5+500–35=100465 应交税费——应交增值税 17000+35=17035 贷:应付账款 117500 11、材料明细账登记数量,月末集中作分录(因单价不知) 12、明细账登记数量,不作分录。单据到时(或月末)作分录并登记金额。 13、借:生产成本 115920 制造费用 2520 管理费用 3024 贷:原材料——甲 121464 14、5月31日假退料 借:原材料——甲 5000×5.04=25200 贷:生产成本 25200 6月1日假领料 借:生产成本 25200 贷:原材料——甲 25200 15、5月31日,对第12笔业务估价入账 借:原材料——甲 10000×5=50000 贷:应付账款——暂估 50000 6月1日红字冲销 借:原材料——甲 –50000 贷:应付账款——暂估 –50000 — 69 — 材料明细账(月末一次加权平均法) 材料名称:A材料 单位:千克、元 2007年 凭证 字号 摘要 收 入 付 出 结 存 月 日 数量 单价 金额 数量 单价 金额 数量 单价 金额 5 1 略 月初余额 10000 5 50000 6 2 购入 1000 4.90 4900 11000 10 3 购入 5000 5.05 25272 16000 11 4 领用 8000 8000 14 6 领用 1100 6900 — 69 — 16 7 购入 13000 5.10 66320.80 19900 25 9 购入 20000 5.02 100465 39900 27 11 领用 15000 24900 28 12 购入 10000 5 50000 34900 31 14 假退料 5000 5.04 25200 39900 本月合计 54000 272157.80 24100 5.04 121464 39900 5.03 200693.80 6 1 1 假领料 5000 5.04 25200 34900 1 2 冲销暂估料 -50000 34900 平均单位成本=[50000+(4900+25272+66320.80+100465)]÷[10000+(1000+5000+13000+20000)]=5.04 发料凭证汇总表 用途 甲材料 数量(千克) 平均单价 金额(元) 生产产品领用 8000+15000=23000 5.04 115920 车间一般耗用 500 5.04 2520 管理部门耗用 600 5.04 3024 合 计 24100 5.04 121464 材料成本差异明细账 材料名称:原材料 单位:千克、元 2006年 凭证 字号 摘 要 收 入 付 出 结 存 月 日 计划 成本 借方 差额 贷方 差额 差异 率 计划 成本 成本 差异 计划 成本 借方 差额 贷方 差额 7 1 略 月初余额 400000 8000 1 冲销暂估料 -20000 380000 8000 31 本月收入 340000 259 720000 8259 31 本月发出 -1.15% 660000 -7590 60000 669 31 合 计 320000 259 -1.15% 660000 -7590 60000 669 材料成本差异率=(-8000-259)÷(400000-20000+340000)= -8259÷720000= -1.15% 发料凭证汇总表 用途 A材料 计划成本 材料成本差异(差异率:-1.15%) 实际成本 生产产品领用 (17500+14000)×20=630000 63000×(-1.15%)= -7245 622755 车间一般耗用 (500+1000)×20=30000 30000×(-1.15%)= -345 29655 管理部门耗用 合 计 660000 -7590 652410 材 料 采 购 明 细 账 材料名称:A材料 计量单位:元 2006年 记账凭证号 发票帐单号 供应 单位 摘要 借方(实际成本) 2006年 记账凭证号 收料凭证号 摘要 贷方(计划成本) 材料成 本差异 月 日 买价 运杂费 其他 合计 月 日 计划 成本 其他 合计 7 2 略 兴华厂 采购 19600 651 20251 7 2 入库 20000 20000 251 5 M公司 采购 60300 60300 5 入库 60000 60000 300 12 兴华厂 采购 98300 930 99230 15 入库 100000 100000 -770 22 兴隆厂 采购 158100 1860 159960 22 入库 160000 160000 -40 31 小计 336300 3441 339741 340000 340000 -259 31 结转差异 259 31 合计 340000 340000 五、实训3.4:原材料按计划成本收发核算(二) — 69 — 1、借:材料采购 23632-3381=20251 应交税费——应交增值税 3332+49=3381 — 69 — 贷:其他货币资金 19600+3332+700=23632 2、借:材料采购 60300 应交税费——应交增值税 10251 贷:应付账款 70551 3、借:材料采购 116011-16781=99230 应交税费——应交增值税 16711+70=16781 贷:银行存款 98300+16711+1000=116011 4、月末集中处理 5、明细账登记数量,不作分录 6、借:材料采购 186977-27017=159960 应交税费——应交增值税 26877+140=27017 贷:应付账款 158100+26877+2000=186977 7、借:材料采购 19700 应交税费——应交增值税 3349 贷:银行存款 23049 8、借:原材料 340000 贷:材料采购 340000 借:材料采购 259 贷:材料成本差异 259 — 69 — 收料凭证汇总表 来源 原材料 周转材料 …… 实际成本 计划成本 成本差异 实际成本 计划成本 成本差异 外购 339741 340000 -259 自产 接受投资 …… 合 计 339741 340000 -259 入库材料实际成本=20251+60300+99230+159960=339741元(包括1、2、3、6题。第7题尚未入库) 入库材料计划成本=(1000+3000+5000+8000)×20=340000元(也可从材料明细账中查找) — 69 — 六、实训3.5:低值易耗品发出与摊销的核算 1、借:低值易耗品 71551-10321=61230 应交税费——应交增值税 10251+70=10321 贷:银行存款 60300+10251+1000=71551 2、借:制造费用 230 贷:低值易耗品 230 3、借:库存现金 50 原材料 35 贷:制造费用 85 4~1、借:低值易耗品——在用 5400 贷:低值易耗品——在库 5400 借:管理费用 5400×50%=2700 贷:低值易耗品——摊销 2700 4~2、借:管理费用 60 贷:库存现金 60 4~3、借:管理费用 5400×50%=2700 贷:低值易耗品——摊销 2700 借:低值易耗品——摊销 5400 贷:低值易耗品——在用 5400 借:原材料 530 贷:管理费用 530 七、实训3.5:包装物发出与摊销的核算 1、借:材料采购 60100 应交税费——应交增值税(进项税额)10217 贷:银行存款 70317 借:包装物 60000 材料成本差异——包装物 100 贷:材料采购 60100 2、借:制造费用 3030 贷:包装物 3000 材料成本差异——包装物 3000×1%=30 3、借:应收账款 15795 贷:主营业务收入 12000 其他业务收入 1500 应交税费——应交增值税(销项税额) 2295 借:其他业务成本 1200 贷:包装物 1200 4、借:应收账款 15795 贷:主营业务收入 13500 应交税费——应交增值税(销项税额)2295 借:销售费用 1200 贷:包装物 1200 5~1、借:销售费用 300 其他业务成本 200 贷:包装物 500 借:库存现金 585 贷:其他应付款——A 351 ——B 234 5~2、借:其他应付款——A 351 贷:其他业务收入 351÷(1+17%)= 300 应交税费——应交增值税 300×17%=51 5~3、借:其他应付款——B 234 贷:库存现金 234-20=214 其他业务收入 20÷(1+17%)= 17.09 应交税费——应交增值税 17.09×17%=2091 6~1、借:包装物——出借 2000 ——出租 5000 贷:包装物——库存未用 7000 借:销售费用 2000×50%=1000 其他业务成本 5000×50%=2500 贷:包装物——摊销 3500 — 69 — 6~2、借: 销售费用 90 贷:原材料 60 库存现金 30 借:包装物——库存已用 2000 贷:包装物——出借 2000 6~3、借:其他业务成本 1000×50%=500 贷:包装物——摊销 500 借:包装物——摊销 1000 贷:包装物——出租 1000 借:原材料 45 贷:其他业务成本 45 借:包装物——库存已用 4000 贷:包装物——出租 5000-1000=4000 7、借:包装物——出租 3000 贷:包装物——库存已用 3000 八、实训3.7:存货跌价准备的核算 1、应提数=150000-146800=3200 补提数=3200-0=3200 借:资产减值损失 3200 贷:存货跌价准备——A产品 3200 2、借:应收账款 34398 贷:主营业务收入 29400 应交税费——应交增值税(销项税额) 4998 借:主营业务成本 30000-640=29360 存货跌价准备——A产品 640 贷:库存商品——A产品 30000 3、应提数=186700-183100=3600 补提数=3600-(3200-640)=1040 借:资产减值损失 1040 贷:存货跌价准备——A产品 1040 4、应提数=153000-150150=2850 补提数=2850-3600= -750 借:存货跌价准备——A产品 750 贷:资产减值损失 750 5、借:存货跌价准备——A产品 1200 资产减值损失 13800 贷:库存商品——A产品 15000 6、应提数=130000-138000= -8000(小于零,不需提) 补提数=0-(2850-1200)= -1650 借:存货跌价准备——A产品 1650 贷:资产减值损失 1650 九、实训3.8:存货清查的核算 1、借:待处理财产损益 32643 原材料——燃料 100 贷:原材料——A 2000 ——B 26000 应交税费——应交增值税 323+4420=4743 借:库存商品——甲 2000 贷:待处理财产损益 2000 2、借:管理费用 2223-200=2023 其他应收款——王某 200 贷:待处理财产损益 2000-100+323=2223 借:营业外支出 30420-18000=12420 其他应收款——某保险公司 18000 贷:待处理财产损益 26000+4420=30420 借:待处理财产损益 2000 贷:管理费用 2000 — 69 — 实训四:对外投资核算实训 — 69 — 二、实训4.1:交易性金融资产 1~1、半年息=100×4%÷2=2万元 借:交易性金融资产——成本 102.1-2=100.1 应收利息 2 投资收益 0.5 贷:银行存款 102.6 1~2、借:银行存款 2 贷:应收利息 2 1~3、借:交易性金融资产——公允价值变动 0.9 贷:公允价值变动损益 101-110.1=0.9 借:应收利息 100×4%÷2=2 贷:投资收益 2 1~4、借:银行存款 2 贷:应收利息 2 1~5、借:公允价值变动损益 110.1-100.8=0.3 贷:交易性金融资产——公允价值变动 0.3 借:应收利息 100×4%÷2=2 贷:投资收益 2 1~6、借:银行存款 2 贷:应收利息 2 1~7、借:银行存款 110-0.1=100.9 贷:交易性金融资产——成本 100.1 ——公允价值变动0.9-0.3=0.6 投资收益 借贷方差额= 0.2 借:公允价值变动损益 0.9-0.3=0.6 贷:投资收益 0.6 【注:其实“公允价值变动损益”在期末已转入“本年利润”,在此不可能再转入投资收益,大家都这样做,我也没办法。】 2~1、借:交易性金融资产——成本 1050-20=1030 应收股利 100×0.2=20 投资收益 4 贷:银行存款 1054 2~2、借:银行存款 20 贷:应收股利 20 2~3、借:公允价值变动损益 1030-1020=10 贷:交易性金融资产——公允价值变动 10 2~4、借:应收股利 100×0.12=12 贷:投资收益 12 2~5、借:银行存款 12 贷:应收股利 12 — 69 — 2~6、借:银行存款 1030-4=1026 交易性金融资产——公允价值变动 10 贷:交易性金融资产——成本 1030 投资收益 借贷方差额=6 借:投资收益 10 贷:公允价值变动损益 10 三、实训4.2:持有至到期投资 1、借:持有至到期投资——成本 1250 贷:银行存款 1000 持有至到期投资——利息调整 250 2、(1)年利息=1250×4.72%=59元 (2)计算确定该债券的实际利率≈10% (3)编制利息调整摊销表(计算结果取整数): — 69 — 年份 实际利息 ①=上期⑤×10% 票面利息 ②=面值×4.72% 各期利息调整 ③=①-② 利息调整余额 ④=上期④-③ 期末账面价值 ⑤=上期⑤+③ 2007.01.01 250 1000 2007.12.31 100 59 41 209 1 04l 2008.12.31 104 59 45 164 1 086 2009.12.31 109 59 50 114 1 136 2010.12.31 114 59 55 59 1 191 2011.12.31 118 59 59 0 1250 注:最后一期数字:⑤=面值1250,④=0,③=上期④=59,①=②+③。 账面价值=总账账户余额-减值准备(若为固定资产或无形资产,还需减去累计折旧或累计摊销;可供出售金融资产的账面价值不包括公允价值变动) (4)计息并摊销利息调整会计分录: 科目 2007.12.31 2008.12.31 2009.12.31 2010.12.31 2011.12.31 借:应收利息 59 59 59 59 59 持有至到期投资——利息调整 41 45 50 55 59 贷:投资收益 100 104 109 114 118 (5)收到本金与利息的分录(假设:每年利息于下一年1月2日收到,最后一期利息同本金一起收到) 科目 2008.01.02 2009.01.02 2010.01.02 2011.01.02 2012.01.02 借:银行存款 59 59 59 59 59+1250 贷:应收利息 59 59 59 59 59 持有至到期投资——成本 1250 — 69 — (6)依据2009年11月30日以前的账务处理与摊销表可知:出售时“持有至到期投资——利息调整”贷方余额为164元,“持有至到期投资——成本”借方余额为1250元。 借:银行存款 1150 持有至到期投资——利息调整 164 贷:持有至到期投资——成本 1250 投资收益 借贷方差额=64 四、实训4.3:可供出售金融资产 1~1、借:可供出售金融资产——成本 1503 贷:银行存款 1503 1~2、公允价值变动=100×16-1503=97 借:可供出售金融资产——公允价值变动97 贷:资本公积——其他资本公积 97 1~3、借:银行存款 100×13-3=1297 投资收益 303 贷:可供出售金融资产——成本 1503 ——公允价值变动 97 借:资本公积——其他资本公积 97 贷:投资收益 97 2~1、借:可供出售金融资产——成本 1001 应收股利 15 贷:银行存款 1016 2~2、借:银行存款 15 贷:应收股利 15 2~3、公允价值变动=200×5.2-1001=39 借:可供出售金融资产——公允价值变动 39 贷:资本公积——其他资本公积 39 2~4、公允价值变动=200×5-1001-39= -40 借:资本公积——其他资本公积 40 贷:可供出售金融资产——公允价值变动 40 2~5、借:应收股利 4000×0.5%=20 贷:投资收益 20 2~6、借:银行存款 20 贷:应收股利 20 2~7、公允价值变动合计=39-40= -1 借:银行存款 200×4.9=980 可供出售金融资产——公允价值变动 1 投资收益 20 贷:可供出售金融资产——成本 1001 借:投资收益 1 贷:资本公积——其他资本公积 1 3~1、借:可供出售金融资产——成本 1000 ——利息调整 28.24 贷:银行存款 1028.24 3~2、实际利率为3%,摊销表参见持有至到期投资(略) 3~3、借:应收利息 1000×4%=40 — 69 — 贷:持有至到期投资—利息调整40-30.85=9.15 投资收益 1028.24×3%=30.85 3~4、账面价值=1000+28.24-9.15=1019.09元 公允价值变动=1000.09-1019.09= -19元 借:资本公积——其他资本公积 19 贷:可供出售金融资产——公允价值变动 19 3~5、利息调整余额=28.24-9.15=19.09元 借:银行存款 1011.02 可供出售金融资产——公允价值变动 19 贷:可供出售金融资产——成本 1000 ——利息调整 19.09 投资收益 10.93 借:资本公积——其他资本公积 19 贷:投资收益 19 五、实训4.4:持有至到期投资重分类 1、借:持有至到期投资——成本 1000 ——利息调整 150 贷:银行存款 1150 2、(1)年利息=1000×8%=80元 (2)计算确定该债券的实际利率=4.01% (3)编制利息调整摊销表(计算结果保留两位小数): — 69 — 年份 实际利息 ①=上期⑤×4.01% 票面利息 ②=面值×8% 各期利息调整 ③=②-① 利息调整余额 ④=上期④-③ 期末账面价值 ⑤=上期⑤+① 2007.01.01 150 1150 2007.12.31 46.12 80 33.89 116.12 1196.12 2008.12.31 47.96 80 32.04 84.08 1244.08 2009.12.31 49.89 80 30.11 53.97 1293.97 2010.12.31 51.89 80 28.11 25.86 1345.86 2011.12.31 54.14 80 25.86 0 1400.00 -注:最后一期数字:⑤=本利和1400,④=0,③=上期④=25.86,①=②-③。 (4)计息并摊销利息调整会计分录: 科目 2007.12.31 2008.12.31 2009.12.31 2010.12.31 2011.12.31 借:持有至到期投资——应计利息 80 80 80 80 80 贷:持有至到期投资——利息调整 33.89 32.04 30.11 28.11 25.86 投资收益 46.12 47.96 49.89 51.89 54.14 — 69 — (5)借:银行存款 1400 贷:持有至到期投资——成本 1000 ——应计利息 400 (6)依据2009年11月30日以前的账务处理与摊销表可知:出售时“持有至到期投资——利息调整”借方余额为84.08元,“持有至到期投资——应计利息”借方余额为160元,“持有至到期投资——成本”借方余额为1000元。 借:银行存款 129 贷:持有至到期投资——成本 100 ——应计利息 16 ——利息调整 8.41 投资收益 借贷方差额=4.59 借:可供出售金融资产——成本 900 ——应计利息 144 ——利息调整 75.69 贷:持有至到期投资——成本 900 ——应计利息 144 ——利息调整84.08-8.41=75.67 借:可供出售金融资产——公允价值变动 41.31 贷:资本公积 1161-900-144-75.69=41.31 (7)2009年11月30日,可供出售金融资产账面价值=900+144+75.67=1119.67 — 69 — 年份 实际利息 ①=上期⑤×4.01% 票面利息 ②=面值×8% 各期利息调整 ③=②-① 利息调整余额 ④=上期④-③ 期末账面价值 ⑤=上期⑤+① 2009.11.30 75.67 1119.67 2009.12.31 44.90 72 27.10 48.57 1164.57 2010.12.31 46.70 72 25.30 23.27 1211.27 2011.12.31 48.73 72 23.27 0 1260.00 -注:最后一期数字:⑤=本利和=900+900×8%×5=1260,④=0,③=上期④=23.27,①=②-③。 (8)计息并摊销利息调整会计分录: 科目 2009.12.31 2010.12.31 2011.12.31 借:可供出售金融资产——应计利息 72 72 72 贷:可供出售金融资产——利息调整 27.10 25.30 23.27 投资收益 44.90 46.70 48.73 (9)进行公允价值变动账务处理。 计算与科目 2009.12.31 2010.12.31 2011.12.31 — 69 — 上期公允价值变动余额 41.31 41.31-35.88=5.43 5.43-16.70= -11.27 公允价值上升=公允价值-账面价值 -上期公允价值变动余额 1170-1164.57 -41.31= -35.88 1200-1211.27-5.43 = -16.70 1260-1260+11.27 =11.27 借:可供出售金融资产——公允价值变动 11.27 资本公积 35.88 16.70 贷:可供出售金融资产——公允价值变动 35.88 16.70 资本公积 11.27 — 69 — (10)借:银行存款 1260 贷:可供出售金融资产——成本 900 ——应计利息 360 六、实训4.5:长期股权投资 1、同一控制下的分录 借:长期股权投资 16000×70%=11200 累计摊销 800 贷:无形资产 9200 银行存款 2400+300=2700 资本公积 借贷方差额=100 非同一控制下的分录 借:长期股权投资 15600+300=15900 累计摊销 800 贷:无形资产 9200 银行存款 2400+300=2700 营业外收入 借贷方差额=4800 2、借:长期股权投资 9000×1.7=15300 贷:股本 9000×1=9000 资本公积——股本溢价9000×(1.7-1)=6300 借:资本公积——股本溢价 600 贷:银行存款 600 3、借:长期股权投资 8000-30+200=8170 应收股利 30 贷:银行存款 8200 4~1、借:长期股权投资——B公司 3110 贷:银行存款 3110 4~2、M公司本年获得投资利润=800×15%=120(万元) 应冲减投资成本=(120–0)–0=120(万元) 应确认投资收益=120–120=0(万元) 借:应收股利一一B公司 120 贷:长期股权投资——B公司 120 4~3、借:银行存款 120 贷:应收股利——B公司 120 4~4、M公司本年获得投资利润=3000×15%=450(万元) M公司累计获得投资利润=120+450=570(万元) M公司累计应享有的净损益=0+7000×15%×10÷12=875 应冲减投资成本=(570–875)–120= –425=0 应确认投资收益=450-0=450(万元) 借:应收股利一一B公司 450 贷:投资收益 450 4~5、M公司本年获得投资利润=2500×15%=375(万元) M公司累计获得投资利润=570+375=945(万元) M公司累计应享有的净损益=875–800×15%=755(万元) 应冲减投资成本=(945–755)-120=70 应确认投资收益=375–70=305(万元) 借:应收股利一一B公司 375 贷:长期股权投资——B公司 70 投资收益 305 4~6、M公司本年获得投资利润=2000×15%=300(万元) M公司累计获得投资利润=945+300=1245(万元) M公司累计应享有的净损益=755+2400×15%=1115 应冲减投资成本=(1245–1115)–(120+70)= -60=0 应确认投资收益=300–0=300(万元) 借:应收股利一一B公司 300 贷:投资收益 300 4~7、借:资产减值损失 40 贷:长期股权投资减值准备——B公司 40 4~8、此时“长期股权投资减值准备”账户余额40万元,“长期股权投资”账户余额2920万元(3110–120–70)。 借:银行存款 2800–9=2791 长期股权投资减值准备——B公司 40 投资收益 89 贷:长期股权投资——B公司 2920 5~1、借:长期股权投资——C公司(投资成本)1516 贷:银行存款 1516 调整初始投资成本额=5200×30%–1516=44万元 借:长期股权投资——C公司(投资成本)44 贷:营业外收入 44 5~2、借:应收股利一一C公司 400×30%=120 贷:长期股权投资——C公司(投资成本) 120 5~3、借:长期股权投资——C公司(损益调整)150 贷:投资收益 500×30%=150 5~4、借:应收股利一一C公司 300×30%=90 贷:长期股权投资——C公司(损益调整) 90 5~5、股权投资账面价值=1516+44–120+150–90=1500(万元) 应承担亏损额=2000×30%=600,小于投资账面价值。 确认的投资损失金额=应承担亏损额=600万元 借:投资收益 600 贷:长期股权投资——C公司(损益调整) 600 5~6、尚未收到的投资收益=150-90-600= -540 借:应收股利一一C公司 100×30%=30 贷:长期股权投资——C公司(投资成本) 30 5~7、股权投资账面价值=1500–600–30=870(万元) 应承担亏损额=3100×30%=930,大于投资账面价值 确认的投资损失金额=投资账面价值=870万元 未确认的损失=930–870=60,在备查簿中记录。 借:投资收益 870 贷:长期股权投资——C公司(损益调整) 870 — 69 — 5~8、确认投资收益金额=300×30%–60=30(万元) 借:长期股权投资——C公司(损益调整)30 贷:投资收益 30 — 69 — 实训五:长期资产核算实训 — 69 — 二、实训5.1:固定资产取得 1~1、借:在建工程——设备安装工程 12100 贷:银行存款 12100 1~2、借:在建工程——设备安装工程 500 贷:银行存款 500 1~3、借:固定资产 12600 贷:在建工程——设备安装工程 12600 2、借:固定资产 7150 贷:银行存款 7150 3、借:固定资产 86000 贷:银行存款 86000 4~1、借:工程物资——专用材料 35.6 贷:银行存款 35.6 4~2、借:在建工程——建筑工程 35.6 贷:工程物资——专用材料 35.6 4~3、借:在建工程——建筑工程 3 贷:应付职工薪酬 3 4~4、借:在建工程——建筑工程 2.5 贷:银行存款 2.5 4~5、借:在建工程——待摊支出 0.3 贷:长期借款 0.3 4~6、借:在建工程——待摊支出 1.2 贷:银行存款 1.2 4~7、借:在建工程——建筑工程 1.5 贷:在建工程——待摊支出 0.3+1.2=1.5 4~8、工程成本35.6+3+2.5+1.5==42.6 借:固定资产——生产经营用固定资产 42.6 贷:在建工程——建筑工程 42.6 5、借:固定资产 80 贷:实收资本 80 6、借:固定资产 10000×60%=6000 贷:以前年度损益调整 6000 三、实训5.2:固定资产折旧 (一) 1、计算2月份购入的设备在3月份的月折旧额 设备年折旧率=(1-4%)÷8=12% 设备月折旧率=12%÷12=1% 设备月折旧额=120000×1%=1200 计算2月份购入的面包车在3月份的月折旧额 面包车每公里折旧额=86400×(1-10%)÷72000=1.08 3月份折旧额=1550×1.08=1674 2、编制2008年3月的固定资产折旧计算表(单位:元): — 69 — 使用 部门 固定资 产项目 上月 折旧额 上月增加固定资产 上月减少固定资产 本月 折旧额 分配 费用 原价 折旧额 原价 折旧额 车间 厂房 机器设备 其他设备 小计 5000 28000 1000 34000 120000 120000 1200 1200 58000 58000 480 480 5000 28720 1000 34720 制造 费用 厂部 房屋建筑 运输工具 小计 1200 2300 3500 86400 86400 1674 1674 1200 3974 5174 管理 费用 合计 37500 206400 2874 58000 480 39894 — 69 — 3、借:制造费用 34720 管理费用 5174 贷:累计折旧 39894 (二)年折旧率=2÷6=1/3 月折旧率=1/3÷12=1/36 预计净残值=360000×10%=36000 — 69 — 双倍余额递减法(折旧额单位:元,精确到角分) 月份 月初净值 月折旧率 月折旧额 累计折旧额 月末净值 2008年4月 360000 1/36 10000 10000 350000 2008年5月 350000 1/36 9722.22 19722.22 340277.78 2008年6月 340277.78 1/36 9452.16 29174.38 330825.62 2008年7月 330825.62 1/36 9189.60 38363.98 321636.02 …… …… 266878.79 93121.21 2013年4月 93121.21 —— 2380.05 269258.84 90741.16 2013年5月 90741.16 —— 2380.05 271638.89 88361.11 2013年6月 88361.11 —— 2380.05 274018.94 85981.06 2013年7月 85981.06 —— 2380.05 276398.98 83601.01 …… …… …… …… …… …… — 69 — (三)应计折旧总额=360000×(1-10%)=324000 年数总和=1+2+3+4=10 年数总和法 (折旧额单位:元,精确到角分) 年份 月份 应计 折旧额 尚可 使用年限 年折旧率 月折旧率 月折旧额 1 2008年4月至2009年3月 2008年4月 324000 4 4/10 4/10÷12 10800 2008年5月 324000 4 4/10 4/10÷12 10800 …… 2 2009年4月至2010年3月 2009年4月 324000 3 3/10 3/10÷12 8100 2009年5月 324000 3 3/10 3/10÷12 8100 …… 3 2010年4月至2011年3月 2010年4月 324000 2 2/10 2/10÷12 5400 2010年5月 324000 2 2/10 2/10÷12 5400 …… 4 2011年4月至2012年3月 2011年4月 324000 1 1/10 1/10÷12 2700 2011年5月 324000 1 1/10 1/10÷12 2700 …… — 69 — 四、实训5.3:固定资产综合业务 1~1、借:待处理财产损溢 8000 累计折旧 12000 贷:固定资产 20000 1~2、借:其他应收款 1000 营业外支出——固定资产盘亏 7000 贷:待处理财产损溢 8000 2、借:管理费用 4200 贷:原材料 3000 应付职工薪酬 700 银行存款 500 3~1、借:在建工程 780000 累计折旧 220000 贷:固定资产 1000000 3~2、借:在建工程 180000 贷:银行存款 180000 3~3、借:固定资产 960000 贷:在建工程 960000 3~4、月折旧额=960000×(1-5%)÷8÷12=9500(元) 借:制造费用 9500 贷:累计折旧 9500 4~1、借:固定资产 175500 贷:银行存款 175500 4~2、月折旧额=175500×(1–4%)÷(10×12)=1404 借:制造费用 1404 贷:累计折旧 1404 4~3、2007年12月31日累计折旧=1404×(3+12×3)=54756 2007年12月31日账面价值=175500-54756=120744 减值损失=120744-96420=24324 借:资产减值损失 24324 贷:固定资产减值准备 24324 4~4、减值后账面价值=120744-24324=96420 月折旧额=(96420-7020)÷(5×12)=1490 借:制造费用 1490 贷:累计折旧 1490 5~1、借:银行存款 11 贷:固定资产清理 11 借:固定资产清理 14 累计折旧 16 贷:固定资产 30 5~2、借:固定资产清理 0.3 贷:银行存款 0.3 5~3、清理净收益=11-14-0.3= -3.3 借:营业外支出——非流动资产处置损失 3.3 贷:固定资产清理 3.3 6~1、借:固定资产清理 5 累计折旧 7 贷:固定资产 12 6~2、借:固定资产清理 0.2 贷:银行存款 0.2 6~3、借:银行存款 0.6 贷:固定资产清理 0.6 6~4、借:其他应收款 3.1 贷:固定资产清理 3.1 6~5、借:其他应收款 0.8 贷:固定资产清理 0.8 6~6、清理净收益=0.6+3.1+0.8-5-0.2= -0.7 借:营业外支出——非常损失 0.7 贷:固定资产清理 0.7 7~1、借:固定资产 411 贷:银行存款 411 7~2、月折旧额=(411–15)÷10÷12=3.3 借:制造费用 3.3 贷:累计折旧 3.3 7~3、2008年12月31日累计折旧=3.3×12=39.6 2008年12月31日账面价值=411-39.6=371.4 减值损失=371.4-317.4=54 借:资产减值损失 54 贷:固定资产减值准备 54 7~4、减值后账面价值=371.4-54=317.4 — 69 — 月折旧额=(317.4-15)÷(10-1)÷12=2.8 借:制造费用 2.8 贷:累计折旧 2.8 7~5、2009年转入改良时的减值准备=54 2009年转入改良时的累计折旧=39.6+2.8×12=73.2 借:在建工程 283.8 累计折旧 73.2 固定资产减值准备 54 贷:固定资产 411 7~6、借:在建工程 25 贷:银行存款 25 借:固定资产 283.8+25=308.8 贷:在建工程 308.8 7~7、月折旧额=(308.8-16)÷8÷12=3.05 借:制造费用 3.05 贷:累计折旧 3.05 7~8、借:银行存款 260 贷:固定资产清理 260 累计折旧=3.05×(9+12)=64.05 借:固定资产清理 244.75 累计折旧 64.05 贷:固定资产 308.8 7~9、借:固定资产清理 0.5 贷:银行存款 0.5 7~10、清理净收益=260-244.75-0.5= 14.75 借:固定资产清理 14.75 贷:营业外收入——处置非流动资产利得14.75 五、实训5.4:无形资产综合业务 1~1、借:无形资产——专利权 60 贷:银行存款 60 1~2、年摊销额=60÷10=6 2007年摊销额=6÷12×4=2 借:管理费用 2 贷:累计摊销 2 1~3、借:银行存款 70 累计摊销 2+6=8 贷:无形资产 60 应交税费——应交营业税 3.5 营业外收入——处置非流动资产利得 14.5 2~1、借:研发支出——资本化支出 12000 ——费用化支出 121200 贷:原材料 100500 银行存款 1700 应付职工薪酬 31000 2~2、借:管理费用 121200 贷:研发支出——费用化支出 121200 2~3、借:研发支出——资本化支出 12500 贷:银行存款 12500 2~4、借:无形资产——专利权 1002960 贷:研发支出——资本化支出 1002960 2~5、年摊销额=1002960÷10=100296 借:管理费用 100296 贷:累计摊销 100296 2~6、借:银行存款 720000 贷:其他应付款 720000 2~7、借:其他业务成本 12100 贷:库存现金 12100 2~8、借:其他应付款 20000 贷:其他业务收入 720000÷3÷12=20000 借:营业税金及附加 20000×5%=1000 贷:应交税费——应交营业税 1000 2~9、年摊销额=1002960÷10=100296 借:管理费用 100296 贷:累计摊销 100296 3~1、借:无形资产——土地使用权 3000 贷:递延收益 3000 3~2、借:递延收益 3000÷50=60 贷:营业外收入——政府补助 60 4、借:银行存款 120 累计摊销 20 无形资产减值准备 1 营业外支出入——处置非流动资产损失15 贷:应交税费——应交营业税 6 无形资产 150 六、实训5.5:投资性房地产业务 1~1、借:无形资产——土地使用权 240 贷:银行存款 240 1~2、借:在建工程——3号厂房 1000 贷:工程物资 600 应付职工薪酬 210 银行存款 190 1~3、月摊销额=240÷50÷12=0.4 借:管理费用 0.4 贷:累计摊销 0.4 1~4、借:固定资产——3号厂房 1000 贷:在建工程——3号厂房 1000 1~5、借:制造费用 4 贷:累计折旧 4 1~6、借:投资性房地产——3号厂房 1000 ——土地使用权 240 贷:固定资产——3号厂房 1000 无形资产——土地使用权 240 借:累计折旧 4×12=48 累计摊销 0.4×(9+10)=7.6 贷:投资性房地产累计折旧(摊销) 55.6 1~7、借:其他业务成本 4+0.4=4.4 贷:投资性房地产累计折旧(摊销) 4.4 1~8、借:银行存款 6 贷:其他业务收入 6 1~9、借:其他业务成本 0.5 贷:银行存款 0.5 1~10、借:在建工程 856 投资性房地产累计折旧(摊销)4×12×3=144 — 69 — 贷:投资性房地产——3号厂房 1000 1~11、借:在建工程 65 贷:银行存款 65 1~12、借:投资性房地产——3号厂房 921 贷:在建工程 856+65=921 1~13、借:固定资产——3号厂房 921 无形资产——土地使用权 240 贷:投资性房地产——3号厂房 921 ——土地使用权 240 借:投资性房地产累计折旧(摊销) 125.6 贷:累计折旧 92 累计摊销 33.6 1~14、借:银行存款 1200 贷:其他业务收入 1200 借:其他业务成本 1035.4 投资性房地产累计折旧(摊销) 125.6 贷:投资性房地产——3号厂房 921 ——土地使用权 240 1~15、借:营业税金及附加 60 贷:应交税费——应交营业税 60 2~1、借:投资性房地产——土地使用权 3200 贷:无形资产——土地使用权 3200 借:累计摊销 1100 贷:投资性房地产累计折旧(摊销) 1100 2~2、年摊销额=(3200-1100)÷40=52.5 借:其他业务成本 52.5 贷:投资性房地产累计折旧(摊销) 52.5 2~3、借:银行存款 4250 贷:其他业务收入 4250 借:其他业务成本 1995 投资性房地产累计折旧(摊销) 1205 贷:投资性房地产——土地使用权 3200 3~1、借:投资性房地产——成本 3500 公允价值变动损益 75 累计折旧 1425 贷:固定资产 5000 3~2、借:银行存款 40 贷:其他业务收入 40 3~3、借:投资性房地产——公允价值变动 100 贷:公允价值变动损益 3600-3500=100 3~4、借:其他业务成本 0.5 贷:银行存款 0.5 3~5、借:在建工程 3600 贷:投资性房地产——成本 3500 ——公允价值变动 100 3~6、借:在建工程 565 贷:银行存款 565 3~7、借:投资性房地产——成本 4165 贷:在建工程 3600+565=4165 3~7、借:固定资产——办公楼 4200 投资性房地产——公允价值变动 123 贷:投资性房地产——成本 4165 公允价值变动损益 158 3~9、借:银行存款 4200 贷:其他业务收入 4200 借:其他业务成本 4042 投资性房地产——公允价值变动 123 贷:投资性房地产——成本 4165 借:公允价值变动损益 25 贷:其他业务收入 25 3~10、借:营业税金及附加 210 贷:应交税费——应交营业税 210 4~1、借:投资性房地产——成本 3600 累计折旧 1425 贷:固定资产 5000 资本公积——其他资本公积 25 4~2、借:公允价值变动损益 3600-3540=60 贷:投资性房地产——公允价值变动 60 4~3、借:投资性房地产——公允价值变动 50 贷:公允价值变动损益 3590-3540=50 4~4、借:银行存款 4000 贷:其他业务收入 4000 借:其他业务成本 3620 投资性房地产——公允价值变动60-50=10 贷:投资性房地产——成本 3600 借:其他业务收入 10 贷:公允价值变动损益 60-50=10 借:资本公积——其他资本公积 25 贷:其他业务收入 25 七、实训5.6:长期待摊费用业务 1、借:管理费用 1230 贷:银行存款 1230 2、借:管理费用 12460 贷:银行存款 12460 3、借:管理费用 12000 贷:应付职工薪酬 12000 4、借:管理费用 2130 贷:累计折旧 2130 5、借:长期待摊费用 120000 贷:银行存款 120000 6、借:制造费用 120000÷5÷12=2000 贷:长期待摊费用 2000 — 69 — 实训六:流动负债核算实训 — 69 — 二.实训6.1:短期借款业务 1~1、借:银行存款 30000 贷:短期借款 30000 1~2、借:短期借款 30000 财务费用 30000×8%÷12×3=600 — 69 — 贷:银行存款 30600 2~1、借:银行存款 120000 贷:短期借款 120000 2~2、借:财务费用 800 贷:应付利息 120000×8%÷12=800 2~3、借:应付利息 800×2=1600 财务费用 800 贷:银行存款 2400 2~4、借:财务费用 800 贷:应付利息 120000×8%÷12=800 2~5、借:应付利息 800×2=1600 财务费用 800 短期借款 120000 贷:银行存款 122400 三.实训6.2:应付账款业务 1~1、借:原材料 95600-13740=81860 应交税费——应交增值税13600+140=13740 贷:应付账款 80000+13600+2000=95600 1~2、借:应付账款 95600 贷:银行存款 95600 2~1、借:原材料 35000 应交税费——应交增值税 5950 贷:应付账款 40950 2~2、借:应付账款 40950 贷:财务费用 35000×2%=700 银行存款 40250 2~3、借:应付账款 40950 贷:银行存款 40950 四、实训6.3:应付票据 1~1、借:在途物资 200000 应交税费——应交增值税 34000 贷:应付票据 234000 1~2、借:应付票据 234000 贷:银行存款 234000 借:应付票据 234000 贷:应付账款 234000 2~1、借:应付账款 100000 贷:应付票据 100000 2~2、借:财务费用 100000×6%÷360×81=1350 贷:应付票据 1350 2~3、借:应付票据 100000+1350 =101350 财务费用 103000-101350=1650 贷:银行存款100000+100000×6%÷12×6=103000 (无款可付则贷:应付账款) 五、实训6.4:预收账款业务 1、借:银行存款 100×60%=60 贷:预收账款 60 2、借:预收账款 117 贷:主营业务收入 100 应交税费——应交增值税 17 借:银行存款 117-60=57 贷:预收账款 57 3、借:预收账款 58.5 贷:主营业务收入 50 应交税费——应交增值税 8.5 借:预收账款 60-58.5=1.5 贷:银行存款 1.5 — 69 — 六、实训6.5:应付职工薪酬业务(一) 1、借:生产成本 1120+1120×(10%+20%+2%+1%+1%+6%+2%+2%+2.5%)=1640.8 制造费用 200+200×(10%+20%+2%+1%+1%+6%+2%+2%+2.5%)=293 管理费用 360+360×(10%+20%+2%+1%+1%+6%+2%+2%+2.5%)=57.4 销售费用 100+100 ×(10%+20%+2%+1%+1%+6%+2%+2%+2.5%)=146.5 在建工程 220+220×(10%+20%+2%+1%+1%+6%+2%+2%+2.5%)=322.3 贷:应付职工薪酬——工资 2000 ——职工福利 2000×2%=40 ——社会保险费 2000×(10%+20%+2%+1%+1%)=680 ——住房公积金 2000×6%=120 ——工会经费 2000×2%=40 ——职工教育经费 2000×2.5%=50 — 69 — 2~1、借:应付职工薪酬——职工福利 3.2 贷:应付职工薪酬——工资 3.2 2~2、借:应付职工薪酬——工资 413.7 贷:应交税费——应交个人所得税 33.4 其他应付款——住房公积金 120 ——社会保险费 220 ——房租 11 其他应收款——代垫水电费 29.3 2~3、借:应付职工薪酬——工资 1589.5 贷:银行存款 1589.5 2~4、借:应付职工薪酬——住房公积金 120 其他应付款——住房公积金 120 贷:银行存款 240 2~5、借:应付职工薪酬——社会保险费 680 其他应付款——社会保险费 220 贷:银行存款 900 2~6、借:应付职工薪酬——住房公积金 120 其他应付款——住房公积金 120 — 69 — 贷:银行存款 240 2~7、借:其他应付款——房租金 11 贷:银行存款 11 2~8、借:应付职工薪酬——工会经费 40 贷:银行存款 40 2~9、借:应付职工薪酬——职工福利 7.8 贷:库存现金 7.8 2~10、借:应付职工薪酬——职工教育经费 16 贷:库存现金 16 七、实训6.6:应付职工薪酬业务(二) 1、借:应付职工薪酬——非货币性福利 163800 贷:主营业务收入 10×14000=140000 应交税费——应交增值税 23800 借:主营业务成本 10×10000=100000 贷:库存商品 100000 借:管理费用 163800 贷:应付职工薪酬——非货币性福利 163800 2、借:应付职工薪酬——非货币性福利1170000 贷:银行存款 100×(1000+170)=1170000 借:生产成本 1170000 贷:应付职工薪酬——非货币性福利 1170000 3、借:应付职工薪酬——非货币性福利 22500 贷:累计折旧 5×500=2500 其他应付款 5×4000=20000 借:管理费用 22500 贷:应付职工薪酬——非货币性福利 22 500 八、实训6.7:应付职工薪酬业务(三) 借:管理费用 1400 贷:应付职工薪酬——辞退福利 1400 借:应付职工薪酬——辞退福利 1400 贷:银行存款 1400 — 69 — 实训七:长期负债实训 — 69 — 二.实训7.1:长期借款 1~1、借:银行存款 100 贷:长期借款 100 1~2、借:在建工程 9 贷:应付利息 100×9%=9 1~3、借:应付利息 9 贷:银行存款 9 1~4、借:在建工程 6 贷:应付利息 100×9%÷l2×8=6 1~5、借:财务费用 3 贷:应付利息 100×9%÷l2×4=3 1~6、借:应付利息 9 长期借款 100 贷:银行存款 109 2~1、借:银行存款 120 贷:长期借款 120 2~2、借:财务费用 9.6 贷:长期借款 120×8%=9.6 2~3、借:长期借款 120+9.6×3=148.8 贷:银行存款 148.8 三、实训7.2:应付债券业务(一) 1、借:银行存款 10432948 贷:应付债券——面值 10000000 ——利息调整 432948 2、(1)年利息=10000000×6%=600000 (2)设实际利率为r,则: 600000×(P/A,r,5)+10000000×(P/F,r,5)=10432948 当r=5%时,左边=10432948;r =5% (3)利息调整摊销表(金额单位:元,精确到角分): — 69 — 年份 实际利息 ①=上期⑤×5% 票面利息 ②=面值×6% 各期利息调整 ③=①-② 利息调整余额 ④=上期④-③ 期末账面价值 ⑤=上期⑤-③ 2007.12.31 432948 10432948 2008.12.31 521647.40 600000 78352.60 354595.40 10354595.40 2009.12.31 517729.77 600000 82270.23 272325.17 10272325.17 2010.12.31 513616.26 600000 86383.74 185941.43 10185941.43 2011.12.31 509297.07 600000 90702.93 95238.50 10095238.50 2012.12.31 504761.50 600000 95238.50 0 10000000.00 注:最后一期数字:⑤=面值10000000,④=0,③=上期④=95238.50,①=②-③。 (4)年末计息并摊销利息调整会计分录: 科目 2008.12.31 2009.12.31 2010.12.31 2011.12.31 2012.12.31 借:在建工程 521647.40 财务费用 517729.77 513616.26 509297.07 504761.50 应付债券——利息调整 78352.60 82270.23 86383.74 90702.93 95238.50 贷:应付利息 600000 600000 600000 600000 600000 (5)偿还本金与利息的分录(每年利息于下一年1月1日支付,最后一期利息同本金一起支付) — 69 — 科目 2009.01.01 2010.01.01 2011.01.01 2012.01.01 2013.01.01 借:应付利息 600000 600000 600000 600000 600000 应付债券——面值 10000000 贷:银行存款 600000 600000 600000 600000 10600000 — 69 — 四、实训7.3:应付债券业务(二) 1、借:银行存款 9402314 应付债券——利息调整 597686 贷:应付债券——面值 10000000 2、(1)年利息=10000000×4%=400000 (2)设实际利率为r,则: (10000000+400000×5)÷(1+r)5=9402314,解得: r=5% (3)编制利息调整摊销表: — 69 — 年份 实际利息 ①=上期⑤×5% 票面利息 ②=面值×6% 各期利息调整 ③=①-② 利息调整余额 ④=上期④-③ 期末账面价值 ⑤=上期⑤+① 2007.12.31 597686 9402314 2008.12.31 470115.70 400000 70115.70 527570.30 9872429.70 2009.12.31 493621.49 400000 93621.49 433948.81 10366051.19 2010.12.31 518302.56 400000 118302.56 315646.25 10884353.75 2011.12.31 544217.69 400000 144217.69 171428.56 11428571.44 2012.12.31 571428.56 400000 171428.56 0 12000000.00 注:最后一期数字:⑤=本利和=12000000,④=0,③=上期④=171428.56,①=②+③。 (4)年末计息并摊销利息调整会计分录: 科 目 2008.12.31 2009.12.31 2010.12.31 2011.12.31 2012.12.31 借:财务费用 470115.70 493621.49 518302.56 544217.69 571428.56 贷:应付债券——应计利息 400000.00 400000.00 400000.00 400000.00 400000.00 ——利息调整 70115.70 93621.49 118302.56 144217.69 171428.56 (5)还本付息的分录 科 目 2009.01.01 2010.01.01 2011.01.01 2012.01.01 2013.01.01 借:应付债券——面值 10000000 ——应计利息 2000000 贷:银行存款 12000000 — 69 — 五、实训7.4:长期应付款业务 1、现值=3000000×(P/A,6%,5)=12637091元 2、借:在建工程 12637091 未确认融资费用15000000-12637091=2362909 贷:长期应付款 15000000 借:在建工程 110000 贷:银行存款 110000 借:在建工程 58000 贷:银行存款 58000 借:固定资产 12805091 贷:在建工程 12805091 3、(1)未确认融资费用摊销表(计算结果取整数): — 69 — 年份 各期利息 ①=上期④×6% 应付本息 ②=上期④+① 每期支付额 ③ 未付本金 ④=上期④-③ 未确认融资费余额 ⑤=上期⑤-① 2007.12.31 12637091 2362909 2008.12.31 758225 13395316 3000000 10395316 1604684 2009.12.31 623719 11019035 3000000 8019035 980965 2010.12.31 481142 8500178 3000000 5500178 499823 2011.12.31 330011 5830188 3000000 2830188 169812 2012.12.31 169812 3000000 3000000 0 0 注:最后一期数字:④=0,②=③ =3000000,①=②-上期④。 年份 各期利息 ①=上期④×6% 应付本息 ②=上期④+① 每期支付额 ③ 未付本金 ④=上期④-③ 未确认融资费余额 ⑤=上期⑤-① 2007.12.31 12637091 2362909 2008.12.31 13395316 3000000 10395316 1604684 2009.12.31 11019035 3000000 8019035 980965 2010.12.31 8500178 3000000 5500178 499823 — 69 — 2011.12.31 5830188 3000000 2830188 169812 2012.12.31 3000000 3000000 0 0 (2)分期付款并摊销未确认融资费用的会计分录: 科目 2008.12.31 2009.12.31 2010.12.31 2011.12.31 2012.12.31 借:长期应付款 3000000 3000000 3000000 3000000 3000000 贷:银行存款 3000000 3000000 3000000 3000000 3000000 借:财务费用 758225 623719 481142 330011 169812 贷:未确认融资费用 758225 623719 481142 330011 169812 实训八:股东权益核算实训 — 69 — 1、借:银行存款 1000 贷:实收资本——甲 500 ——乙 300 ——丙 200 2、借:银行存款 1l994 贷:股本 2000×1=2000 资本公积——股本溢价 9994 3、借:资本公积 500 贷:实收资本——甲 375 ——乙 25 4、借:库存股 300×4=1200 贷;银行存款 1200 借:股本 300×1=300 资本公积——股本溢价 600 盈余公积 300 贷:库存股 1200 5、股款=200×1.2×(1-3%)=232.8 借:银行存款 232.8 贷:股本 200×1=200 资本公积——股本溢价 32.8 6、借:银行存款 1100 贷:实收资本——丙 1000 资本公积——资本溢价 100 7、丙÷(丙+2780)=20%,解得:丙=695 丙÷(丙+2000)=20%,解得:丙=500 借:银行存款 695 贷:实收资本——丙 500 资本公积——资本溢价 195 8、借:无形资产——商标权 15 贷:实收资本——富城公司 15 9、借:原材料 39200 应交税费——应交增值税 6800 材料成本差异——原材料 800 贷:实收资本——富城公司 46800 — 69 — 实训九:利润形成与分配核算实训 二.实训9.1:一般销售业务综合核算 — 69 — 1、借:银行存款 1023750 贷:主营业务收入 875000 应交税费——应交增值税 148750 2、借:库存商品 1182000 贷:生产成本 1182000 3、登记库存商品明细账,因不知单位成本而无法作分录,月末作分录。 4、借:银行存款 351120 原材料 42000 贷:主营业务收入 336000 应交税费——应交增值税 57120 5、借:主营业务收入 178000 贷:应交税费——应交增值税 -30260 应收账款 208260 6、借:应收账款 2509650 贷:主营业务收入 2145000 应交税费——应交增值税 364650 7、借:库存商品 1480500 贷:生产成本 1480500 8、借:主营业务收入 875000×10%=87500 贷:应交税费——应交增值税 -14875 银行存款 102375 9、借:银行存款 2295150 销售费用 214500 贷:应收账款 2509650 10、借:应收票据 1638000 贷:主营业务收入 1400000 应交税费——应交增值税 238000 11、借:库存商品 986500 贷:生产成本 986500 12、符合销售实现条件,发货时作销售处理。 借:应收账款 730080 贷:主营业务收入 624000 应交税费——应交增值税 106080 13、借:营业税金及附加 617976 贷:应交税费——应交消费税 525400 ——应交城市维护建设税58912 ——应交教育费附加 33664 — 69 — 14、平均单位成本=(1694900+3649000)÷(170+370) =9896 15、发出商品成本=210×9896=2078160(第3笔业务) 借:发出商品 2078160 贷:库存商品 2078160 销售成本=(390-210)×9896+130×9896 =1781280+1286480=3067760 借:主营业务成本 3067760 贷:库存商品 1781280 发出商品 1286480 — 69 — 库存商品明细账 产品名称:A产品 单位:件、元 2007年 凭证 字号 摘要 收 入 付 出 结 存 月 日 数量 单价 金额 数量 单价 金额 数量 单价 金额 12 1 月初结存 170 9970 1694900 3 1 销售 50 120 5 2 完工入库 120 9850 1182000 240 6 3 代销 210 30 8 4 销售 20 10 18 5 退货 -10 20 19 7 完工入库 150 9870 1480500 170 23 10 销售 80 90 28 11 完工入库 100 98650 986500 190 30 12 销售 40 150 合计 370 3649000 390 9896 3859440 150 9896 1484460 三、实训9.2:分期收款销售业务核算 — 69 — 1、借:长期应收款 2000 贷:主营业务收入 l 600 未实现融资收益 400 借:主营业务成本 1560 贷:库存商品 1560 2、(1)未来收款额的现值=现销方式下应收款项金额 即:400×(P/A,r,5)=1600 当r=7% 时,400×4.1002=1640.08;当r=8% 时,400×3.9927=1597.08 则:r=7%+1%×(1640.08-1600)÷(1640.08-1597.08)=7.93% (2)编制未实现融资收益摊销表: — 69 — 年份 各期利息 ①=上期④×7.93% 应收本息 ②=上期④+① 每期收回额 ③ 未收本金 ④=上期④-③ 未实现融资收益 ⑤=上期⑤-① 2005.01.01 1600 400 2005.12.31 126.88 1726.88 400 1326.88 273.12 2006.12.31 105.22 1432.10 400 1032.10 167.90 2007.12.31 81.85 1113.95 400 713.95 86.05 2008.12.31 56.62 770.57 400 370.57 29.43 2009.12.31 29.43 400 400 0 0 注:最后一期数字:④=0,②=③ =3000000,①=②-上期④。 (2)分期收款(含增值税)并摊销未实现融资收益的会计分录: 科目 2005.12.31 2006.12.31 2007.12.31 2008.12.31 2009.12.31 借:银行存款 468 468 468 468 468 贷:长期应收款 400 400 400 400 400 应交税费 68 68 68 68 68 借:未实现融资收益 126.88 105.22 81.85 56.62 29.43 贷:财务费用 126.88 105.22 81.85 56.62 29.43 — 69 — 四、实训9.3:其他单项销售业务核算 (一)委托代销: 1、发出商品时(符合销售实现条件): 借:应收账款 23400 贷:主营业务收入 20000 应交税费——应交增值税 3400 借:主营业务成本 2 000 贷:库存商品 2 000 2~1、商品发出时(属于手续费式代销): 借:发出商品 80×1200=96000 贷:库存商品 96000 2~2、收到代销清单时: 借:应收账款 128700 贷:主营业务收入 110000 应交税费——应交增值税 18700 — 69 — 借:主营业务成本 50×1200=60000 贷:发出商品 60000 2~3、收到代销款时: 借:银行存款 128700-5500=123200 销售费用 110000×5%=5500 贷:应收账款 128700 (三)售后回购销售: 1、借:银行存款 140.4 贷:其他应付款 120 应交税费——应交增值税 20.4 借:发出商品 92 贷:库存商品 92 2、借:财务费用 (140-120)÷5=4 贷:其他应付款 4 3、借:库存商品 92 贷:发出商品 92 借:其他应付款 140 应交税费—应交增值税(进项税额)23.8 贷:银行存款 163.8 — 69 — (二)附有销售退回条件的商品销售: 估计退货率约为20%(即0.1万件) 无法估计退货率 1、1月1日发出健身器材时: 借:应收账款 292.5 贷:主营业务收入 250 应交税费——应交增值税 42.5 借:主营业务成本 0.5×400=200 贷:库存商品 200 2、1月31日确认估计的销售退回时: 借:主营业务收入 0.1×500=50 贷:主营业务成本 0.1×400=40 其他应付款 50-40=10 3、2月1日前收到货款时: 借:银行存款 292.5 贷:应收账款 292.5 4、6月30日退回l 000件,款项已退还: 借:库存商品 0.1×400=40 其他应付款 10 贷:银行存款 58.5 应交税费——应交增值税 -8.5 5、如果实际退货量为800件时: (1)将未退200件确认为收入实现 借:其他应付款 10-8=2 主营业务成本 0.02×400=8 贷:主营业务收入 0.02×500=10 (2)将其余800件确认为退货 借:库存商品 0.08×400=32 其他应付款 10-2=8 贷:银行存款 46.8 应交税费——应交增值税 -6.8 1、1月1日发出健身器材时: 借:应收账款 0.5×500×17%=42.5 贷:应交税费——应交增值税 42.5 借:发出商品 0.5×400=200 贷:库存商品 200 2、2月1日前收到货款时: 借:银行存款 292.5 贷:预收账款 250 应收账款 42.5 3、6月30日退货期满没有发生退货时: 借:预收账款 250 贷:主营业务收入 250 借:主营业务成本 200 贷:发出商品 200 4、6月30日退货期满,发生2000件退货时: (1)将未退3000件确认为收入实现 借:预收账款 0.3×500=150 贷:主营业务收入 150 借:主营业务成本 0.3×400=120 贷:发出商品 120 (2)将2000件确认为退货 借:预收账款 0.2×500=100 贷:银行存款 117 应交税费——应交增值税 -17 借:库存商品 0.2×400=80 贷:发出商品 80 6、如果实际退货量为l 200件时: (1)将超额200件确认为退货 借:主营业务收入 0.02×500=10 贷:银行存款 11.7 应交税费——应交增值税 -1.7 借:库存商品 0.02×400=8 贷:主营业务成本 8 (2)将未超额1000件确认为退货 借:库存商品 0.1×400=40 其他应付款 10 贷:银行存款 58.5 应交税费——应交增值税 -8.5 (四)提供劳务销售: 1、计算2007年、2008年和2009年应确认的劳务收入与结转劳务成本数额。 项 目 2007年12月31日 2008年12月31日 2009年4月1日 完工进度 70÷200=35% (70+90)÷200=80% 100% 年末确认劳务收入 300×35%-0=105 300×80%-105=135 300-105-135=60 年末结转劳务成本 200×35%-0=70 200×80%-70=90 180-70-90=20 2、写出2007年、2008年和2009年发生成本、收取劳务款、确认劳务收入、结转劳务成本的分录: 项目与分录 2007年 2008年 2009年 1、 实际发生劳务成本时: 借:劳务成本 70 90 20 贷:应付职工薪酬 70 90 20 2、 预收劳务款时: 借:银行存款 100 100 100 贷:预收账款 100 100 100 — 69 — 1、 年末确认劳务收入时: 借:预收账款 105 135 60 贷:主营业务收入 105 135 60 2、 年末结转劳务成本时: 借:主营业务成本 70 90 20 贷:劳务成本 70 90 20 — 69 — (五)其他业务: 1~1、借:银行存款 8190 贷:其他业务收入 7000 应交税费——应交增值税 1190 1~2、借:其他业务成本 5000 贷:原材料 5000 2~1、借:银行存款 3000 贷:其他业务收入 3000 2~2、借:其他业务成本 1760 贷:累计折旧 1760 2~3、借:营业税金及附加 166.50 贷:应交税费——应交营业税 150 ——应交城建税 10.50 ——应交教育费附加 6 3~1、借:销售费用 5000 贷:银行存款 5000 3~2、借:销售费用 15400 贷:应付职工薪酬 12100 累计折旧 1200 银行存款 2100 3~2、借:销售费用 936 贷:主营业务收入 800 应交税费——应交增值税 136 借:主营业务成本 520 贷:库存商品 520 3~4、借:销售费用 1230 应交税费——应交增值税 70 贷:银行存款 1300 4、借:管理费用 540 贷:库存现金 540 5、借:管理费用 1080 贷:库存现金 1080 6、借:管理费用 2100 贷:银行存款 2100 7、借:固定资产 140400 贷:营业外收入 140400 8、借:营业外支出 37600 贷:银行存款 37600 五、实训9.4:政府补助业务核算 1、借:银行存款 210 贷:递延收益 210 2、借:固定资产 480 贷:银行存款 480 3、借:管理费用 480÷10÷12=4 贷:累计折旧 4 借:递延收益 210÷10÷12=1.75 贷:营业外收入 1.75 4、借:银行存款 120 贷:固定资产清理 120 借:固定资产清理 96 累计折旧 4×12×8=384 贷:固定资产 480 5、借:递延收益 210-1.75×12×8=42 贷:营业外收入 42 六、实训9.5:利润形成与分配业务核算 1、借:主营业务收入 49110 其他业务收入 360 营业外收入 820 投资收益 1170 贷:本年利润 51460 借:本年利润 46460 贷:主营业务成本 36970 其他业务成本 280 营业税金及附加 669 销售费用 1760 管理费用 4120 财务费用 58 资产减值损失 9 营业外支出 394 所得税 2200 2、借:本年利润 51460-46460=5000 贷:利润分配——未分配利润 5000 3、借:利润分配——提取法定盈余公积 500 ——提取任意盈余公积 250 贷:盈余公积——法定盈余公积 500 ——任意盈余公积 250 4、借:利润分配——未分配利润 750 贷:利润分配——提取法定盈余公积 500 ——提取任意盈余公积 250 5、借:利润分配——应付现金股利 2000 贷:应付股利 20000×0.2=2000 (派发股票股利不作分录) 6、借:应付股利 2000 贷:银行存款 2000 股票股利=10000÷1 ×30%×1=3000 借:利润分配——转作股本的股利3000 贷:股本 3000 — 69 —查看更多